Как показывает практика, бизнес-идея в большинстве случаев доходит до своего реального воплощения как минимум после значительных переработок, а зачастую – только после pivot’а – полного перезапуска стартапа, сопровождающегося радикальной сменой бизнес-модели. Связано это, в первую очередь, с тем, что на этапе формирования бизнес-модели основатель еще не знает точно, как она будет реализована в определенном бизнес-сегменте. Другими словами, если вы не работали в данной области раньше, не «погружены» в тонкости ведения бизнеса в конкретной сфере, эта самая сфера вашу бизнес-модель наверняка (и достаточно серьезно) скорректирует или вообще поставит перед фактом невозможности ведения бизнеса в такой форме, в которой он изначально задумывался.

Один из показательных примеров успешных pivot’ов: Groupon, который первоначально задумывался как альтернатива Kickstarter для некоммерческих проектов (в таком виде он не понравился инвесторам, которые не были уверены в возможности монетизации бизнеса). В качестве еще одного показательного примера часто приводят историю Twitter: прежде чем прийти к идее микроблогов его основатели разрабатывали платформу для подкастов Odeo, которая в итоге не выдержала конкуренции с iTunes.

В программе акселерации ФРИИ также принимали участие компании, которые столкнулись с подобными проблемами и с достоинством вышли из сложившейся ситуации, одна из них – стартап MoneyHero. На примере его истории мы попытаемся разобраться в том, как (на примере чужих проб и ошибок) выработать подходы, которые помогут вам оценить выбранную область бизнеса на предмет жизнеспособности вашей идеи, как можно быстрее проверить идею в деле и не совершать распространенных ошибок, сопутствующих стартапам на этом этапе.

С чем пришли в Акселератор

На момент прихода в Акселератор проекту MoneyHero было 6 месяцев. «Мы прошли в третий набор с проектом – агрегатором финансовых займов для физических лиц», – рассказывает сооснователь проекта Антон Утехин. В чем была суть идеи? Сфера микрокредитования такова, что заявку с большой вероятностью могут не одобрить. Чтобы увеличить шансы, лучше оставить заявку сразу на нескольких сайтах разных компаний. На каждом из них нужно с нуля заполнять одну и ту же анкету. «Многим делать это не очень удобно и лень. Поэтому мы решили сделать сайт, на котором вы заполняете одну, максимально полную анкету, а уже она рассылается во все микрофинансовые организации (МФО). Мы ориентировались на компании, которые выдают займы онлайн».

По задумке основателей, микрофинансовые организации должны были платить сервису за привлечение клиентов от 1 до 3% от суммы выданного займа. Риски невозвращения займов были на стороне партнера, и в этом плане модель была интересной.

До прихода во ФРИИ сайт сервиса выглядел так:

Чтобы протестировать потенциальный рынок по методологии Lean Startup, команде надо было посчитать CPA (Cost Per Action, стоимость целевого действия) и ARPU (Average Revenue Per User, средняя выручка с пользователя). В случае MoneyHero эти метрики зависели от % конверсии в регистрации, % конверсии в заполненные анкеты и % конверсии в выданные займы. Трафик обеспечивался контекстной рекламой. Команда подсчитала, что при CPA, равном 30 рублям, на сайт можно было привлечь аудиторию в количестве 1 000 человек с конверсией в подписки 31% и в заполненные анкеты – 7%. «Это были очень хорошие цифры, которые нас вдохновили».

Тестирование первой бизнес-модели заняло два месяца

ФРИИ сразу выставил высокую планку – к концу акселерации надо было зарабатывать не менее 1 млн. рублей в месяц, чтобы говорить о seed-раунде инвестиций. Чтобы проверить, сможет ли проект соответствовать этому требованию и нужен ли вообще клиентам этот продукт, MoneyHero разместили у себя на сайте анкету, которую создали с помощью стороннего сервиса. Все поступившие на нее заявки команда собиралась вручную вбивать в анкеты на сайтах партнеров.

Таким образом в компании хотели узнать следующие вещи:

- Сколько заполненных анкет конвертируется в займы;

- Сколько пользователей, заполнивших анкету, будут уже зарегистрированы в МФО.

Последний пункт был особенно важен, потому что в ходе переговоров с МФО возникло ограничение – все, кроме одной компании, не были готовы платить за повторные обращения клиентов. Это ставило под сомнение экономику проекта.

В соответствии с новой логикой, команда разместила на сайте анкету и обновила сам сайт, чтобы повысить конверсию в заполнение анкеты. В результате он приобрел следующий вид:

Результаты тестирования изначально были не такими плохими, учитывая, что анкета была сделана на скорую руку:

«И вот эти 52 анкеты мы стали вручную переносить на сайты партнеров. На это у нашего сотрудника ушло 3 полных рабочих дня. В процессе мы столкнулись с тем, что практически у всех МФО была смс-верификация телефонных номеров. Поэтому нам пришлось звонить каждому клиенту и спрашивать, какой смс-код ему пришел. А у некоторых компаний было по 2 смс-кода…», – рассказывает Антон.

В компании выяснили, что в 60% случаев клиенты были уже зарегистрированы в крупных онлайн-МФО.

Позже спартапу удалось договориться с одним из партнеров-МФО об API-интеграции, которая заняла около месяца. «Когда она завершилась, мы протестировали аудиторию в автоматическом режиме и выяснили, что 92% посетителей нашего сайта уже зарегистрированы на сайте этого партнера». Из тех, кто не был зарегистрирован, заем не был выдан никому.

«Главная ошибка, которую мы допустили на этом шаге – поверили самим МФО, что они выдают займы в среднем пятой части всех пришедших клиентов. Позже эти цифры не подтвердились. А изначально наша экономика строилась на них и на предположении, что за повторные заявки от тех же клиентов МФО нам тоже будут платить», – Антон Утехин.

В итоге, в компании пришли к следующим фактам:

- Из восьми партнеров только один согласился платить за повторные заявки через сайт MoneyHero от того клиента, который уже есть в их базе.

- Канал контекстной рекламы был практически «выбран» крупными онлайн-МФО. Аудитория из альтернативных каналов (социальные сети) не оставляла анкеты.

- Общий доход от тех клиентов, которых одобряли к выплате займа, не покрывал общих затрат не привлечение всей клиентской базы в целом.

- Экономика «Анкеты на заем» была интересна только при условии, что объем трафика — не менее 25 тысяч в месяц, а конверсия в займы – 7%. «Тогда мы могли бы добиться оборота в 1 млн рублей в месяц – минимальной суммы, которая может быть интересна инвесторам и ФРИИ. Вопрос с трафиком еще как-то можно было решить, но конверсия в займы в общем масштабе была равна практически 0%», – резюмирует сооснователь проекта.

Выводы:

Если вы не до конца уверены в том, что знаете «подводные камни» той сферы, в которой будет работать ваш проект, постарайтесь (и, желательно, чем быстрее, тем лучше) протестировать проект в деле: ваши вполне оптимистичные финансовые прогнозы могут игнорировать ряд условий, которые изначально (в случае отсутствия специальных знаний об индустрии) будет крайне сложно (если вообще возможно) предусмотреть. Пример MoneyHero наглядно показывает, как логичная на первый взгляд схема в реальности оказывается нежизнеспособной.

Тем не менее, команда MoneyHero, знакомая с методологией Lean Startup, поступила грамотно, попытавшись создать минимально жизнеспособный продукт (в терминологии Lean Stratup – Minimum Viable Product, MVP или, в более современной трактовке, минимально жизнеспособную транзакцию, Minimum Viable Transaction, MVT), что позволило им сохранить время и ресурсы для дальнейшей работы в Акселераторе.

«Мы поняли, что дальнейшая работа в этом направлении сейчас – это просто масштабирование убытков, и решили сконцентрироваться на другом рынке этой бизнес-модели – займы для бизнеса», – Антон Утехин.

Pivot первый – Тестирование нового рынка заняло две недели

О перспективности рынка займов для юридических лиц говорили следующие факты:

- Объем рынка микрозаймов для юридических лиц по данным на конец первого полугодия 2014 года составил 18,2 млрд рублей, что меньше, чем займы для физ.лиц (28 млрд), но тоже неплохо.

- Комиссия составляла столько же — 2-3% от суммы выданного займа. Но! Средний чек займов для физ.лиц — 10 тысяч рублей на одну-две недели, для юридических лиц – около 300 тысяч сроком на месяц или два.

- Онлайн-займов на этом рынке не бывает, но компаниям требовались только контакты заемщика, встречались они с клиентом уже самостоятельно.

Используя наработки, полученные ранее, команда за несколько дней провела переговоры с 8 компаниями и договорилась с тремя крупнейшими партнерами (способными закрыть большую географию выдачи займов) о том, что будет привлекать для них клиентов. Также в MoneyHero купили новый домен (www.denginabiz.ru – сейчас отключен, так как хостинг используется для другого проекта) и собрали новый лендинг:

После запустили рекламу, собрали 300 подходящих заявок на 120 млн. рублей и постепенно передали их партнерам (в форме таблиц MS Excel). По итогам 2 недель тестирования были получены следующие данные:

У стартапа была явная проблема с выдачей займов. С конверсией еще можно было работать, а вот с займами команда была ограничена в инструментах. В компании решили проанализировать ситуацию:

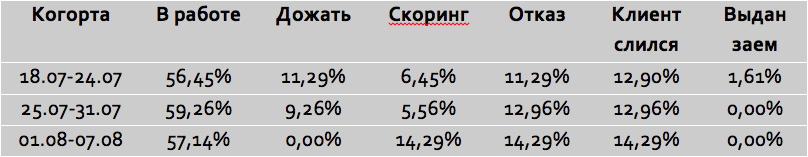

- С первого дня команда отслеживала воронку продаж и постоянно запрашивала у партнеров статус отправленных анкет. Cтатус отслеживался по недельным когортам:

По логике с течением времени клиенты из статуса «В работе» должны были перемещаться вправо, но этого не происходило. Антон поясняет: «Мы уточнили информацию. Основная причина – «клиенты не выходят на связь». Весь следующий день мы звонили этим клиентам. С первого звонка нам ответили 70% клиентов, и ответили, что не общались с МФО. Партнеры нас не обманывали, но качество работы их операторов вызывало сомнения». - Стартап привлек клиентов, которые заполнили анкеты на заем общей суммой в 120 млн рублей. При этом объем всего рынка составляет 18 млрд рублей. «Грубо говоря, за три недели мы отхватили почти 0,7% рынка». Этот факт в сочетании с пунктом 1 мог говорить о большой диспропорции: спрос на выдачу займов сильно превышает предложение.

- Основными причинами невыдачи заявки оказались отказ со стороны службы безопасности партнеров и не прохождение скоринга. «Тут вывод может быть только один – для данных партнеров наша аудитория была не очень качественной. Оставался вариант выхода в офлайн. Мы не стали этого делать, так как требовались большие инвестиционные затраты», – комментирует сооснователь проекта.

- Еще одна слабость бизнес-модели состояла в том, что оплата производилась опять-таки только за новых клиентов, которым выдали заем. При этом из 300 заявок 10% были повторные – лучше, чем в случае с физическими лицами, но тоже тупиковая модель развития: в какой-то момент каналы привлечения клиентов были бы исчерпаны.

- По факту компания не зарабатывала.

Выводы:

Переход из сектора B2C в сектор B2B – довольно популярная практика pivot’а, не лишенная своих тонкостей, но, тем не менее, в целом вполне жизнеспособная. В первую очередь это, как правило, связано с вероятностью уменьшить давление со стороны конкурентов (если речь идет об электронном бизнесе) – в основном из-за пресыщенности рынка B2C. С другой стороны, как справедливо отметил Джон Бишке (John Bischke), CEO сервиса Entelo: «Если вы найдете и решите проблему, релевантную для тысячи B2C-клиентов, вы едва ли добьетесь успеха…Но если вы решите проблему тысячи клиентов в сфере B2B, у вас на руках будет весьма жизнеспособная компания. Да даже если вы решите проблему для ста компаний, ваш бизнес будет жизнеспособным».

В этом одно из основных преимуществ B2B-рынка: его проще сегментировать, легче охватить (нашим героям понадобилось три недели для того, чтобы охватить 0,7% рынка), клиенты в этой сфере оперируют более крупными суммами, а их платежеспособность, как правило, выше (в нашем примере средний чек займов для юридических лиц оказался в 30 раз больше среднего чека в сегменте B2C). Подобную смену курса можно отнести к изменению сегмента пользователей (customer segment pivot) и бизнес-архитектуры (business architecture pivot) по классификации pivot’ов от Эрика Риса.

И тем не менее, незнание все тех же «подводных камней» сферы микрокредитования не позволило получить от идеи планируемую отдачу (надо отдать должное команде MoneyHero – на этот раз на тестирование новой бизнес-модели им потребовалось в два с половиной раза меньше времени).

Pivot второй – Тестирование новой бизнес-модели заняло три дня

«Мы стали думать, на чем еще можно попробовать заработать? Интересной темой нам показалось перекредитование для физических лиц». Тестирование бизнес-модели сервиса НетКредитов проводилось в течение трех дней. В первый был сделан сайт с помощью конструктора, во второй туда привлекли трафик. В третий день команда обрабатывала этих клиентов, чтобы понять, сколько из них воспользуются предложением, и просчитывала воронку.

Лендинг на скорую руку выглядел так:

Полная версия – www.nokredit.ru

Зарабатывать собирались на клиентах (500 рублей за решение) и лидогенерации для банков. Проект был приостановлен, потому что:

- Процесс продаж оказался слишком долгим. «Большинство людей в нашей стране пока не понимают, что такое перекредитование. Им требуются личные консультации, но даже они не всегда помогают донести смысл», – поясняет Антон Утехин.

- Согласно финансовой модели проекта, чтобы заработать на нем хотя бы 50 тыс. руб., надо было привлечь 1 000 лидов. И это еще без учета CPA. Можно было бы повысить доходность за счет лидогенерации, но..

- Только 1 из 15 клиентов, перешедших на сайт банка, заполнил заявку на получение кредита, и его не одобрили.

Выводы:

Команда MoneyHero на практике выяснила, что развивать проект в изначально выбранном направлении оказалось нецелесообразно. Такое положение оказывается крайне болезненно для команды – в первую очередь психологически: полная смена курса ставит под вопрос смысл существования стартапа.

Тем не менее, даже перед лицом таких радикальных перемен вы оказываетесь не одиноки. Любопытный пример (а также один из вариантов действия в случае, если вы чувствуете, что столкнулись с чем-то подобным) – проект 30 Days of Honesty, созданный соосновательницами сервиса Dabble, в рамках которого они в течение 30 дней встречались, общались, работали и документировали происходящее, чтобы в итоге решить, жить проекту или умереть. История Dabble привлекательна еще и потому, что позволяет сделать выводы из подобной ситуации (и, если и не выйти из нее победителем, то хотя бы не заработать серьезное нервное расстройство).

Pivot третий: за две недели до конца акселерации

«29 августа мы окончательно утвердились в мысли, что ни один из этих проектов не сможет зарабатывать. Мы решились на третий и самый масштабный pivot: наш новый проект вообще был не связан с темой финансов». Команда придумала проект EasyScript – сервис для визуализации скриптов для телемаркетинга и входящих звонков.

«Посыл был такой: а что может быть актуально всем сидящим здесь проектам? С чем лично у нас было много сложностей? Ответ был прост – телефонные звонки. Мы сами использовали mind map и логические схемы разговоров». Созданные таким способом сценарии разговоров были удобны и позволяли легко ориентироваться в беседе. «И мы подумали, почему бы не создать облачный сервис, с помощью которого можно прописать сценарии продаж по телефону? А потом показывать их оператору». Задача сервиса – обрабатывать входящие и исходящие звонки более грамотно. Как это сделать? Сначала с помощью сервиса создается сценарий в виде схемы с возможными вариантами ответных реплик клиенту. Какую задачу решает сервис помимо добавочной стоимости в виде простого интерфейса? Обычно мы видим только две цифры – количество звонков и количество продаж. А EasyScript позволяет приоткрыть завесу и узнать, что стоит между ними – почему звонки прерываются и в каком месте разговора.

«Посыл был такой: а что может быть актуально всем сидящим здесь проектам? С чем лично у нас было много сложностей? Ответ был прост – телефонные звонки. Мы сами использовали mind map и логические схемы разговоров». Созданные таким способом сценарии разговоров были удобны и позволяли легко ориентироваться в беседе. «И мы подумали, почему бы не создать облачный сервис, с помощью которого можно прописать сценарии продаж по телефону? А потом показывать их оператору». Задача сервиса – обрабатывать входящие и исходящие звонки более грамотно. Как это сделать? Сначала с помощью сервиса создается сценарий в виде схемы с возможными вариантами ответных реплик клиенту. Какую задачу решает сервис помимо добавочной стоимости в виде простого интерфейса? Обычно мы видим только две цифры – количество звонков и количество продаж. А EasyScript позволяет приоткрыть завесу и узнать, что стоит между ними – почему звонки прерываются и в каком месте разговора. Например, проследить за разговором оператора с клиентом в сервисе можно по вот такой схеме:

Команда начала тестировать рынок:

- Первым делом команда распечатала свои скрипты и обратилась к другим проектам, презентовала им идею. «Уже на этом этапе мы нашли двух потенциальных клиентов. Модель работы EasyScript мы реализовали на сервисе опросов TypeForm».

- Только после этого команда взялась за сайт. Лендинг был собран на конструкторе Wix и как только он был готов, участники проекта сразу рассказали о нем в своих соц.сетях. Всех регистрирующихся клиентов команда опрашивает, чтобы выявить потребность в телемаркетинге.

- После создания демо клиенты выборочно получили бесплатный недельный доступ. Команда проекта помогала им разрабатывать скрипты и переносить в сервис их сценарии.

- Через неделю клиентам сообщили о цене использования (полная цена – 3 000 рублей, сейчас – 1 000 рублей, так как команда проекта еще не полностью реализовала весь функционал). Цель – подтвердить ценность сервиса. Бесплатно он интересен многим, но ведь всем нужны платящие клиенты. «В настоящее время из 56 клиентов платят уже 6, а еще 23 тестируют – неплохая конверсия».

- «Также мы отслеживаем вовлеченность клиентов путем изучения числа скриптов в их аккаунтах. Клиент создал скрипт – ему интересно. Нет – спрашиваем почему и предлагаем помочь с началом работы».

- «Попробовали оценить рынок, но у нас возникла сложность. Как понять, сколько услуг по созданию скриптов продается на рынке консалтинга для продаж? Мы знаем, что объем рынка консалтинга – 34 млрд рублей, мы знаем, что количество релевантных запросов в Яндексе – около 10 тысяч, а что между ними – для нас пока не до конца понятно».

В ближайших планах EasyScript:

- Доработка сервиса до уровня обещанного функционала, и проверка масштабирования проекта.

- Формирование новых каналов продаж – через тренеров и консалтинговые компании.

- Интеграция с CRM (AMO, Мегаплан, Скорозвон). С помощью сервиса можно будет обогащать данные CRM.

«Даже если наш проект в очередной раз не «полетит», выработанную за период акселерации во ФРИИ схему мы будем использовать и дальше, так как она сильно сокращает время и стоимость запуска проекта»:

- Ручные продажи, проверка идеи;

- Лендинг на сайте-конструкторе;

- Трафик;

- Тестирование на аудитории;

- Доработка продукта;

- Постановка ТЗ на полноценный сайт программисту.

И что в итоге?

На примере акселерации (и трех pivot’ов) стартапа MoneyHero/EasyScript можно сделать следующие выводы:

- Стремитесь выработать схему, которая позволит тестировать бизнес-модель как можно быстрее. «Первую бизнес-модель мы тестировали месяц, вторую – 2 недели, сейчас нам хватает и трех дней до получения первых результатов».

- Сначала старайтесь продать продукт, а потом уже программировать. Полноценного продукта может и не быть, но его ценность лучше подтвердить заранее, чтобы не тратить время и ресурсы зря. Обидно сделать хороший продукт, который никому не нужен.

- Важно сразу подтвердить, что продукт будут покупать. Используйте подходы «Бережливого стартапа» Эрика Риса или другие методологии, использующие понятие минимально жизнеспособного продукта. «Мы решили попробовать продать недоработанный продукт за меньшую сумму. Чтобы подтвердить спрос, сайт можно сделать и на конструкторе. Если идея пойдет – тогда вперед в ТЗ и разработку».

- Только цифры могут сказать, насколько эффективен проект и идея, субъективизм лучше отбросить в сторону и посчитать метрики.

- Убивать неработающие проекты очень тяжело, но иногда лучше вовремя остановиться. Когда это сделать – подскажут цифры. Например, гипотезы по EasyScript звучали так:

- Появятся ли первые 5 покупателей?

- Сможет ли проект обеспечить конверсию в продажи на скриптах в 30% от трафика сайта?

- Будут ли покупать по 3 тыс./скрипт?

- Где брать 700 человек в месяц?

- Амбициозные цели лучше реалистичных: 500 тысяч при цели в 1 млн. рублей – больше, чем 110 тыс. при цели 100 тыс. Кроме того, большие цифры сразу указывают на узкие места в финансовой модели.

- Работая над проектом в сфере, «подводные камни» которой вам неизвестны, стремитесь минимизировать количество внешних элементов в вашей бизнес-модели и зависимость результатов вашей работы от них. «После работы над проектом «Деньги на бизнес» мы решили, что лучше создавать модель, в которой ключевые показатели зависят только от нас. В нашем случае мы достаточно сильно зависели от партнеров. Поэтому новый продукт мы продаем сами».

PS. Подать заявку на очную акселерацию во ФРИИ можно здесь. Для тех проектов, у которых пока не готов MVP, или есть трудности в формировании заявки, есть бесплатная онлайн-программа подготовки к презентации перед инвесторами – Преакселератор.

Рассказ о проекте MoneyHero подготовлен совместно с Марией Любимцевой (специалист по контенту, ФРИИ).