Статья изложенная ниже — рассматривает лишь один из аспектов касающихся уплаты налогов при работе с Upwork. В данный момент существует более полное руководство — Легальный вывод средств с Upwork в РФ.

Те, кто выводят средства с Upwork легально, вздрогнули, когда Upwork предложил «упрощенный» документооборот. В первую очередь потому, что этот документооборот подразумевал декларацию комиссий Upwork и уплату с них НДС.

Прореагировав на шквал возмущений, на неопределенный срок Upwork вернулся к старому документообороту. Напряженное ожидание, когда же Upwork прекратит работу со старыми договорами закончилось неожиданно — 3 июля 2016 года были внесены изменения в Налоговый кодекс, вступившие в силу с 1 января 2017 года. Отныне закону до лампочки, какие договора используются — НДС теперь надо платить всем. Подробнее проблема описана в статье Налоговый cуслик — 2.

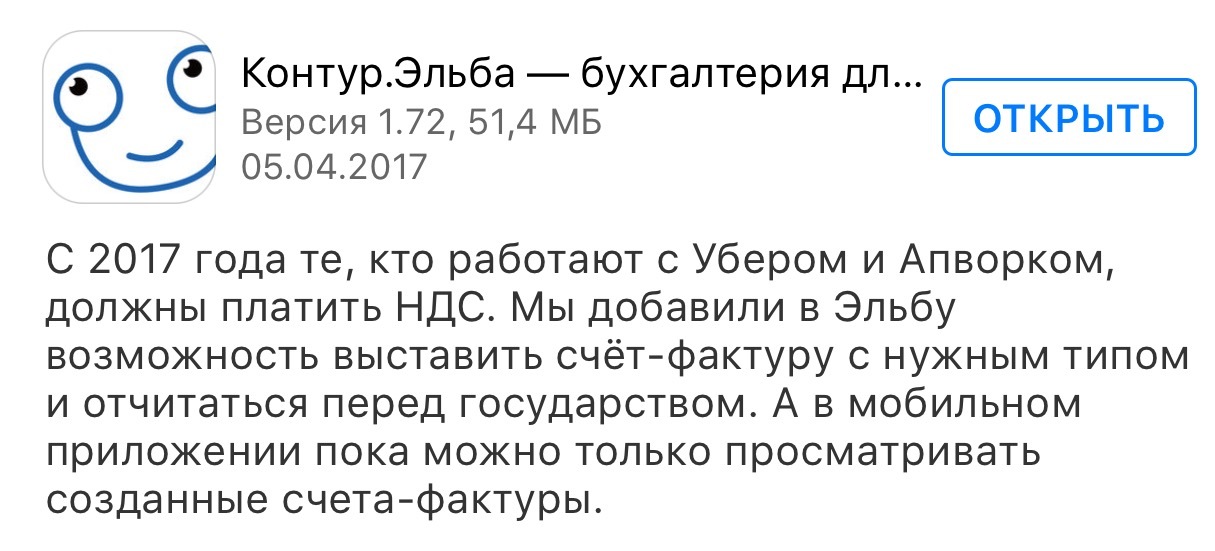

Развернувшиеся на тостере дебаты о том, как ко всему этому относиться, еще продолжаются. Но выпущенное 3 дня назад Эльбой обновление, в том что платить НДС все-таки надо (хотя бы с точки зрения закона) убедило почти всех.

Если вы пользуетесь услугами Эльбы, еще не заплатили налог за первый квартал, эта статья поможет вам сделать это образом, наиболее похожим на правильный (как минимум по мнению автора).

Подчеркну, что сложившейся практики пока не существует, я не юрист и совершенно не претендую на истину в последней инстанции, в связи с чем, следуя рекомендациям в этой статье ответственность за все связанные с этим риски вы берете на себя.

Помимо этого, я бы не торопился подавать декларацию и уплачивать налог числа хотя бы до 20-го — мало ли какие еще мысли придут в светлые головы обсуждающих.

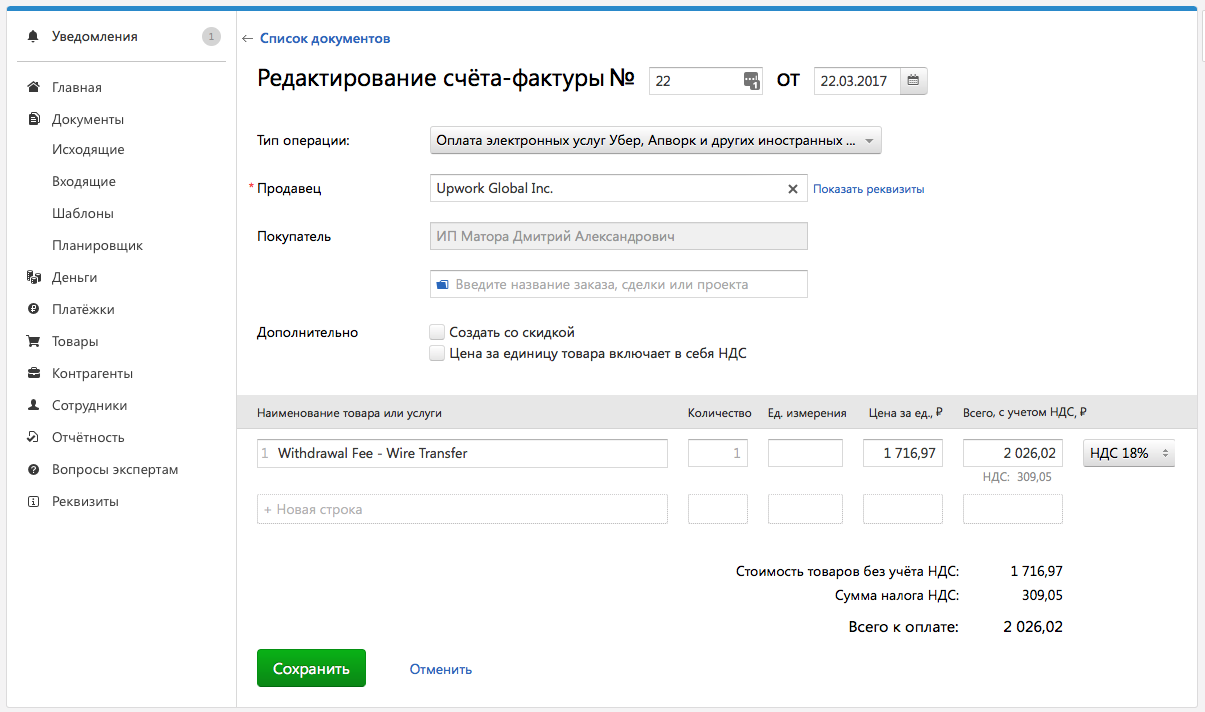

Для уплаты НДС в Эльбе нужно вбивать все расходы в разделе Документы в счета фактуры:

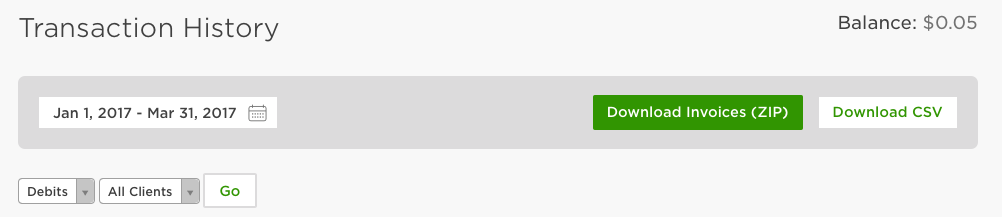

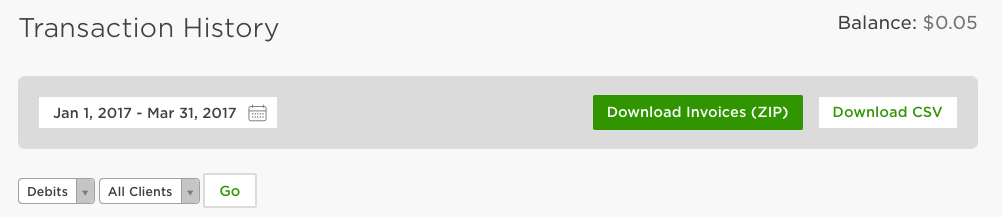

Пока Эльба не научилась подтягивать данные автоматом с Upwork и никто не реализовал взаимодействие API Upwork и API Эльбы, можно существенно облегчить себе задачу, проэкспортировав расходы (Debits) в разделе транзакции на Upwork в формате CSV:

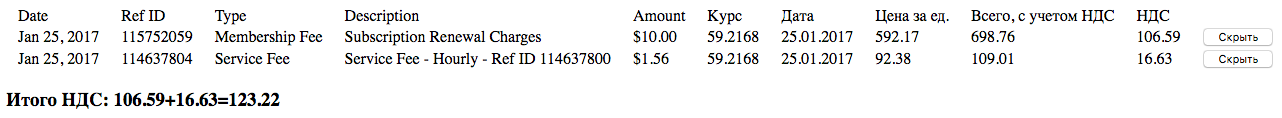

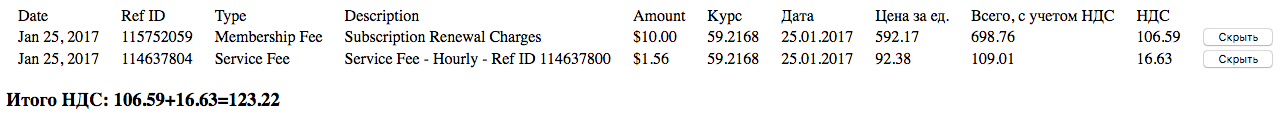

Или скормив содержимое полученного CSV следующему сервису. Если страшно кормить чужому сервису свои данные, можете поднять его у себя используя код на GitHub. Сервис автоматически превратит расходы в долларах в расходы в рублях по курсу центробанка на день возникновения расхода, и подготовит для копипаста дату и описание расхода:

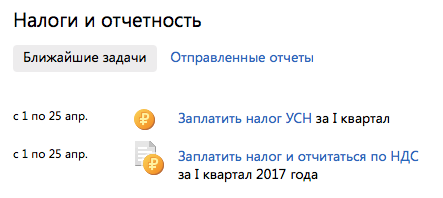

На основе вбитых счетов фактур в конце квартала Эльба предложит задекларировать НДС и заплатить по нему налог:

UPD 19.07.2017 — Добавил в скрипт колонку с javascript заполняющим поля формы счета фактуры

UPD 13.11.2018 — С января 2019 платить НДС не надо (источник)

Те, кто выводят средства с Upwork легально, вздрогнули, когда Upwork предложил «упрощенный» документооборот. В первую очередь потому, что этот документооборот подразумевал декларацию комиссий Upwork и уплату с них НДС.

Прореагировав на шквал возмущений, на неопределенный срок Upwork вернулся к старому документообороту. Напряженное ожидание, когда же Upwork прекратит работу со старыми договорами закончилось неожиданно — 3 июля 2016 года были внесены изменения в Налоговый кодекс, вступившие в силу с 1 января 2017 года. Отныне закону до лампочки, какие договора используются — НДС теперь надо платить всем. Подробнее проблема описана в статье Налоговый cуслик — 2.

Развернувшиеся на тостере дебаты о том, как ко всему этому относиться, еще продолжаются. Но выпущенное 3 дня назад Эльбой обновление, в том что платить НДС все-таки надо (хотя бы с точки зрения закона) убедило почти всех.

Если вы пользуетесь услугами Эльбы, еще не заплатили налог за первый квартал, эта статья поможет вам сделать это образом, наиболее похожим на правильный (как минимум по мнению автора).

Подчеркну, что сложившейся практики пока не существует, я не юрист и совершенно не претендую на истину в последней инстанции, в связи с чем, следуя рекомендациям в этой статье ответственность за все связанные с этим риски вы берете на себя.

Помимо этого, я бы не торопился подавать декларацию и уплачивать налог числа хотя бы до 20-го — мало ли какие еще мысли придут в светлые головы обсуждающих.

Для уплаты НДС в Эльбе нужно вбивать все расходы в разделе Документы в счета фактуры:

Пока Эльба не научилась подтягивать данные автоматом с Upwork и никто не реализовал взаимодействие API Upwork и API Эльбы, можно существенно облегчить себе задачу, проэкспортировав расходы (Debits) в разделе транзакции на Upwork в формате CSV:

Или скормив содержимое полученного CSV следующему сервису. Если страшно кормить чужому сервису свои данные, можете поднять его у себя используя код на GitHub. Сервис автоматически превратит расходы в долларах в расходы в рублях по курсу центробанка на день возникновения расхода, и подготовит для копипаста дату и описание расхода:

На основе вбитых счетов фактур в конце квартала Эльба предложит задекларировать НДС и заплатить по нему налог:

Некоторые правовые моменты

- Ответственность за "Невыполнение налоговым агентом обязанности по перечислению налогов" — 20% от суммы недоплаченного налога (согласно статье 123 НК РФ)

- Ответственность за "Грубое нарушение правил учета доходов и (или) расходов" в частности за

- "отсутствие счетов — фактур"

- "отсутствие первичных документов"

- "систематическое неправильное отражение… в регистрах налогового учета (для УСН — КУДиР)… денежных средств"

- В отличие от доходов, которые нужно подтверждать актами о выполненных работах, расходы (если верить в том числе Эльбе) документально подтверждать не нужно (разумеется, если у Вас не УСН 15%), достаточно их задекларировать.

- Если у налоговой возникнет вопрос, почему налог заплачен в конце квартала одним квартальным платежом, а не так как этого требует абзац 2 пункта 4 статьи 172 налогового кодекса

В случаях реализации работ (услуг), местом реализации которых является территория Российской Федерации, налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, уплата налога производится налоговыми агентами одновременно с выплатой (перечислением) денежных средств таким налогоплательщикам.

можно сослаться на письмо Минфина с разъяснениями от 16.04.2010 N 03-07-08/116

Заметим, что если вы приобретаете у иностранной организации услуги, обязательство по оплате которых прекращается взаимозачетом, то правило, установленное абз. 2 п. 4 ст. 174 НК РФ, не действует. Ведь денежные средства иностранному лицу вы не перечисляете. В данном случае НДС уплачивается так же, как в случае приобретения товаров у иностранных контрагентов.

- Withdrawal Fee не участвует в НДС если не согласно статье 149 НК РФ

Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

то согласно статье 148 НК РФ

…

3) осуществление банками банковских операций (за исключением инкассации), в том числе:…

Вы являетесь налоговым агентом по НДС в том случае, если местом реализации является наше государство РФ (ст. 148 НК РФ). Комиссию за банковский перевод иностранного банка сложно отнести к услуге, которая реализуется на территории РФ.

- Платить налог со средств пришедших на р/c, или со средств пришедших на счет Upwork — вопрос открытый (проблемы с налоговой светят в обоих случаях). Подробнее о проблеме в статье налоговый суслик 1

- Если оплачивать НДС в конце квартала, автоматически создавая платежку с помощью Эльбы, Вы признаете факт взаимозачета, т.е. недоплату УСН, если платите 6% с того что упало на р/с. Если платить в течение 5 дней с уплаты комиссии, нужно каждую платежку создавать руками в банке.

- Предположение о том, что 173-ФЗ запрещает взаимозачет резидента и нерезидента опровергнуто тут

- Есть мнение, что во многих регионах можно существенно снизить налоговую нагрузку с помощью патентного налогообложения (возня с бумажками при этом никуда не денется). Мнение пока изучается.

UPD 19.07.2017 — Добавил в скрипт колонку с javascript заполняющим поля формы счета фактуры

UPD 13.11.2018 — С января 2019 платить НДС не надо (источник)