В 2009 году Россию решили волевым усилием сделать международным финансовым центром. Тут как с любым хакатоном: чтобы он стал международным, надо пригласить, например, белоруса. Собственно, как раз в 2009-м именно для ценных бумаг из РБ поменяли законы.

Наши хакеры-юристы обнаружили баг и пришли с горящими глазами со словами о том, что мы можем фактически напрямую торговать западными индексами. Тогда этого не делал никто. Почему это важно и круто — чуть ниже. Если коротко — после обсуждения с госрегулятором оказалось, что это не баг, а фича.

Дальше были поездки в Лондон, Сингапур, Нью-Йорк и Токио. Вежливые люди в галстуках нас выслушивали, искали Россию на карте финансовых потоков (и не находили), а потом говорили: «Ну, вы же понимаете, какая для этого нужна инфраструктура, IТ-поддержка и юридическая поддержка».

Сложнее всего было с IT. Два дата-центра в Лондоне, связка с российскими офисами, аварийные точки развёртывания, дублирование всех узлов и, главное, интеграционный софт. Плюс множество автоматизации (например, чтобы не подписывать руками каждый документ и не принимать звонки как брокеры в 30-е годы прошлого века).

На старт ушло 4 года.

IT-защита от операционных рисков

Когда вы покупаете новые ETF (доли в акциях фонда, вот детали на ГТ про что это такое) на 50 тысяч рублей, где-то далеко в Лондоне специальный робот покупает настоящие живые акции компаний из индекса фонда этого ETF. Индекс — это инструкция, чьи акции и в каких пропорциях можно покупать. Например, если мы говорим про ETF по западным компания вроде Google, Apple, MS и далее по списку, то в этот фонд нельзя взять и закупить акции Газпрома.

Когда вы покупаете ETF на вторичном рынке (на бирже), вы просто получаете право владения этими акциями. Один человек передал их другому, и вмешательство робота из Америки (докупающего акции в фонд) не требуется.

Мы — первый провайдер ETF в России. Наша работа похожа на работу сисадмина: мы следим за тем, чтобы не было никаких неполадок в процессе покупки-продажи, но никаким образом не вмешиваемся в работу фонда.

Для того чтобы было понятно, как это работает, сначала расскажу про то, что мы сделали, чтобы начать работать, а потом — про процесс покупки одной-единственной бумаги ETF.

Старт

Нельзя было просто так взять и купить ETF в России. Даже если в Америке, Великобритании или Германии был фонд, который их продавал, вам надо было работать через иностранного брокера. До нас.

Первая задача — чтобы ETF были допущены к обращению на Московской бирже. То есть вошли в список продаваемых там широкому кругу лиц ценных бумаг. Наш опорный ФЗ «О рынке ценных бумаг» от 22.04.1996 №39-ФЗ это позволил в 2009 году, как я уже писал выше. Благодаря новой фиче.

Далее: иностранная ценная бумага (акция фонда ETF) должна иметь международный идентификационный номер (ISIN) и классификационный номер финансового инструмента (CFI), по которому определяется тип ценной бумаги в соответствии с российским законодательством. Ещё информация об ISIN/CFI должна быть опубликована на сайте НРД (Национального расчётного депозитария). Фактически все акции, торгуемые в России, так или иначе проходят через него. Он выступает в роли своего рода шлюза или накопителя.

Далее: для листинга в РФ (только после этого инструмент становится доступным для частных инвесторов) необходимо, чтобы инструмент ранее был размещён на одной из иностранных мировых бирж, одобренных ФСФР. Затем ценная бумага должна быть депонирована в НРД. Ещё должны быть выполнены требования, установленные ФСФР в Положении об организации торговли на рынке ценных бумаг.

Это всё с нашей стороны — привет юристам.

Со стороны фондов из других стран сама юридическая процедура отработана и отполирована до блеска, но есть сложности в IT. С точки зрения хранения и обработки данных, европейские регуляторы (в нашем случае Central Bank of Ireland, ESMA и FCA) предъявляют крайне суровые требования к инфраструктуре в части непрерывности бизнес-процессов, как на уровне управляющего фондом, так и администратора и кастодиана. В частности, требованиями регулятора предусмотрено дублирование всех важных элементов инфраструктуры: офис, дата-центр, каналы, торговая платформа и так далее. Несмотря на низкую цену ошибки из-за долговременной инвестиционной направленности инструмента (акции торгуются по Т+2, то есть в течение двух дней — речь далеко не о миллисекундах биржевого рынка), падать ничего не должно. Допускается отказ любого узла инфраструктуры в любой точке — и система должна продолжать работу. В офис заехал КамАЗ — развернулись в другом, резервном. Отказал ЦОД — развернулись в другом, резервном. Дорожные рабочие перерубили кабель провайдера от офиса — есть второй по другому маршруту, и так далее.

Дата-центров в итоге потребовалось не два, а пять: два «боевых» в Лондоне и три recovery sites. Один аварийный ЦОД в Брайтоне (50 километров от Лондона), второй в Бэлхэме (южный пригород Лондона, фактически часть города), третий в Нюдигате (25 километров южнее Лондона). Естественно, в ЦОДы лежит оптика разными маршрутами. В офисы также заведено по две линии интернета и дополнительно телефонная медь. Основной наш офис находится в Лондоне, дублирующий — в пригороде. Все наши платформы работают на серверах ЦОДов и могут легко мигрировать на аварийные точки без потери транзакций (напоминаю, счёт на часы, а не миллисекунды это позволяет сделать относительно просто, да и ЦОДы у нас лежат друг от друга в пределах синхронной репликации — скорость света не вносит задержки, требующие асинхронной репликации примерно до 50–60 километров разницы между точками).

Соответственно, все платформы также могут быть доступны дистанционно и запускаться удалённо с ноутбуков. Это, в частности, касается инструментов для заявок на подписку и погашения.

Плюс из-за того, что backoffice построен на платформах с собственными хранилищами данных, потери информации не произойдет даже в случае одновременного разрушения двух наших ЦОД и потерь информации на локальных серверах.

Плюс наша система устроена таким образом, что наш провайдер IT-решений и интернета для индивидуальных рабочих мест (Options-IT), одобренный английским финансовым регулятором (процессы полностью соответствуют требованиям, провайдер специализируется на обслуживании финансовых компаний), имеет необходимую инфраструктуру по настройке торговых платформ и систем удалённо — другими словами, в случае маловероятной ситуации полной инфраструктуры и необходимости настроить заново системы, Options сможет сделать свою работу в режиме 24/7.

Аналогично — остальные части инфраструктуры.

Пока (стук-стук) всё это не пригодилось.

К профессиональным участникам рынка ценных бумаг в Великобритании, Ирландии и в целом в EC регулятор предъявляет намного более жёсткие требования в части непрерывности процессов, что позволяет полностью избежать проявления технических проблем (даже события 9/11 не оказали существенного влияния на работу финансовых компаний, чьи офисы находились в башнях-близнецах — проблемы непрерывности затронули только те компании, где физически погибло большинство персонала).

Все компании, подобные нам, работают по постоянно обновляющемуся Business Continuity Plan (BCP): не реже раза в год при условии, что не было существенных изменений внутри года.

Защита от операционных рисков и человеческого фактора

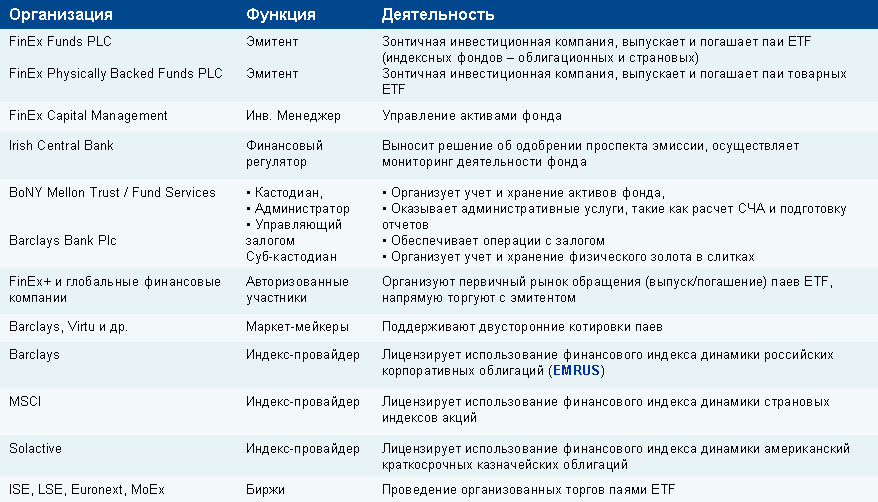

Смотрите, вот список компаний, которые задействуются, если вы кликаете на подтверждение покупки ETF в веб-интерфейсе или любой российской брокерской программе:

- Ваша заявка фактически НЕ означает для провайдера запрос на покупку акций в фонд. Покупая акции ETF через брокера на вторичном рынке, вы работаете с продавцом, который раньше приобрёл эти ценные бумаги. Если вы вложили 50 тысяч рублей, по факту купить на них на большом рынке ничего внятного нельзя. Однако вы покупаете долю в фонде, то есть ваша сумма равномерно распределяется по компаниям индекса. Грубая аналогия: это как потребление вычислительной мощности кластера, только вместо кластера — депозитарий с акциями.

- Если же речь идёт о первичном рынке, т. е. о подписке на новые акции напрямую в фонде, то делать это могут только авторизованные участники (уполномоченные участники) Их деятельность чем-то похожа на действия вендоров — они как бы выступают посредниками между фондом и конечными пользователями. Подписываться, как правило, можно только в больших объёмах (скажем, 2 млн долл.).

- Заявка улетает в Ирландию, где находится Центральный банк Ирландии, который мониторит деятельность фонда. По дороге вас ждёт процедура авторизации и несколько проверок безопасности. Финал шага — банк говорит: «Деньги вижу, можно покупать». Поставка ценных бумаг происходит по принципу DVP — поставка против платежа, это максимально защищает клиента.

- Сумма средств, направленная в фонд, должна быть вложена исключительно в индекс — деньги не должны идти ни на что другое, кроме как покупку акций из списка компаний фонда ETF.

- Заявки кластеризуются в течение нескольких часов и отправляются в обработку на покупку акций.

- Проверяющая компания (кастодиан) BoNY Mellon Trust из США проверяет, что никто нигде не ошибся. Она просто не даёт зачислить акции в фонд, если их наименование или вес не соответствуют индексу. В случае любой ошибки сделка просто не может быть проведена на стадии предконтроля, а фонду — предупреждение. Или строгое предупреждение (плюс BoNY Mellon Trust обязан «отстучать» регулятору).

- Через Euroclear (упрощая, межгосударственная система обращения акций, проверяющая всех участников и правомерность сделки) выпускается инструкция о покупке акций. Параллельно всё это проверяет ещё Computershare (регистратор фонда, грубо говоря, — сертификационный центр в IT-понятиях).

- Каждая из независимых сторон даёт свой «ОК», и сделка исполняется.

- Активы (акции) приходят кастодиану в США, оттуда выпускаются ETF, которые затем по сделке через Euroclear отправляются в российский депозитарий.

Как видите, это довольно сложно, но при этом исключает ошибки. Повторюсь: практика за много лет отработана в США и Евросоюзе. Именно вот эта автоматизация и простота (ну, в сравнении с другими инструментами) делает ETF такими желанными для инвесторов. Если в двух словах — доход выше, чем на банковском депозите, зато нет проблем с операционными рисками. Единственный значимый риск — рыночный, если вдруг сектор экономики, куда вы вложились, идёт вниз.

Ключевые элементы инфраструктуры

При запуске всего этого дела в России нам потребовалось ещё несколько IT-решений.

Первый наш партнёр — Charles River Solutions — организует платформу торговли (трейдинг), фронтэнд и миддлэнд. Это общая платформа для множества стран, но в нашем случае она адаптирована специально под нужды FinEx. На этой же платформе на пару лет после нас частично развернул свою инфраструктуру VTB Capital. Общий смысл работы этой системы — больше автоматизации трейдинга, меньше участия человека. Заложен базовый алгоритм, по которому клиент на стороне покупателя связывается с брокером (например Morgan Stanley) и через них делает покупку или продажу, исходя из того, чтобы минимизировать потери. Платформа «тяжёлая» и от этого недешёвая. Лишь отдельные ETF-провайдеры по миру используют CRS из-за дороговизны дорабатывания напильником (плюс просто сложности перехода на платформу). Из-за того, что мы в FinEx ETF относительно молоды, была возможность сразу делать «как надо». Вложения в IT в финансовом секторе окупаются как нигде.

Чаще всего платформа используется менеджерами и банками, у которых нет задачи совершать сделки одновременно со всеми активами, входящими в индексный портфель. В нашем случае менеджер обязан совершать сделки одновременно с 500 и более активами, и мы потратили достаточно много времени и усилий для адаптации платформы для этих целей, чтобы правильно собирать запросы в пакеты и не работать с отдельными сделками.

Плюс каждый из фондов оперирует с активами на разных рынках, где приняты отличные методы учёта, поставки и расчётов по сделкам с активами. Соответственно, запуск каждого фонда требовал доработок, связанных с учётом и обслуживанием поставок активов. Возможно, вы знаете задачу организации информационной связки между ведомствами — здесь примерно то же самое, только все стороны были заинтересованы в сотрудничестве, поэтому получилось всего за 2 года.

Совместно с Charles River был разработан специальный автоматический модуль ETF Expand, который позволяет в автоматическом режиме обрабатывать информацию от администратора (BNY Mellon) относительно структуры подписной корзины и формировать торговые заявки, передавать их на исполнение и проверять корректность исполнения. Крайне важный блок, т. к. позволяет избежать ошибок при покупке/продаже бумаг при подписке/погашении акций ETF и, как следствие, существенно снижать риски. Здесь исключается человеческий фактор.

Второй важный элемент инфраструктуры — собственная платформа риск-менеджмента, разработанная уже нами (точнее, группой наших разработчиков и лондонским аутсорсером). К работе привлекалась также компания MDX Technology. В итоге платформа позволяет нам адекватно учитывать риски, связанные с торговлей деривативами, которые мы используем в фондах с рублёвым хеджем (в частности, мы единственный ETF-провайдер, выпускающий фонды с хеджированием валютных активов против рубля). В результате у российских инвесторов, желающих вложить в валютные еврооблигации и казначейские облигации США, есть возможность сделать это без риска изменения курса рубля плюс получить повышенную рублевую доходность. Проще говоря, если рубль вдруг прыгнул вниз, ваши активы подорожают, но вы заплатите огромный налог на прибыль. Притом что сами активы стояли как вкопанные на своих позициях. Использование защиты от колебаний рубля и ряд других особенностей позволяют избежать таких ситуаций.

Итог

Мы смогли собрать и поднять всю инфраструктуру ETF-провайдера. Добились листингования реально интересного инструмента (ETF) на Московской бирже. Построили интеграцию в автоматическом режиме по всему процессу покупки (это просто космос после «торговли по голосу»).

Сейчас вы можете просто позвонить своему брокеру или войти в любое приложение, позволяющее покупать акции на Московской бирже — и приобрести ETF. Очень большая дорога понадобилась для того, чтобы это заработало. Естественно, крупные банки пробуют сейчас повторить наш путь, но быстро у них не выйдет — надо иметь очень большой опыт взаимодействий на международных рынках, юристов-хакеров и, главное, опыт быстрой безошибочной интеграции силами своих IТ-команд.

О том же, что такое ETF на практике и как этот инструмент работает (и на что можно рассчитывать, купив его на 50 тысяч, например), можно прочитать вот тут на Гиктаймсе.