Не так давно нормой на кассах были импринтеры (ручные считыватели карт). Покупатель ждал, пока кассир с помощью этого громоздкого устройства снимет данные о карте и оформит заказ. Сегодня у нас есть бесконтактные платежи, и с ними оплачивать покупки гораздо проще и быстрее. Но новая технология вызывает немало споров.

В сети разместили видео, на котором мужчина с помощью карточного терминала незаметно списал средства с карты ничего не подозревающего покупателя. Он расположил устройство близко к карману жертвы, а оно зафиксировало близость карты и обработало платеж. Это видео стало поводом для серьезной дискуссии в платежной сфере.

Технологии бесконтактных платежей используют радиочастотную идентификацию, реализуемую в смартфонах, часах и других компактных устройствах, которые у людей всегда с собой. В связи с этим многие, посмотревшие видео, обеспокоились по поводу возможности мошенничества с применением платежных терминалов. Если злоумышленники могут воспользоваться таким устройством для снятия средств с карты, спрятанной в бумажнике в заднем кармане, то наверняка с телефоном или часами дело будет обстоять еще проще. Считыватели карт сканируют радиопространство на расстоянии от 4 до 10 см, поэтому вполне вероятно, что кто-то захочет применить технологию для кражи денег у владельцев смартфонов.

Но, хотя случаи хищения средств зафиксированы ранее, волна мошенничеств с использованием бесконтактных технологий нам не грозит. Мерчанты уже предприняли дополнительные меры защиты.

Проверка репутации и других сведений о новых мерчантах

Провайдеры платежных терминалов, также известные как поставщики мерчант-услуг (MSPs), часто выступают посредниками между мерчантами и компаниями по обработке платежей, такими как Visa и Mastercard. Они требуют мерчантов пройти через строгие проверки, прежде чем те получат доступ к оборудованию и ПО для терминалов.

Прием мерчанта в провайдерскую сеть — долгий и тщательный процесс. Он включает в себя как минимум несколько, а в идеале все из перечисленных шагов:

- Проверка личности владельцев бизнеса (данные о регистрации бизнеса, личные документы).

- Проверка истории счетов, если она есть.

- Анализ работы компании (проверка веб-сайта, бизнес-модели, операций).

- Уточнение, следует ли бизнес правилам безопасности карточных сетей.

- Оценка кредитной платежеспособности бизнеса.

В случае халатности или серьезного нарушения юридическую ответственность может понести любая сторона, но, как правило, ее несут банк-эмитент карты или мерчант. Многие мерчант-сервисы предоставляют оборудование бесплатно и наперед, а мерчанты оплачивают его стоимость с помощью транзакций. И в каждом случае проводится проверка. Без тщательного контроля мерчант-сервисы рискуют своей репутацией и могут быть привлечены к юридической ответственности, если предоставят услуги мошеннической организации, действующей, например, с целью отмывания денег.

Мерчант-сервисы также рискуют потерять прибыль с каждой транзакции, возвращенной потребителям, если мерчант совершит ошибку. Комиссии по транзакциям возврату не подлежат, и это создает ощутимый прибыльный риск.

В конечном счете мошенническим бизнесам становится невероятно сложно попасть в эту систему.

Мерчант-сервисы используют строгий процесс проверки кредитоспособности

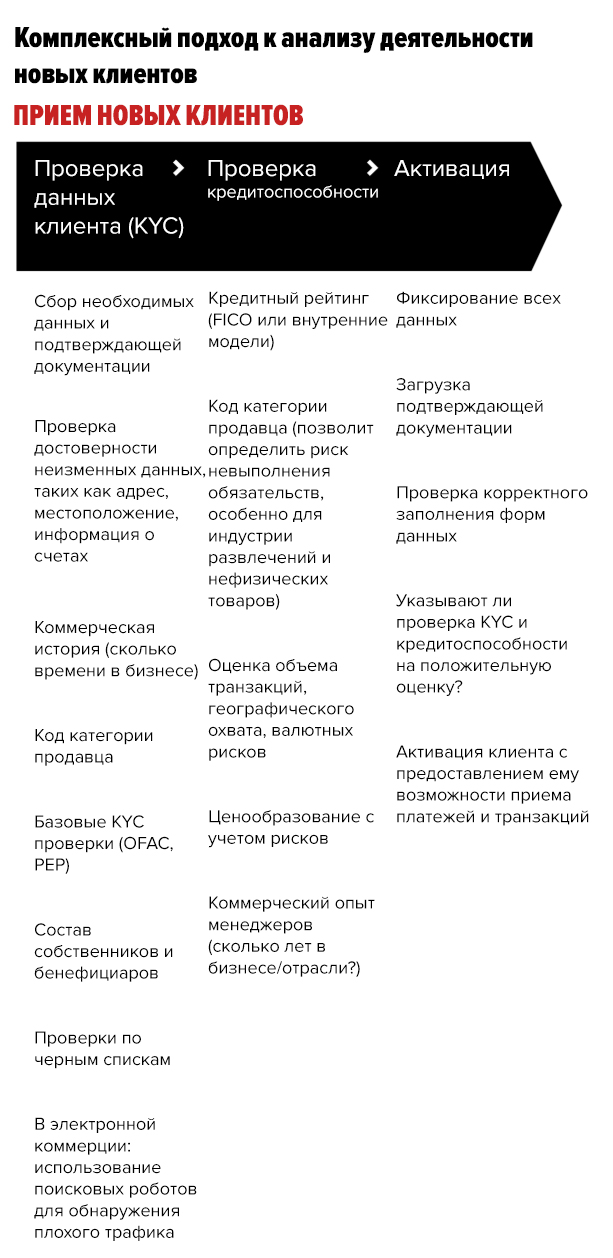

Кроме одобрения новых клиентов мерчант-сервисы также строго оценивают их кредитоспособность, что дает больше возможностей для выявления мошенников. Эту процедуру можно поделить на три этапа:

Источник: Provenir

В рамках первого этапа (проверка данных клиента) анализируется основная информация, подтверждающая личность заявителя. Сюда входит сбор удостоверяющих и регистрационных документов. Также принимаются во внимание статические данные, такие как местоположение и адрес офиса, информация о счетах. Кроме того, проверяется коммерческая история и черные списки. А в электронной коммерции для обнаружения вредоносного трафика используются поисковые роботы.

На втором этапе (проверка кредитоспособности) проверяется история коммерческой деятельности менеджеров компании: например, как долго они работают в отрасли. Информация сверяется с кодом категории продавца (Merchant category code, MCC). Также здесь оцениваются объем транзакций, географический охват и кредитный рейтинг компании.

На последнем, третьем шаге мерчант-сервис проводит итоговую проверку всех предоставленных документов.

Мошенникам придется изрядно потрудиться, чтобы преодолеть все юридические препятствия и процедуры, учитывая количество тестов и объем собираемой информации. Им придется сфабриковать целый бизнес, и любой из описанных выше шагов может вывести их на чистую воду или вызвать серьезные подозрения.

IP-трекеры помогают обнаружить мошеннические заявки

Какими бы строгими ни были процессы приема и проверки мерчантов, всегда есть процент нарушителей, которым удалось перехитрить систему. Для их поиска мерчант-сервисы пользуются IP-трекерами.

Когда какой-либо компьютер подключается к серверу, последнему становится известен его IP-адрес. Трекер IP-адресов определяет географическое положение и другую информацию компьютера, что и позволяет мерчант-сервису обнаружить заявки мошенников.

Трекеры сопоставляют информацию об IP-адресах бизнесов, подающих заявки. Так легко обнаруживается, что потенциальный клиент подключается из другой страны, представляясь при этом мерчантом из Огайо. Если самозванец попытается получить доступ к онлайн-порталу мерчант-сервиса, IP-трекер немедленно определит его местоположение.

Также современное ПО и машинное обучение позволяют определить, использовались ли ранее те или иные последовательности предоставленных данных в других аналогичных заявках. Собранная информация сверяется с данными об отозванных или подозрительных аккаунтах мерчантов. Такие инструменты анализа все больше распространяются в отрасли.

Помимо активной помощи со стороны мерчантов, которые следят за безопасностью бесконтактных платежей для своего бизнеса, индустрия вводит новые стандарты, снижающие риск мошенничества. В большинстве систем бесконтактной оплаты установлен лимит на сумму одной транзакции. А если кому-либо удастся украсть эту сумму денег у клиента, большинство кредитных компаний будут действовать в рамках договора о нулевой ответственности, предполагающего возврат всех украденных средств пострадавшему.

Несмотря на то, что видео с мошенничеством обеспокоило зрителей, в действительности клиенты надежно защищены от подобных махинаций.