Если рынок повторит 2008-й, сегодняшние MVP имеют отличный шанс стать новыми AirBnb, Uber и Slack.

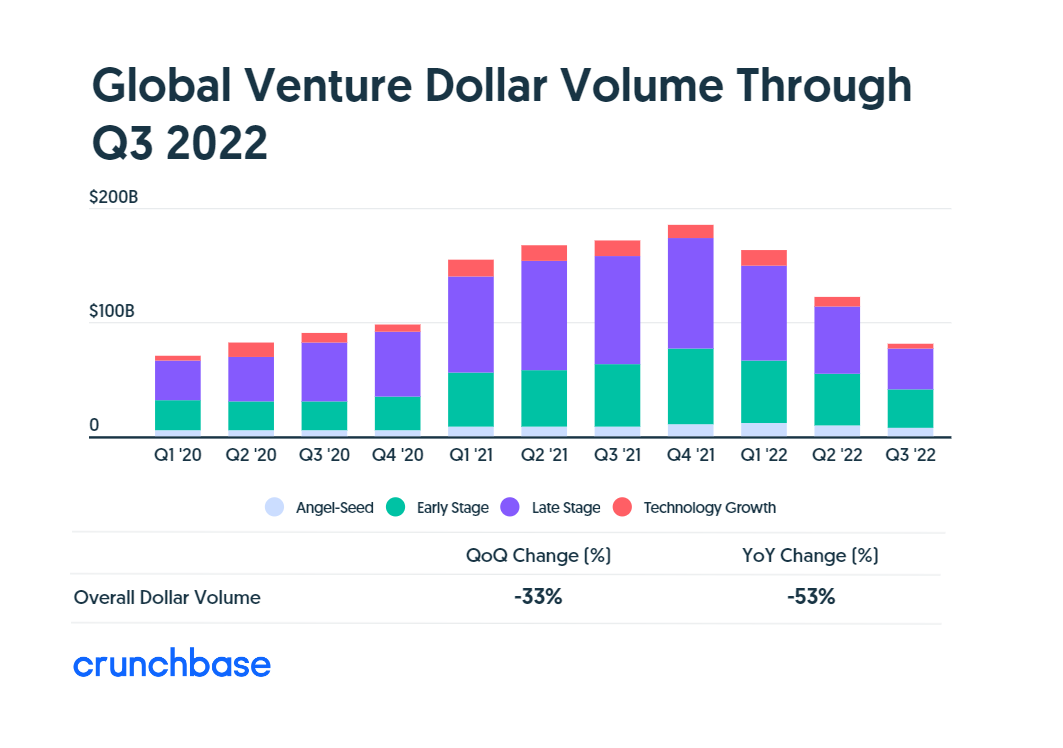

Объем инвестиций в стартапы снижается: венчурное финансирование в прошедшем квартале стало самым низким с первого квартала 2020 года. Работая в фонде, я вижу, что команды, работающие сейчас над POC и MVP, обеспокоены потенциальными трудностями с привлечением венчурного капитала в свои проекты. Если чуть детальней взглянуть на тенденции рынка и настроения инвесторов, для ранних стартапов все не так плохо. А местами даже значительно лучше, чем для уже растущих компаний.

Да, финансирование ранних компаний снижается, как и зрелых технологий и бизнесов. Однако снижается оно медленней, чем более поздних стадий. Если Series B упали на 54% в годовом исчислении, то вложения в ранние стартапы снизились на 39% по сравнению с предыдущим годом. В новой среде финансирования, которая складывается сейчас, стартапы на посевной стадии страдают меньше всего. Несмотря на сокращение от квартала к кварталу, в годовом исчислении инвестиции в проекты на ранних стадиях практически не изменяются.

Когда доступ к капиталу и оценки стартапов снижаются, на рынке рождаются новые идеи и продукты. Инновационные секторы экономики реагируют на экономические колебания быстрее и заметней, чем прочие индустрии. И инвесторам это отлично известно, поэтому внимание к ранним компаниям сейчас возрастает. В то время как раздутые чеки прошлого года снижаются, инвесторы тщательнее отбирают и внимательнее смотрят на запускающиеся продукты, особенно если они радикально пересматривают существующие на рынке подходы и решения.

Некоторые эксперты сравнивают эту тенденцию с 2008 годом, когда в ситуации общего спада интерес инвесторов к компаниям на посевной стадии показывал устойчивый рост. На графиках из исследования Crunchbase он сильно выделяется на фоне турбулентных Series B+ после 2008 года. Если история повторится хотя бы отчасти, есть вероятность, что сегодняшние early-stage компании станут новыми AirBnb, Uber и Slack.

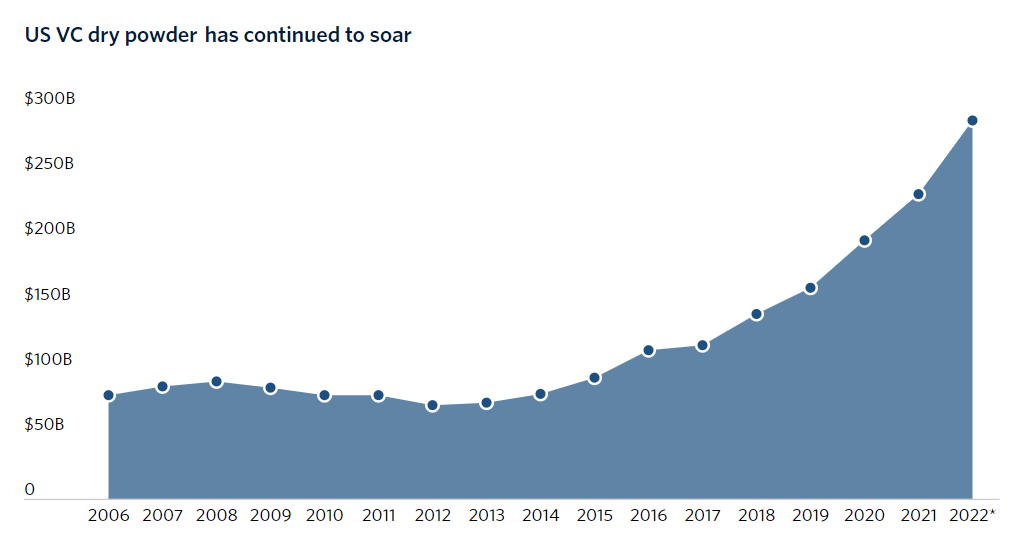

Экономисты предсказывают глобальным рынкам рецессию до 2024 года. В то же время, венчурный капитал привлек рекордные средства за прошедшие два года. 2022 год стал новым рекордом — по предварительным данным PitchBook-NVCA Venture Monitor за третий квартал 2022 года VC привлекли 150,9 миллиарда долларов.

Сухой порошок — показатель, отражающий наличие свободного капитала в руках фонда для инвестирования.

Что это значит для ранних стартапов и их инвесторов?

Оценки стартапов B+ падают из стратосферы, а фонды, продолжающие накапливать сухой порошок, ждут своего момента, чтобы инвестировать в будущих цифровых гигантов на максимально выгодных условиях. На фоне сокращений персонала в растущих технологических компаниях на рынке становится больше специалистов, а конкуренция уменьшается. В то время как большие компании переходят в режим сокращения затрат, ранние продукты получают возможность для быстрого роста.

Делать выводы пока рано, но если вы владеете сильным продуктом и имеете команду, которая может его развивать, у вас есть отличные шансы привлечь капитал глобального инвестора на ранней стадии. Вместо того чтобы гоняться за самыми горячими сделками, ранние инвесторы таких проектов смогут наблюдать, как их активы усиливаются на протяжении десятилетия.