Многие из вас, читая на Хабре статьи об успешных IT-фирмах и быстро развивающихся высокотехнологичных компаниях, наверняка, задумывались о том, чтобы инвестировать свои деньги в их акции с целью получения прибыли, когда через несколько месяцев или даже лет рыночная стоимость этих акций заметно вырастет.

Многие из вас, читая на Хабре статьи об успешных IT-фирмах и быстро развивающихся высокотехнологичных компаниях, наверняка, задумывались о том, чтобы инвестировать свои деньги в их акции с целью получения прибыли, когда через несколько месяцев или даже лет рыночная стоимость этих акций заметно вырастет.Я и сам об этом частенько задумывался, но меня всякий раз останавливало полное отсутствие опыта в вопросах торговли акциями (я никогда до этого не торговал ценными бумагами даже на российских биржах) и практически нулевое знание теории биржевой торговли.

Именно из-за такого страха перед неизвестностью, а также из-за собственной лени (нежелания разбираться с нуля в новой для себя области), многие так и не отваживаются на покупку акций, хотя и имеют достаточный стартовый капитал, чтобы выйти на этот рынок.

Но в итоге я всё же сделал усилие над собой: сначала немного вник в азы торговли акциями, а потом наконец решился и начал торговать акциями на фондовых рынках США (NYSE, NASDAQ, AMEX). И, самое главное, я понял, что купить акции — это не так уж и сложно, как казалось раньше, и даже не так затратно (в плане накладных расходов), как я предполагал. И в этой статье я хочу поделиться исключительно своим опытом в данной области в виде общих теоретических сведений и практического руководства (HOWTO) для новичков.

Вы не найдёте здесь описания методик и стратегий торговли на фондовых рынках, и вы уж точно не станете профессиональным биржевым трейдером сразу после прочтения этой статьи. Статья просто о том, как новичку без опыта биржевой торговли купить акции на зарубежных биржах.

Здесь описаны в первую очередь российские реалии, но для граждан некоторых соседних стран статья тоже может оказаться во многом полезной. Если вы имеете некие финансовые накопления и хотите их инвестировать в акции иностранных компаний, но пока не знаете, как это сделать, что для этого нужно и с чего вообще начать, то эта статья для вас.

Разделил статью на две части:

- В первой части рассмотрим теоретические основы торговли акциями.

- Во второй части будет практическое руководство для новичков по покупке и продаже акций.

Несколько вводных фактов и определений

- Фондовые биржи — это рынки ценных бумаг. В мире существует множество фондовых бирж в различных странах: New York Stock Exchange (NYSE), NASDAQ, American Stock Exchange (AMEX), Toronto Stock Exchange (TSX), London Stock Exchange (LSE), Euronext Paris, Berlin Stock Exchange (Berliner Börse), Frankfurt Stock Exchange, Tokyo Stock Exchange, Shanghai Stock Exchange, Hong Kong Stock Exchange (HKEX), Taiwan Stock Exchange, Korea Exchange (KRX), Bombay Stock Exchange, Australian Securities Exchange (ASX), Фондовая биржа РТС и др. В этой статье будет рассмотрена торговля ценными бумагами на примере фондовых бирж США: (NYSE и NASDAQ).

- На каждой фондовой бирже торговля ценными бумагами ведётся в валюте той страны, в которой находится биржа. На биржах США (NASDAQ, NYSE, AMEX) — в долларах США (USD), на Лондонской Бирже — в британских фунтах (GBP), на биржах Франции, Германии, Испании — в евро (EUR), на Токийской бирже — в японских иенах (JPY) и т.д.

- На фондовых биржах торгуют различным�� ценными бумагами: акциями, облигациями, опционами, фьючерсами, векселями, депозитарными расписками. В этой статье мы рассмотрим только покупку и продажу акций различных компаний.

Тикер (ticker, ticker symbol, он же stock symbol, иногда просто symbol) — краткое буквенно-цифровое обозначение (код) акций какой-то компании на конкретной бирже. На американских и европейских биржах принято использовать буквенные тикеры, которые обычно являются сокращением от имени самой компании (например, GOOG — Google Inc., MSFT — Microsoft Corporation, DSY — Dassault Systemes). На азиатских биржах акциям обычно даются числовые тикеры (например, 0992 — Lenovo Group Limited, 2498 — HTC Corporation, 2357 — ASUSTEK Computer, 6758 — Sony Corporation, 6752 — Panasonic Corporation).

Тикер (ticker, ticker symbol, он же stock symbol, иногда просто symbol) — краткое буквенно-цифровое обозначение (код) акций какой-то компании на конкретной бирже. На американских и европейских биржах принято использовать буквенные тикеры, которые обычно являются сокращением от имени самой компании (например, GOOG — Google Inc., MSFT — Microsoft Corporation, DSY — Dassault Systemes). На азиатских биржах акциям обычно даются числовые тикеры (например, 0992 — Lenovo Group Limited, 2498 — HTC Corporation, 2357 — ASUSTEK Computer, 6758 — Sony Corporation, 6752 — Panasonic Corporation).

Тикер уникален только в рамках одной биржи. Если компания выставляет свои акции на различных биржах, то на одной бирже у её акций может быть один тикер, а на другой бирже — уже другой тикер. Чтобы однозначно идентифицировать конкретные акции, нужно знать и название биржи, и тикер акций на данной бирже. Поэтому конкретные акции часто обозначают сокращённым названием биржи + через двоеточие тикер конкретных акций, например, HKG:0992, TYO:6758, NASDAQ:MSFT, NYSE:RHT, EPA:DSY, TPE:2498.

- Кроме тикеров для обозначения ценных бумаг используют ISIN (International Securities Identification Number) — это международный идентификационный код ценной бумаги, который уникален в рамках всех мировых бирж.

Структура ISIN описана в стандарте ISO 6166. Первые два символа ISIN — это двухбуквенный код страны эмитента ценной бумаги, например, US — США, CA — Канада, RU — Россия (полный список кодов стран см. в стандарте ISO 3166-1). Далее следуют 9 букв и цифр национального идентификационного кода ценной бумаги (англ. National Securities Identifying Number, NSIN). Завершает код контрольная цифра.

ISIN-код присваивается национальными нумерующими агентствами (англ. National numbering agency, NNA).

- Одни компании размещают свои акции только на одной из мировых бирж, а другие представлены одновременно на нескольких мировых биржах в разных регионах (Америка, Европа, Азия).

Американская биржа NASDAQ специализируется на акциях высокотехнологичных компаний (производство электроники, программного обеспечения и т.п.), в первую очередь там представлены американские компании из Кремниевой Долины. Но жёсткого деления по типам представленных компаний между биржами нет, акции ведущих IT-компаний можно найти не только на бирже NASDAQ.

Вот для примера несколько компаний, акции которых торгуются на бирже NASDAQ: Google (GOOG), Microsoft (MSFT), Apple (AAPL), Cisco Systems (CSCO), Yahoo! (YHOO), Baidu.com (BIDU), Amazon.com (AMZN), Adobe Systems (ADBE), Autodesk (ADSK), ANSYS (ANSS), Oracle (ORCL), Dell (DELL), Intell (INTC), nVidia (NVDA), Broadcom (BRCM), Citrix (CTXS), Symantec (SYMC), Tesla Motors (TSLA) и др. (см. полный список).

А вот несколько компаний, акции которых торгуются на Нью-Йоркской фондовой бирже (NYSE): Red Hat (RHT), Hewlett-Packard (HPQ), AMD (AMD), IBM (IBM), Hitachi (HIT), EMC (EMC), VMware (VMW), Juniper (JNPR), Motorola (MMI), AT&T (T), Verizon (VZ), AOL (AOL), LinkedIn Corp (LNKD), Toyota Motor (TM), General Motors (GM), Ford (F), Honda Motor (HMC), General Electric (GE) и др. (см. полный список).

На американской бирже AMEX тоже присутствуют компании из сектора электроники, компьютерной техники, телекоммуникаций и программного обеспечения, но их там очень немного и они по большей части малоизвестны в мире (см. полный список).

- Эмиссия — установленная законодательством последовательность действий по выпуску акций какой-либо компании. Эмитент — организация (компания), выпустившая (эмитировавшая) ценные бумаги для развития и финансирования своей деятельности.

- IPO (Initial public offering) — первоначальное публичное предложение акций компании на продажу широкому кругу лиц. При этом подразумевается, что компания-эмитент впервые выводит свои акции на биржу, предлагая их неограниченному кругу лиц. После выхода на IPO стартап или частная компания официально становится уже публичной компанией. Перед выводом акций компании на биржу проводится аудит компании, оценка стоимости её активов и расчёт стоимости её акций.

IPO (т.е. вывод акций компаний в свободную продажу на фондовой бирже) выгоден различным сторонам. Владельцам компании это позволяет привлечь дополнительные инвестиции от широкого круга инвесторов. Инвесторам же покупка акций компании может принести прибыль в случае будущих финансовых успехов компании и соответственно роста рыночной стоимости акций.

Опыт выхода на IPO IT-компаний в последние годы показывает, что стоимость акций заметно снижается через 1-3 недели после начала торгов на бирже. Поэтому, если решите купить акции какой-то IT-компании сразу после IPO, то лучше потерпите хотя бы неделю.

- Листинг (от англ. list — список) — совокупность процедур включения ценных бумаг в биржевой список (список ценных бумаг, допущенных к биржевым торгам), осуществление контроля за соответствием ценных бумаг установленным биржей условиям и требованиям. Во время листинга фондовая биржа проводит экспертизу ценных бумаг и проверку законности финансово-хозяйственной деятельности компании-эмитента. Листингу подлежат все ценные бумаги, выставляемые компанией-эмитентом на биржу.

Делистинг — обратная процедура, т.е. исключение акций компании из списка торгуемых на какой-то конкретной бирже.

- Игроков на рынке ценных бумаг можно условно разделить на две категории: трейдеры и инвесторы.

Инвесторы покупают и продают акции относительно редко, т.е. делают долгосрочное (на несколько месяцев или даже лет) инвестирование средств в акции одной или нескольких компаний. Причём биржевые инвесторы используют для покупки акций исключительно собственные средства.

Инвесторы покупают и продают акции относительно редко, т.е. делают долгосрочное (на несколько месяцев или даже лет) инвестирование средств в акции одной или нескольких компаний. Причём биржевые инвесторы используют для покупки акций исключительно собственные средства.

Трейдеры ведут более активную торговлю акциям��, часто покупают и часто продают акции самых разных компаний. Причём биржевые трейдеры зачастую торгуют не только на собственные средства, но также используют для покупки акций заёмные средства (подробнее см. маржинальная торговля — торговля с кредитным плечом).

Трейдеры ведут более активную торговлю акциям��, часто покупают и часто продают акции самых разных компаний. Причём биржевые трейдеры зачастую торгуют не только на собственные средства, но также используют для покупки акций заёмные средства (подробнее см. маржинальная торговля — торговля с кредитным плечом).

Трейдеры, в свою очередь, тоже делятся на разные категории по различным критериям. Например, по длительности сделок (т.е. времени от покупки до продажи акций):

Дневной трейдер (дейтрейдер) — совершает сделки внутри одного торгового дня (одной торговой сессии), закрывает все позиции перед закрытием биржевого дня, не перенося сделки на следующий день. Продолжительность сделок у дейтрейдеров от десятков минут до нескольких часов.

Скальпер (он же пипсовщик, он же заяц) — ещё более краткосрочный трейдер, совершает большое количество сделок длительностью от нескольких секунд до нескольких минут. На каждой сделке зарабатывает немного (т.к. стоимость акций на таком промежутке меняется несильно), но за счёт огромного числа таких краткосрочных сделок в течение одной торговой сессии могут получаться довольно приличные суммы.

В области скальпинга (пипсовки) в последние годы очень сильно преуспели биржевые роботы (автоматические торговые системы). Эти роботы с помощью заложенных в них алгоритмов в автоматическом режиме анализируют микроколебания и тенденции изменения курса ра��личных акций и автоматически выставляют заявки на их покупку и продажу.

В области скальпинга (пипсовки) в последние годы очень сильно преуспели биржевые роботы (автоматические торговые системы). Эти роботы с помощью заложенных в них алгоритмов в автоматическом режиме анализируют микроколебания и тенденции изменения курса ра��личных акций и автоматически выставляют заявки на их покупку и продажу.

Они способны выставлять огромное число заявок в единицу времени. Живому трейдеру уже не угнаться за ними в скорости анализа данных и выставления заявок. Поэтому в области скальпинга на биржах у людей против современных биржевых торговых роботов практически нет шансов. Как сказал бы робот Бендер: «Поцелуйте мой блестящий металлический зад, жалкие куски мяса!». Слава роботам!

Иногда инвесторов рассматривают как разновидность трейдеров, но я всё же в своей классификации решил их отделить.

Если в роли инвестора выступает отдельный человек (физическое лицо), то его обычно называют частным инвестором. В данной статье речь пойдёт именно про то, как стать частным инвестором. Впрочем, попробовав себя в роли инвестора, вы позже, возможно, захотите заняться более активной торговлей акциями и перейдёте в разряд биржевых трейдеров.

- Покупкой и продажей акций непосредственно на биржах занимается не сам инвестор, а специальный посредник, называемый брокером. Брокер — это торговый представитель, который является профессиональным участником рынка и совершает на бирже сделки по поручению клиента (инвестора) и за его счёт.

Брокерское обслуживание на мировых рынках для конечного клиента обычно предоставляют многочисленные инвестиционные/брокерские компании.

- Общая схема торговли акциями на бирже, если говорить кратко, выглядит так:

a. Клиент (инвестор) открывает брокерский (торговый) счёт в брокерской компании и переводит на него денежные средства со своего банковского счёта.

b. Когда клиент хочет купить какие-то акции, он подаёт брокеру поручение на покупку акций. При этом с брокерского счёта клиента списываются средства на покупку акций, а также прочие сборы и комиссии.

c. Когда клиент хочет продать имеющиеся акции, он подаёт брокеру поручение на продажу акций. При этом полученные с продажи средства поступают на брокерский счёт за вычетом сборов и комиссий.

d. Клиент может выводить деньги с брокерского счёта на свой банковский счёт или наоборот вносить дополнительные средства с банковского счёта на брокерский.

Но чтобы понять, какая инвестиционная компания вам подойдёт, а какая нет, я изложу ещё немного важных теоретических сведений об инвестиционных компаниях.

Что нужно знать перед поиском инвестиционной/брокерской компании в России

Во-первых, следует понимать, что далеко не все российские инвестиционные/брокерские компании торгуют на западных фондовых рынках. Многие из них торгуют (и соответственно предоставляют брокерские услуги) только на российских фондовых биржах (РТС, ММВБ, СПВБ и др.).

Во-вторых, часть тех российских инвестиционных компаний, которые всё же торгуют на западных рынках, предоставляют брокерское обслуживание на этих биржах только для юр.лиц, а с частными инвесторами принципиально не работают.

Ну и в-третьих, часть тех российских инвестиционных компаний, которые всё же предоставляют брокерские услуги на западных рынках ценных бумаг российским физ.лицам, предоставляют такое обслуживание не всем подряд, а только квалифицированным инвесторам.

Согласно российскому законодательству о рынке ценных бумаг для торговли акциями на зарубежных фондовых биржах необходимо быть квалифицированным инвестором.

Квалифицированный инвестор — это не просто название, это официальный статус, установленный российским законодательством.

Понятие «квалифицированный инвестор» было введено Приказом Федеральной службы по финансовым рынкам (ФСФР) от 18 марта 2008 г. «08-12/пз-н». Этим приказом утверждено Положение о порядке признания лиц квалифицированными инвесторами, по которому физические лица для признания их квалифицированными инвесторами должны соответствовать определённым требованиям.

Понятие «квалифицированный инвестор» было введено Приказом Федеральной службы по финансовым рынкам (ФСФР) от 18 марта 2008 г. «08-12/пз-н». Этим приказом утверждено Положение о порядке признания лиц квалифицированными инвесторами, по которому физические лица для признания их квалифицированными инвесторами должны соответствовать определённым требованиям.Физическое лицо может быть признано квалифицированным инвестором, если оно отвечает любым двум требованиям из указанных ниже:Как видите, для новичка в биржевой торговле это заведомо невыполнимые требования. Поэтому, если вы только планируете купить акции, но никогда ранее этого не делали, то у вас не получится сразу получить статус квалифицированного инвестора.

- Владеет отвечающим требованиям законодательства ценными бумагами и (или) иными финансовыми инструментами, общая стоимость которых составляет не менее 3 млн. рублей.

При определении общей стоимости указанных ценных бумаг и (или) иных финансовых инструментов учитываются также соответствующие финансовые инструменты, переданные физическим лицом в доверительное управление.- Имеет опыт работы в российской и (или) иностранной организации, которая осуществляла сделки с ценными бумагами и (или) иными финансовыми инструментами:

— не менее 1 года, если такая организация (организации) является квалифицированным инвестором в силу пункта 2 статьи 51.2 Федерального закона «О рынке ценных бумаг»;

или

— не менее 3 месяцев, если такая организация (организации) является квалифицированным инвестором в силу пункта 2 статьи 51.2 Федерального закона «О рынке ценных бумаг» и на дату признания лица квалифицированным инвестором это лицо является работником указанной организации;

— не менее 2 лет в иных случаях.- Совершало ежеквартально не менее чем по 10 сделок с ценными бумагами и (или) иными финансовыми инструментами в течение последних 4 кварталов, совокупная цена которых за указанные 4 квартала составила не менее 300 000 рублей, или совершало не менее 5 сделок с ценными бумагами и (или) иными финансовыми инструментами в течение последних 3 лет, совокупная цена которых составила не менее 3 млн. рублей.

Однако, существует способ обойти это ограничение.

Дело в том, что соответствовать требованиям российского законодательства и иметь официальный статус квалифицированного инвестора для торговли на зарубежных биржах нужно только в том случае, если вы торгует�� с территории России, т.е. если ваш брокерский счёт размещён на территории РФ.

А если брокерская компания и соответственно брокерский счёт, через который осуществляется покупка/продажа акций, находятся за пределами России, то они уже не подпадают под юрисдикцию российского биржевого законодательства. И именно такая схема подойдёт вам, если вы новичок на бирже. Ниже я опишу подробнее эту схему доступа на западные биржи под условным названием «Кипрская брокерская схема».

Кипрская брокерская схема

(Сразу оговорюсь, что «кипрская схема» — это неофициальное название, я его использовал в своей статье просто для лаконичности)

Схема применяется для доступа российских инвесторов к зарубежным фондовым биржам и выглядит следующим образом.

Схема применяется для доступа российских инвесторов к зарубежным фондовым биржам и выглядит следующим образом.- Российская инвестиционная компания (или банк) регистрируют свою дочернюю брокерскую компанию в Республике Кипр.

- Российский инвестор, который хочет торговать акциями на зарубежных фондовых биржах, обращается в эту российскую инвестиционную компанию.

- Там ему предлагают для торговли на зарубежных биржах заключить договор брокерского обслуживания непосредственно с их дочерней кипрской компанией.

- Клиент (инвестор) заключает этот договор брокерского обслуживания с кипрской брокерской компанией, открывает в этой компании на Кипре свой брокерский счёт, переводит на него средства со своего российского банковского счёта.

- Далее инвестор покупает и продаёт акции на зарубежных фондовых биржах через этот брокерский счёт.

- Доход, полученный после продажи акций на брокерском счету, может быть выведен на банковский счёт в России.

Цель данной схемы именно в том, чтобы вывести биржевую деятельность клиента из правового поля российского законодательства, чтобы обойти ряд ограничений, которые накладываются законами РФ.

Почему именно Кипр?

Почему российские банки и инвестиционные компании реализуют эту схему через брокерскую компанию именно на Кипре? Почему не в какой-либо другой стране за пределами России?

Некоторые ошибочно считают, что выбор страны обусловлен тем, что Кипр — это офшорная зона. Однако, это уже не так. Офшорная зона — это прошлое Кипра. В 2004 году Республика Кипр вступила в ЕС, и тогда же там прекратился офшорный режим для международных компаний. А в 2008 Республика Кипр ещё и присоединилась к зоне евро.

Именно поэтому я в своём описании назвал эту схему кипрской, а не офшорной.

Однако, на Кипре, хоть он больше официально и не офшор, до сих пор сохраняются выгодные налоговые условия для брокерских компаний, и вот почему:

- По налоговому законодательству Республики Кипр (закон Кипра «О подоходном налоге» от 2002 года) доход, полученный на территории Кипра от реализации ценных бумаг, а также в виде дивидендов, полностью освобождается от уплаты налогов.

- Для других видов доходов на Кипре действует единая налоговая ставка 10% — это самая низкая ставка подоходного налога в Евросоюзе.

- Между Россией и Республикой Кипр с 1998 года действует двустороннее соглашение об исключении двойного налогообложения.

О налогах мы позже поговорим отдельно, а пока же просто запомните, что описанная Кипрская брокерская схема — это единственный вариант для начинающего частного инвестора из России купить/продать акции иностранных компаний на западных фондовых рынках.

Ввод средств на брокерский счёт

Итак, допустим, вы нашли российскую инвестиционную/брокерскую компанию, которая даёт доступ частным инвесторам на фондовые рынки США (NYSE, NASDAQ) по «кипрской схеме». Вы подписываете с их кипрской дочерней компанией договор, открываете в их кипрском представительстве брокерский счёт. Теперь на этот брокерский счёт нужно перевести деньги.

Итак, допустим, вы нашли российскую инвестиционную/брокерскую компанию, которая даёт доступ частным инвесторам на фондовые рынки США (NYSE, NASDAQ) по «кипрской схеме». Вы подписываете с их кипрской дочерней компанией договор, открываете в их кипрском представительстве брокерский счёт. Теперь на этот брокерский счёт нужно перевести деньги.Ввод средств на брокерский счёт, открытый в кипрской брокерской компании, возможен только с помощью банковского перевода с любого банковского счёта. Вы не можете внести средства на брокерский счёт наличными через кассу.

При подписании договора на брокерское обслуживание и открытии брокерского счёта на Кипре вам дадут реквизиты этого счёта. А далее по этим реквизитам вы сможете сделать межбанковский перевод средств с вашего счёта из любого российского банка.

Брокерские компании не берут с клиентов плату за ввод средств на брокерский счёт. Однако, большинство российских банков берут со своих клиентов комиссию за межбанковские переводы со своего банковского счёта на счета в других банках. Сколько именно составит эта комиссия, зависит исключительно от тарифов вашего банка.

Что делать, если у вас до сих пор нет своего счёта в российском банке?

Это не проблема. У всех (или почти у всех) российских инвестиционных компаний, предоставляющих брокерские услуги на зарубежных биржах, есть свой российский дочерний банк. При подписании договора на брокерское обслуживание можно сразу же попросить открыть для вас банковский счёт в их российском банке.

Это не проблема. У всех (или почти у всех) российских инвестиционных компаний, предоставляющих брокерские услуги на зарубежных биржах, есть свой российский дочерний банк. При подписании договора на брокерское обслуживание можно сразу же попросить открыть для вас банковский счёт в их российском банке.Открытие и обслуживание этого российского банковского счёта обычно бесплатно. Комиссия за межбанковский перевод с этого российского счёта на ваш брокерский счёт, открытый на Кипре, обычно тоже не взимается (т.к. это обычно родственные банки, принадлежащие одному холдингу, и между ними заключён соответствующий договор).

Многие российские частные инвесторы, у которых уже даже есть счета в других российских банках, всё равно не отказываются от такой возможности и при подписании договора на брокерское обслуживание заодно открывают дополнительный банковский счёт в российском банке выбранной инвестиционной компании. Через этот счёт и осуществляют ввод средств на свой брокерский счёт. Выбор в пользу такой схемы ввода средств может быть по разным причинам:

- в других российских банках большие комиссии за межбанковский перевод;

- в других банках процедура межбанковского перевода за границу геморройная (нужно дополнительно приезжать в отделение, ждать в очереди и самостоятельно заполнять какие-то бумажки);

- в других банках существует суточный лимит на сумму межбанковского перевода;

А тут банковский счёт откроют бесплатно прямо при тебе и на месте. Тут же после подписания договора можешь внести на него деньги наличными через кассу. И тут же тебе помогут перевести с него внесённые средства на свой брокерский счёт на Кипре, заполнят для тебя все нужные бумаги (поручение на перевод), нужно только подпись поставить.

Многие клиенты находят этот способ для себя более удобным, чем самостоятельно переводить через другой банк. Поэтому рекомендую вам тоже рассмотреть такой вариант, если выбранная вами инвестиционная компания предоставляет такую возможность.

Для иностранцев это может показаться чем-то диким, когда человек в одном банке через банкомат или кассу снимает со своего банковского счёта крупную сумму наличными, потом несёт их в кармане/сумке/рюкзачке по улице в отделение другого банка и там их снова вносит на другой свой же банковский счёт через кассу или банкомат с кэш-ином. Однако из-за жадности российских банков многие клиенты всё равно выбирают такую небезопасную схему с ручным переносом средств между банковскими счетами.

В каких валютах можно вносить средства на брокерский счёт?

Если вы будете торговать на фондовых биржах США, то ваш брокерский счёт будет, разумеется, в долларах США (USD). Однако, это не означает, что нужно обязательно все свои средства сначала конвертировать в USD и переводить их на брокерский счёт уже в долларах.

Если вы будете торговать на фондовых биржах США, то ваш брокерский счёт будет, разумеется, в долларах США (USD). Однако, это не означает, что нужно обязательно все свои средства сначала конвертировать в USD и переводить их на брокерский счёт уже в долларах.Российские инвестиционные компании обычно позволяют осуществлять перевод средств на свой брокерский счёт в любой из четырёх валют: доллары США (USD), евро (EUR), фунты стерлингов (GBP) и российские рубли (RUR). Схема такого перевода выглядит следующим образом:

- При открытии брокерского счёта вы сообщаете, в каких валютах вы планируете вносить средства (в одной или в нескольких).

- Если будете переводить со своих банковских счетов в других банках, то у вас должны быть соответствующие банковские счета в этих валютах. Если вы будете открывать банковские счета при подписании брокерского договора в местном банке инвестиционной компании, то вам там сразу откроют нужное количество счетов в указанных валютах.

- На стороне брокерской компании на Кипре для вас открывается соответствующее количество счетов в тех же валютах.

- Производятся банковские переводы средств с ваших банковских счетов на соответствующие счета, открытые для вас в брокерской компании на Кипре. Во время операции перевода нет никакой конвертации валют, с долларового банковского счёта деньги попадают к брокеру на USD-счёт, с рублёвого счёта — на рублёвый счёт и т.д.

- После межбанковского перевода вы подаёте в брокерскую компанию поручение на конвертацию переведённых средств в доллары США.

- Происходит конвертация валют на стороне Кипра.

- После того, как деньги сконвертированы из других валют на брокерский счёт в USD, их уже можно использовать для покупки акций на фондовых биржах США.

Покупка акций

Как уже было сказано выше, непосредственно сделки на бирже проводит брокер. Инвестор же принимает решение о покупке или продаже акций и отдаёт брокеру поручение (order, приказ) на совершение сделки.

Существует несколько способов подачи поручений (заявок) на совершение биржевой сделки:

- Самостоятельное формирование торговых поручений через биржевой терминал.

- Подача поручений «с голоса».

- Подача поручений из браузера через веб-интерфейс.

Торговля акциями через биржевые терминалы

В случае использования биржевого терминала на компьютер скачивается и устанавливается соответствующее клиентское приложение для совершения сделок через торговую систему, которую поддерживает выбранный брокер (например, QUIK, Laser Trade, ROX Integral, MetaTrader и др.). Для настройки защищённого (шифрованного) обмена данными с сервером брокера клиент генерирует ключевую пару, а далее обменивается с брокером по электронной почте открытыми ключами. После настройки ПО клиент (инвестор/трейдер) уже может самостоятельно через интерфейс установленного приложения совершать весь спектр биржевых операций: отслеживать котировки интересующих акций, просматривать текущие заявки на покупку/продажу, давать торговые поручения (заявки на покупку/продажу), отслеживать их статус и т.д.

В случае использования биржевого терминала на компьютер скачивается и устанавливается соответствующее клиентское приложение для совершения сделок через торговую систему, которую поддерживает выбранный брокер (например, QUIK, Laser Trade, ROX Integral, MetaTrader и др.). Для настройки защищённого (шифрованного) обмена данными с сервером брокера клиент генерирует ключевую пару, а далее обменивается с брокером по электронной почте открытыми ключами. После настройки ПО клиент (инвестор/трейдер) уже может самостоятельно через интерфейс установленного приложения совершать весь спектр биржевых операций: отслеживать котировки интересующих акций, просматривать текущие заявки на покупку/продажу, давать торговые поручения (заявки на покупку/продажу), отслеживать их статус и т.д.На сегодняшний день все клиентские приложения для биржевых торговых систем выпускаются только под Windows. Пользователи Linux и Mac OS X запускают их либо в виртуальных машинах либо через WINE.

Интерфейс этих приложений весьма сложный и перегруженный разнообразной информацией. Эти биржевые терминалы ориентированы в первую очередь на подготовленных трейдеров, которые хорошо ориентируются в этой тематике и активно постоянно торгуют на биржах. Неопытному новичку, который плохо разбирается в трейдерской терминологии и в многочисленных аспектах биржевой торговли, понять и освоить этот интерфейс будет непросто.

Если вы планируете инвестиционную стратегию на бирже (т.е. изредка совершать разовые сделки по покупке/продаже акций), то я бы вообще не советовал вам заморачиваться с освоением этих приложений. Тем более, что большая часть их функционала будет для вас в этом случае вообще не востребована.

За доступ к этому торговому терминалу с брокерского счёта клиента ежемесячно снимается абонентская плата.

Торговля акциями «с голоса»

В случае подачи голосовых поручений (на сленге брокеров это называется «поручения с голоса») заявки на совершения сделки подаются по телефону, просто словами. После подписания договора на брокерское обслуживание брокер передаёт клиенту сгенерированный список голосовых паролей. Для приёма поручений по телефону у брокера есть специальный многоканальный телефон (или просто несколько номеров телефона). В случае инвестиционной компании, представленной в Москве, обычно есть как московские номера телефонов, так и номер с префиксом 8-800- для бесплатных звонков со всей территории России.

В случае подачи голосовых поручений (на сленге брокеров это называется «поручения с голоса») заявки на совершения сделки подаются по телефону, просто словами. После подписания договора на брокерское обслуживание брокер передаёт клиенту сгенерированный список голосовых паролей. Для приёма поручений по телефону у брокера есть специальный многоканальный телефон (или просто несколько номеров телефона). В случае инвестиционной компании, представленной в Москве, обычно есть как московские номера телефонов, так и номер с префиксом 8-800- для бесплатных звонков со всей территории России.Когда клиент (инвестор/трейдер) хочет совершить сделку по покупке или продаже акций, он звонит на этот номер, представляется, называет номер брокерского договора и проходит голосовую аутентификацию по имеющемуся списку голосовых паролей. Далее он озвучивает брокеру, что он хочет сделать (купить/продать), с какими именно акциями и сколько штук. Брокер выслушивает поручение, забивает его в торговый терминал, озвучивает его, называет текущую стоимость указанных акций и просит подтвердить совершение сделки. После подтверждения он проводит сделку (заявки по рыночной цене выполняются сразу, заявки с указанной ценой ставятся в очередь; виды заявок ниже рассмотрим подробнее) и сообщает окончательную сумму сделки на момент её совершения.

Если продаёте/покупаете акции каких-то известных узнаваемых компаний, то брокеру достаточно назвать просто имя компании. А если проводите сделку с акциями какой-то малоизвестной или труднопроизносимой компании, то лучше брокеру указывать название биржи и тикер акций, ну или их ISIN.

Весь разговор клиента с брокером записывается на случай спорных ситуаций типа: «Ой, что вы сделали? Я совсем не то имел в виду!».

Знание иностранных языков для голосовых поручений не требуется. В российских инвестиционных компаниях, работающих по «кипрской схеме», все брокеры на телефонах русские (по крайней мере русскоговорящие).

Подача поручений на биржевые сделки через телефон может использоваться как самостоятельный (основной и единственный) способ работы инвестора с брокером, так и как вспомогательный (запасной) вариант на тот случай, когда, например, компьютер с установленным торговым приложением недоступен или есть проблемы с доступом в интернет.

Для подачи голосовых поручений обычно используется аутентификация по списку голосовых паролей. После заключения брокерского договора клиенту генерируется и высылается индивидуальный нумерованный список из 20-30 случайных цифровых или цифро-буквенных последовательностей. Оператор (брокер) для проверки подлинности клиента обязательно просит назвать номер договора (чтобы выбрать список паролей для аутентификации) и просит продиктовать его один (или два, если сомневается) пароля из данного списка, при этом номера запрашиваемых паролей называет сам оператор (при каждом звонке запрашивает пароль с любым номером из этого списка, какой ему в данный момент захочется). Например: «Продиктуйте пароль номер 17».

Способ торговли «с голоса» хоть и является весьма допотопным, с задержкой по времени (пока общаешься с брокером, курс акций может заметно измениться) и не слишком-то безопасным (голосовые пароли могут быть подслушаны/украдены), но зато он самый понятный и простой в освоении для новичков. И если вы планируете не активный трейдинг, а долгосрочные инвестиции в акции, т.е. будете совершать разовые сделки на бирже (раз в неделю, а скорее даже реже), то я бы рекомендовал вам начать именно с голосовых поручений.

За подачу голосовых поручений у большинства брокеров плата вообще не берётся. Но у некоторых есть фиксированная плата за каждое голосовое поручение.

Торговля акциями через веб-интерфейс

Некоторые брокерские компании кроме биржевых терминалов и голосовых поручений также предоставляют своим клиентам возможность подачи торговых поручений через веб-интерфейс. Это по сути близко к приложению-терминалу (т.к. совершается программно в режиме онлайн самостоятельно клиентом), но по функционалу гораздо беднее и по интерфейсу гораздо проще. Впрочем, для инвестора (или не слишком активного трейдера) функционала будет всё равно более, чем достаточно.

Безопасность подобных веб-сервисов обычно обеспечивается за счёт HTTPS-соединения и аутентификации по логину/паролю. Доступ к веб-приложению обычно бесплатен.

Брокерская комиссия при покупке акций

Независимо от способа подачи заявок на покупку акций (терминал, телефон или как-то иначе) кроме суммы покупки акций вам также придётся заплатить брокерскую комиссию. У брокеров, работающих на фондовых биржах США (NASDAQ, NYSE, AMEX), принято брать комиссию не в виде процента от суммы сделки, а в виде какого-то фиксированного количества денег за каждую купленную акцию. В среднем это 1 цент (0.01 USD) за каждую купленную акцию. Иногда бывает, что для активных трейдеров брокеры снижают величину комиссии до 0.9, 0.8 или 0.7 цента за акцию (и даже ниже), а для малоактивных инвесторов, которые изредка совершают разовые сделки, наоборот могут увеличить эту комиссию до 1.1 или 1.2 цента за акцию. Но в среднем по отрасли комиссия составляет именно 1 цент за акцию, поэтому ориентируйтесь на эту величину.

Независимо от способа подачи заявок на покупку акций (терминал, телефон или как-то иначе) кроме суммы покупки акций вам также придётся заплатить брокерскую комиссию. У брокеров, работающих на фондовых биржах США (NASDAQ, NYSE, AMEX), принято брать комиссию не в виде процента от суммы сделки, а в виде какого-то фиксированного количества денег за каждую купленную акцию. В среднем это 1 цент (0.01 USD) за каждую купленную акцию. Иногда бывает, что для активных трейдеров брокеры снижают величину комиссии до 0.9, 0.8 или 0.7 цента за акцию (и даже ниже), а для малоактивных инвесторов, которые изредка совершают разовые сделки, наоборот могут увеличить эту комиссию до 1.1 или 1.2 цента за акцию. Но в среднем по отрасли комиссия составляет именно 1 цент за акцию, поэтому ориентируйтесь на эту величину.При брокерской комиссии в 1 цент за акцию, если вы будете покупать 1000 акций, то кроме их стоимости вы заплатите брокеру комиссию $10. При этом неважно, сколько стоили сами акции, может $20 за штуку, а может $600, на размер брокерской комиссии будет влиять только их количество.

Иногда в тарифах брокерского обслуживания оговаривается ещё и минимальная комиссия брокеру. Т.е. может быть указано «брокерская комиссия: 1 цент за акцию, но не менее $10». В этом случае при покупке 2000 акций вы заплатите брокеру комиссию $20, при покупке 1500 акций — комиссию $15, а при покупке 1000 и менее акций комиссию $10 (т.к. это минимальная комиссия). Если в тарифах оговорена какая-то минимальная брокерская комиссия, то она обычно в диапазоне от $5 до $15.

Как правило, договор на брокерское обслуживание даёт клиенту (инвестору) возможность торговать сразу на множестве зарубежных фондовых рынков (все они будут перечислены в договоре). И тарифы брокерской компании могут отличаться в зависимости от биржи, на которой вы будете торговать акциями. Но фондовые рынки США (NASDAQ, NYSE, AMEX) в брокерских договорах всегда идут одним пакетом и все обслуживаются по единым тарифам. Поэтому неважно, на какой из этих бирж вы будете торговать акциями, стоимость услуг везде будет одинакова.

Типы сделок и виды заявок (приказов/поручений) на совершение сделки

Торговля акциями бывает на длинной позиции [Long] (когда покупаются акции с расчётом будущего роста их стоимости, а после увеличения их стоимости они продаются) и на короткой позиции [Short] (когда акции берутся у брокера в долг с расчётом будущего снижения их стоимости, эти акции продаются по высокой цене, а после снижения их стоимости они опять покупаются по низкой цене и возвращаются брокеру).

Соответственно выделяют всего три типа биржевых сделок с акциями:

Соответственно выделяют всего три типа биржевых сделок с акциями:- Buy — покупка акций.

- Sell — продажа ранее купленных акций.

- Sell Short — продажа акций, взятых в долг у брокера.

Короткие позиции и вообще торговля в кредит — это удел исключительно трейдеров. Мы на этом подробно останавливаться не будем. Если мы рассматриваем торговлю акциями с позиции инвестора, то это всегда будет торговля на длинной позиции.

Биржевые заявки (они же приказы или поручения) на совершение сделки тоже бывают разных видов:

- Market Order (рыночная заявка) — заявка на покупку/продажу акций по текущей рыночной цене. Это самый простой вид заявок. Она исполняется сразу же, как приходит. Сделка проходит по рыночной цене на момент подачи заявки.

- Limit Order (лимитированная заявка) — в этой заявке указывается конкретная цена, по которой трейдер/инвестор желает купить (или продать) акции. Эта цена указывается лучше текущей рыночной цены акций. Т.е. в случае лимитированной заявки на покупку (Buy Limit Order) в ней указывается цена ниже текущей рыночной, а в случае лимитированной заявки на продажу (Sell Limit Order) в ней указывается цена выше текущей рыночной. Такая лимитированная заявка выполняется не сразу при поступлении, а ставится в очередь, и она будет исполнена, когда рыночная цена станет такой, которая указана в заявке, (или лучше).

- Stop Order («стоп»-заявка) — в этой заявке указывается стоп-цена, которая хуже текущей рыночной цены. Если это заявка на продажу, то «стоп»-цена должна быть ниже рыночной во время подачи заявки. И наоборот, если это заявка на покупку, то «стоп»-цена должна быть выше рыночной цены во время подачи заявки. Как только на рынке появляются сделки с этими акциями по стоп-цене, эта заявка автоматически становится рыночной (Market Order), т.е. немедленно исполняется по текущей рыночной цене. Стоп-заявки обычно используется для того, чтобы ограничить потери или защитить прибыль при короткой позиции.

- Stop Limit Order («стоп»-лимитированная заявка) — в этой заявке одновременно указывается «стоп»-цена и предельная цена. Стоит кому-то другому на рынке осуществить сделку с данными акциями по цене, кото-рая достигает «стоп»-цены или же переходит ее, то эта заявка автоматически превращается в лимитированную (Limit Order) и исполняется соответственно по цене равной или лучшей указанного лимита.

Стоп-заявками обычно пользуются только трейдеры. С позиции инвестора достаточно знать и использовать рыночные заявки (Market Order), ну и иногда лимитированные заявки (Limit Order) — это в случае когда ожидаешь улучшения цены акций в течение дня, но не хочешь сидеть и выжидать этой цены для подачи рыночной заявки в режиме онлайн, тогда выставляешь лимитированную заявку с ценой немного лучше текущей рыночной, чтобы она автоматически исполнилась при достижении этой цены.

Сколько акций можно купить?

На некоторых фондовых биржах определённые акции торгуются не поштучно, а лотами. Лот — это фиксированное количество ценных бумаг (пакет), меньше которого купить и продать конкретные бумаги нельзя. Размер лота бывает разным у разных акций: у одних акций размер лота может быть равен 10, у других 100, у третьих 500 или другие количества (обычно чем дешевле акции, тем больше для них размер лота). Соответственно акции можно покупать и продавать только в количестве, кратном размеру лота.

Но это не относится к фондовым биржам США (NASDAQ, NYSE, AMEX), на них все акции торгуются поштучно. Т.е. на биржах NASDAQ, NYSE, AMEX можно купить и продать любое количество акций: хоть одну, хоть 50, хоть 143, хоть 1001. Но нужно понимать, что покупать/продавать всего одну акцию будет не слишком выгодно, т.к. в этом случае фиксированные накладные расходы при покупке, продаже и выводе средств будут составлять уже значительный процент от общих затрат на сделку.

А если будете торговать акциями на других (неамериканских) фондовых биржах, то предварительно уточните (например, у брокера) размер лота для интересующих вас акций.

Очередь заявок на сделку. «Стакан» торгового терминала

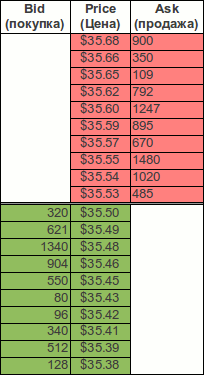

Для визуального представления очереди текущих выставленных заявок на покупку и продажу акций какой-либо компании в торговых терминалах обычно используют таблицу, которая в трейдерском сленге называется «стакан» (он же «биржевой стакан», «трейдерский стакан», «стакан заявок» или «стакан торгового терминала»). В англоязычной терминологии «стакан» может называться DOM (Depth Of Market), Market Depth, OpenBook или Blotter. Выглядит это обычно, как показано на иллюстрации справа.

Для визуального представления очереди текущих выставленных заявок на покупку и продажу акций какой-либо компании в торговых терминалах обычно используют таблицу, которая в трейдерском сленге называется «стакан» (он же «биржевой стакан», «трейдерский стакан», «стакан заявок» или «стакан торгового терминала»). В англоязычной терминологии «стакан» может называться DOM (Depth Of Market), Market Depth, OpenBook или Blotter. Выглядит это обычно, как показано на иллюстрации справа.По каждой ценной бумаге, торгуемой на бирже, существует своя собственная очередь заявок на покупку и продажу, никак не связанная с очередью заявок по другим акциям. И соответственно в визуальном представлении по каждой акции отображается свой собственный «стакан», никак не связанный со «стаканами» заявок по другим акциям.

«Стакан» состоит из вертикального списка, в каждой строке которого — заявка на покупку или продажу акций, выставленная на текущий момент одним из брокеров. «Стакан» формируют только заявки на покупку или продажу акций с установленной ценой (limit order), т.е. именно их мы видим в этом «стакане». В каждой строке-заявке указана лимит-цена и количество акций (или лотов) для покупки/продажи по этой (или лучшей) цене. Все заявки в «стакане» отсортированы по цене, указанной в выставленной лимитированной заявке. В данном представлении цена заявок уменьшается сверху вниз. В нижней части «стакана» (в зелёной зоне) располагаются заявки на покупку акций — Bid, а в верхней части «стакана» (в красной зоне) располагаются заявки на продажу акций — Ask (они же Offer).

Примечание: Иногда заявки в «стакане» изображают наоборот по возрастанию цены сверху вниз. Тогда заявки на покупку (Bid) будут в верхней части «стакана», а заявки на продажу (Ask) соответственно в нижней части. Цветовая маркировка заявок на покупку/продажу в «стакане» тоже может отличаться от описанной. Всё зависит от настроек торгового терминала, в котором отображается этот «стакан».Полная очередь заявок в данный момент времени может быть в табличном представлении довольно большой по высоте, тогда в «стакане» отображают не всю очередь, а только центральную её часть, т.е. N лучших заявок на продажу и N лучших заявок на покупку (где N равно, например, 10). Значение N в данном случае определяет глубину «стакана» и настраивается в торговом терминале.

Если в «стакан» поступает лимитированная заявка (заявка с указанной ценой) на покупку или продажу, то тут возможны два варианта. Если она пересекается по цене с имеющимися в «стакане» встречными заявками, то она сразу же исполняется (частично или полностью). Если же она не пересекается по цене с имеющимися встречными заявками, то она занимает своё место в «стакане» (в соответствующей позиции по цене) и ждёт встречных заявок, удовлетворяющих её по цене.

Например, если в ситуации, показанной на данной иллюстрации, поступит лимитированная заявка на покупку акций (buy limit order) с ценой $35.53, то она либо будет сразу же удовлетворена полностью (если в ней указано не более 485 акций), либо (если в ней более 485 акций) она будет удовлетворена частично (на 485 акций), а заявка на оставшиеся акции встанет в очередь на покупку с ценой $35.53 — при этом граница между Ask и Bid сдвинется, т.к. цена $35.53 уже войдёт в заявки на покупку (в зелёную зону).

А если в ситуации, показанной на данной иллюстрации, поступит лимитированная заявка на покупку акций (buy limit order) с ценой $35.51 или $35.48, то эта заявка просто встанет в «стакан» и будет ждать встречную заявку.

Рыночные заявки в «стакане» не задерживаются, они исполняются сразу же при поступлении. Если в «стакан» поступает рыночная заявка на покупку акций (buy market order), то она сразу же удовлетворяется лучшей по цене (на данный момент) заявкой на продажу акций. И наоборот, если поступает рыночная заявка на продажу акций (sell market order), то она сразу же удовлетворяется лучшей по цене (на данный момент) заявкой на покупку акций.

Если в ситуации, показанной на данной иллюстрации, поступит рыночная заявка на покупку 450 акций, то они сразу же будут куплены по цене $35.53 за акцию. И вместо 485 акций по $35.53 в «стакане» останется заявка на 35 акций по $35.53 в ожидании будущих встречных сделок. С рыночной заявкой на продажу аналогично: если поступит рыночная заявка на продажу 300 акций, то они будут сразу же проданы по цене 35.50, а в «стакане» останется заявка на покупку 20 акций по 35.50.

Если в рыночной заявке указано количество акций больше, чем в наиболее выгодной встречной заявке, имеющейся в «стакане», то часть рыночной заявки исполняется по цене лучшего предложения, а оставшаяся часть по цене следующего за лучшим предложения и т.д, пока рыночная заявка не исполнится полностью.

Если будет выставлено несколько однотипных лимитированных заявок по одной и той же цене, то в «стакане» они будут отображаться не отдельными строками, а одной строкой, в которой количество акций из этих заявок будет просуммировано. А при появлении встречной заявки, которая покрывает это суммарное количество акций не целиком, а лишь частично, исполняться будут заявки в порядке их поступления (в первую очередь та заявка, которая пришла раньше).

Например, если кем-то будет выставлена заявка на покупку 1000 акций данной компании по цене $35.50 за акцию, а потом придёт другая заявка на покупку 800 акций той же компании по той же цене $35.50 за акцию, тогда в «стакане» эти две заявки будут отображаться одной строкой: 1800 акций по цене $35.50 за акцию. И если потом появится встречная заявка на продажу 1500 акций по цене $35.50 за акцию (или лучше), то первая заявка на покупку (на 1000 акций) исполнится полностью, а вторая (которая поступила позже) исполнится лишь частично (на 500 акций), а заявка на оставшиеся 300 акций останется ожидать в очереди (в «стакане») очередного удовлетворяющего встречного предложения.

Спред (spread, читается [спрэд]) — это разница между максимальной ценой заявок на покупку и минимальной ценой заявок на продажу (в один и тот же момент времени). Визуально спред находится в центре «стакана», между заявками на покупку и заявками на продажу. На данной иллюстрации величина спреда равна $0.03.

Ликвидность — экономический термин, обозначающий способность активов быть быстро проданными по цене, близкой к рыночной. Применительно к акциям и рынку ценных бумаг, чем больше количество совершаемых сделок (объём торгов) по данным акциям, и чем меньше спред, тем больше ликвидность данных акций. Если какая-то заявка уменьшает спред, то она соответственно увеличивает ликвидность данных акций, и наоборот, если заявка увеличивает спред, то она уменьшает ликвидность данных акций.

Наполнение «стакана» заявками и величина спреда постоянно изменяются в реальном времени по мере подачи/снятия заявок брокерами и по мере исполнения поступивших заявок (т.е. по мере совершения сделок покупки/продажи по данным акциям на бирже).

Анализом заявок, находящихся в «стакане», вам, как инвестору, вряд ли придётся когда-либо заниматься. Обычно это отслеживают только активные дейтрейдеры или скальперы. Для инвесторов, совершающих изредка разовые сделки, это не столь важно. «Стакан» я здесь описал, просто чтобы наглядно пояснить, как вообще происходит обработка поступающих заявок на покупку/продажу акций на бирже.

Где и как отслеживать стоимость акций

В упомянутых выше биржевых терминалах есть не только функции совершения сделок, но и информационные функции по отслеживанию курса акций (как текущего, так и графика по времени). Правда по умолчанию котировки акций с бирж NYSE и NASDAQ там отображаются не в режиме онлайн, а с задержкой в 15 минут. Чтобы в биржевых терминалах видеть котировки в режиме онлайн, обычно кроме абонентской платы за доступ к терминалу нужно ещё дополнительно платить абонентскую плату за доступ к онлайновым биржевым котировкам.

Но платить за онлайновые котировки совсем не обязательно, тем более с учётом того, что существуют онлайн-сервисы, где можно отслеживать курсы акций:Все эти сервисы получают данные о курсе акций на фондовых биржах США (NYSE, NASDAQ) в режиме реального времени. Поэтому там можно всегда получить актуальную информацию о стоимости акций.

Но платить за онлайновые котировки совсем не обязательно, тем более с учётом того, что существуют онлайн-сервисы, где можно отслеживать курсы акций:Все эти сервисы получают данные о курсе акций на фондовых биржах США (NYSE, NASDAQ) в режиме реального времени. Поэтому там можно всегда получить актуальную информацию о стоимости акций.Кроме стоимости акций (текущей и в графиках по времени) в этих сервисах можно посмотреть и некоторую другую финансовую информацию по акциям: объём торгов, изменение стоимости за последнюю торговую сессию, размер и даты выплаты дивидендов, новости, связанные с финансовой деятельностью компании, и прочее (где-то информации больше, где-то меньше). Периодически можете заходить туда и отслеживать интересующие вас акции.

Какой из этих сервисов использовать, решайте сами (что больше нравится). Лично мне удобен Google Finance, но я знаю, что и Yahoo! Finance весьма популярен среди финансистов. Финансовые сервисы от Microsoft по удобству и информативности, конечно, сильно проигрывают.

Можно легко заметить, что графики курса изменяются не плавно, периодически случаются разрывы (резкие скачки) курса вверх или вниз — это так называемый гэп (gap).

Что влияет на изменение стоимости акций?

На этот вопрос, пожалуй, исчерпывающий ответ дать невозможно. На стоимость акций отдельной компании влияет огромное количество самых разных факторов.

- В первую очередь это, конечно, финансовые показатели компании. Нередко заметные скачки или падения акций происходят как раз после публикации годовой или квартальной финансовой отчётности компании. Если по отчётам показали хороший доход — акции растут, показали сильные расходы — акции падают.

- Также на стоимости акций сказывается выход или даже только анонс нового перспективного продукта компании, на который инвесторы возлагают большие надежды по росту доходности.

- Часто влияют крупные корпоративные сделки: покупка какой-то перспективной компании, продажа части компании, слияния, поглощения и прочее.

- Объявление каких-то стратегических планов компании, смена руководства.

- Общий рост или падение всего рынка или отдельной отрасли.

- Локальные и глобальные финансовые кризисы.

- Стихийные бедствия, войны, эпидемии в зоне, где находятся основные производственные мощности компании.

- Новости о деятельности компании и возможных финансовых последствиях.

Время торгов

Торговая сессия

Торги на фондовых биржах США (NASDAQ, NYSE, AMEX) проходят в будни (с понедельника по пятницу) с 9:30am до 4:00pm [US Eastern Time] (т.е. с 17:30 до 24:00 по московскому времени). Перерыва на обед на биржах США нет (что примечательно, перерыв на обед есть только на азиатских биржах).

Указанный временной интервал — это время самой торговой сессии (Core trading hours), когда заключаются сделки купли/продажи акций.

Расширенные часы

Кроме этого на фондовых биржах США в дни торгов есть также расширеные торговые часы (Extended hours):

Кроме этого на фондовых биржах США в дни торгов есть также расширеные торговые часы (Extended hours):- Pre-market — интервал в несколько часов непосредственно перед открытием основной торговой сессии.

- After-hours (Post-market) — интервал в несколько часов сразу после закрытия основной торговой сессии.

Pre-market — с 7:00am до 9:30am [US Eastern Time] (т.е. с 15:00 до 17:30 по московскому времени).

After-hours — с 4:00pm до 8:00pm [US Eastern Time] (т.е. с 00:00 до 04:00 следующего дня по московскому времени).

Во время этих расширенных часов биржи только принимают от брокеров заявки на покупку/продажу акций, но сами сделки в это время не проводятся. Сделки по заявкам, поданным в эти расширенные часы, ставятся в очередь и будут проведены только во время очередной торговой сессии.

Когда можно подать заявку на покупку/продажу акций?

В биржевую систему заявка может попасть только во время торговой сессии, а также в расширенные торговые часы. Однако, многие российские брокеры, предоставляющие российским клиентам доступ на фондовые биржи США, позволяют клиентам оставлять у брокера заявки в интервале, более приближённом к рабочему времени в России, например, с 9:00 до 24:00 по московскому времени. Это сделано просто для удобства клиентов, которые хотят оставить заявки в рабочее время. В этом случае такие заявки кэшируются на стороне брокера, а в биржевую систему попадают с открытием биржи.

Но лично мне удобнее подавать заявки, когда биржи в США уже открылись. Это как раз после окончания моего рабочего дня на основной работе, когда рабочая суета уже не отвлекает от процесса анализа рынка и обдумывания заявок на покупку/продажу акций.

Выходные и праздничные дни

Биржи США не работают в выходные дни (суббота, воскресенье), а также в дни официальных государственных (федеральных) праздников США.

В США большинство федеральных праздников назначены не на какую-то конкретную дату, а указаны относительно, например:

- День Мартина Лютера Кинга — третий понедельник января;

- День памяти — последний понедельник мая;

- День Колумба — второй понедельник октября.

www.nasdaqtrader.com/Trader.aspx?id=Calendar

А в дни российских государственных праздников, если они не совпадают с выходными или американскими праздниками, биржи США, разумеется, работают.

Хранение купленных акций

Брокерская компания, как правило, имеет свой депозитарий (централизованное хранилище ценных бумаг, а точнее центр учёта ценных бумаг). Вместе с подписанием договора о предоставлении брокерских услуг клиент (трейдер/инвестор) также подписывает с той же брокерской компанией договор о предоставлении кастодиальных (депозитарных) услуг. По этому договору клиенту открывается кастодиан (он же счёт-депо, он же депозит ценных бумаг) в их депозитарии. На этом кастодиане «хранятся» (учитываются) все акции, купленные клиентом, до момента их продажи или до момента перевода акций в другой депозитарий (если клиент захочет переместить акции на хранение в другую компанию).

Брокерская компания, как правило, имеет свой депозитарий (централизованное хранилище ценных бумаг, а точнее центр учёта ценных бумаг). Вместе с подписанием договора о предоставлении брокерских услуг клиент (трейдер/инвестор) также подписывает с той же брокерской компанией договор о предоставлении кастодиальных (депозитарных) услуг. По этому договору клиенту открывается кастодиан (он же счёт-депо, он же депозит ценных бумаг) в их депозитарии. На этом кастодиане «хранятся» (учитываются) все акции, купленные клиентом, до момента их продажи или до момента перевода акций в другой депозитарий (если клиент захочет переместить акции на хранение в другую компанию).Когда инвестор покупает акции, в действительности никаких перемещений документов не происходит. Акции уже давно существуют только в бездокументарной форме. Просто в компании, выпустившей акции, делается соответствующая запись в базе реестра акционеров, которая подтверждает, что такое-то число акций теперь принадлежит такому-то клиенту и хранится на таком-то кастодиальном счету в таком-то кастодиальном банке. Плюс соответствующая запись в базе данных самого кастодиального банка. Новый владелец акций вносится в реестр акционеров компании с задержкой в три дня (T+3 rule), поэтому трейдеры, которые открывают и закрывают свои позиции по акциям в рамках 1-2 дней в реестр акционеров компании даже не попадают.

Обычно кроме местного депозитария самой брокерской компании купленные акции через цепочку счетов номинального держания учитываются ещё и в вышестоящем более авторитетном депозитарии — DTCС (Depository Trust & Clearing Corporation), который находится в США (Нью-Йорк). Условно говоря, в айтишной терминологии (а точнее в терминологии иерархической PKI) можно представить, что депозитарий отдельной брокерской компании — это рядовой удостоверяющий центр, а вышестоящий депозитарий DTCС — это корневой удостоверяющий центр для учёта акций.

Таким образом, купленные акции вам никогда не удастся подержать в руках. Хоть они и называются «ценными бумагами», но в действительности это давно не бумага. Уже прошли времена, когда пакет акций — это была пачка шершавых плотных бумажек с печатями, подписями, голограммами и водяными знаками, которые стопочкой лежали в именной сейфовой ячейке акционера в банке. Поэтому, если вы планировали купить несколько акций какой-либо компании только для того, чтобы повесить красивую бумажку-акцию в рамочку на стену или чтобы похвастаться ей перед друзьями, то можете забыть об этой идее.

Бывает, что хранение акций на кастодиане для клиента бесплатно, а бывает, что за это с брокерского счёта клиента регулярно снимают плату за кастодиальное обслуживание. Если плата за кастодиальное обслуживание взимается, то она обычно выражается, как какой-то небольшой процент от суммарной рыночной стоимости всех акций, которые хранятся на счёте. Эта плата взимается ежемесячно, и каждый месяц её размер пересчитывается в зависимости от суммарной рыночной стоимости акций, которые есть на кастодиане на последний день месяца.

Если вдруг вам для каких-то целей потребуется получить документальное подтверждение факта владения вами какими-то акциями, то брокерская компания бесплатно по вашему запросу сможет предоставить вам бумажную выписку с вашего кастодиального счёта, заверенную печатями и подписями руководителей кипрской брокерской компании.

Дивиденды

Дивиденды — это часть прибыли компании, которая распределяется между акционерами в соответствии с их долей акций. Если прибыль от роста стоимости акций появляется только после продажи акций, то дивиденды — это дополнительная прибыль, которую получают наоборот держатели акций.

Дивиденды — это часть прибыли компании, которая распределяется между акционерами в соответствии с их долей акций. Если прибыль от роста стоимости акций появляется только после продажи акций, то дивиденды — это дополнительная прибыль, которую получают наоборот держатели акций.Дивиденды являются вовсе не гарантированной прибылью акционеров компании. Совет директоров компании регулярно решает, будут ли в этом году акционерам выплачиваться дивиденды, а если будут, то в каком размере. Если в одном году компания платила акционерам дивиденды, то в другом году совет директоров может решить, что выплаты дивидендов не будет (или наоборот раньше не платили, но потом могут начать их платить).

Многие молодые и бурно развивающиеся компании вообще не платят дивидендов своим акционерам, они предпочитают всю прибыль по максимуму вкладывать в своё развитие. А более старые компании, бурное развитие которых уже затормозилось, у которых расширения уже нет, и акции которых долгое время держатся примерно на одном уровне, наоборот часто прибегают к выплате дивидендов, чтобы повысить для инвесторов привлекательность акций.

В секторе американских IT-компаний (в частности компаний из Кремниевой Долины) очень многие компании дивидендов вообще не платят, но есть и те, которые платят. Для примера, не выплачивают дивиденды компании: Google (GOOG), Apple (AAPL), Red Hat (RHT), AMD (AMD), nVIDIA (NVDA), Adobe (ADBE), Yahoo! (YHOO), VMware (VMW); выплачивают дивиденды компании: Microsoft (MSFT), Oracle (ORCL), IBM (IBM), Intel (INTC), CISCO (CSCO).

Если компания выплачивает дивиденды, то обычно это производится ежеквартально или ежегодно.

Самому акционеру для получения дивидендов никаких дополнительных манипуляций совершать не нужно. Информация обо всех акционерах и количестве их акций есть в реестре акционеров компании, на основании этой информации распределяются дивиденды, которые переводятся на счета акционеров (держателей акций).

Дивиденды обычно выплачиваются в денежной форме (сколько-то долларов или центов на каждую акцию), в этом случае сумма, пропорциональная количеству купленных акций, поступит на брокерский счёт соответствующего инвестора.

Реже дивиденды могут распределяться в виде акций компании. В этом случае держателю на его кастодиальный счёт будет зачислена некоторое количество акций компании, пропорциональное числу его акций. Дробное число акций (остаток от положенной суммы дивидендов, меньший стоимости одной акции) поступит уже в виде денег на брокерский счёт.

Даты выплаты дивидендов. Кто имеет право на получение дивидендов?

- Declaration date — дата объявления о том, что компания будет выплачивать дивиденды, а также их размер и даты выплат.

- Ex-dividend date — это дата обычно за два рабочих дня до даты закрытия реестра акционеров. Если вы купили акции до этой даты и сохранили их до даты закрытия реестра акционеров, то вы имеете право на получение дивидендов.

- Record date — это дата закрытия реестра акционеров. Дивиденды за данный отчётный период получат только те, кто является акционером на эту дату.

- Payment date — дата выплаты дивидендов. Она может быть с задержкой 1-2 месяца относительно даты закрытия реестра акционеров.

Цена акции корректируется вниз (уменьшается) на сумму объявленного дивиденда в экс-дивидендный день

Продажа акций

Процесс продажи акций технически ничем не отличается от процесса их покупки. Либо выставляете заявку на продажу через приложение (торговый терминал), либо даёте поручение брокеру по телефону («с голоса»), либо через веб-терминал.

Процесс продажи акций технически ничем не отличается от процесса их покупки. Либо выставляете заявку на продажу через приложение (торговый терминал), либо даёте поручение брокеру по телефону («с голоса»), либо через веб-терминал.Виды заявок на продажу (market order, limit order, etc.) тоже уже были описаны ранее.

После продажи акции списываются с вашего кастодиального счёта, а прибыль от продажи за вычетом комиссий и сборов поступает на брокерский счёт.

Брокерская комиссия при продаже акций

При продаже акций брокеру платится точно такая же комиссия, как и при покупке, т.е. в среднем 1 цент (0.01 USD) за акцию. В тарифах на брокерское обслуживание обычно нет разделения брокерских комиссий при покупке и при продаже, просто указана брокерская комиссия при любых торговых сделках на бирже. Неважно, продаёте вы акции или покупаете, вы заплатите комиссию в виде некоторого числа центов за каждую акцию. Даже если купленные ранее акции сильно выросли в цене, при продаже вы заплатите ту же комиссию брокеру, т.к. она зависит от количества, а не от рыночной стоимости акций.

Биржевой сбор

Кроме брокерской комиссии при продаже акций также придётся заплатить биржевой сбор (при покупке акций его нет). Величина его вычисляется довольно сложно, он зависит от количества продаваемых акций, а также от того увеличивает или уменьшает ликвидность ваша заявка на продажу. Размер этого сбора на американских фондовых биржах в целом небольшой (в диапазоне от $1 до $10), при продаже 1000 акций будет где-то $2-$3, не более.

Продажа акций через другого брокера

Можно ли купить акции на иностранных биржах через одну брокерскую компанию, а потом продать их уже через другую брокерскую компанию?

Да, конечно. Для этого нужно:

- Заключить договор брокерского обслуживания, а также договор кастодиального обслуживания с другой брокерской компанией.

- Узнать реквизиты нового кастодиального счёта (он же счёт-депо, он же депозит ценных бумаг).

- В первой брокерской компании, на кастодиане которой размещены акции сейчас, дать поручение на перевод ценных бумаг на другой кастодиальный счёт (с указанием его реквизитов). Вся процедура перевода ценных бумаг на другой депозитарий занимает около двух недель.

- После того, как акции будут переведены на кастодиальный счёт новой брокерской компании, можно уже в этой второй брокерской компании, как обычно, давать поручения на их продажу.

Вывод средств с брокерского счёта

Напрямую получить деньги с брокерского счёта через кассу или банкомат нельзя. Необходимо сначала перевести деньги со своего брокерского счёта на свой банковский счёт в каком-либо российском банке. Для этого в брокерскую компанию подаётся поручение на вывод средств на какой-либо банковский счёт.

Напрямую получить деньги с брокерского счёта через кассу или банкомат нельзя. Необходимо сначала перевести деньги со своего брокерского счёта на свой банковский счёт в каком-либо российском банке. Для этого в брокерскую компанию подаётся поручение на вывод средств на какой-либо банковский счёт.Выводить средства можно либо на банковский счёт в российском банке инвестиционной компании (если вы его открывали для ввода средств), либо на любой другой свой счёт в любом банке. Ну а далее уже из этого банка получать деньги обычными средствами: наличными через кассу, а если есть пластиковая карточка, то можно и наличными через банкомат, и безналичными платежами по карте.

С брокерского счёта нельзя вывести деньги, полученные от продажи акций, сразу же после их продажи. Перед выводом средств должно пройти три рабочих дня с даты продажи акций. Потратить эти деньги на покупку других акций можно сразу (хоть в одном поручении сразу указать продажу одних акций и покупку на эти деньги других акций) — такое брокеры позволяют, а вот вывести на банковский счёт сразу нельзя.

Если вам в итоге нужно получить эти средства не в долларах США, а в другой валюте (например, в российских рублях или евро), тогда конвертацию будет выгоднее сделать, опять же, на стороне Кипра:

- Сначала даёте поручение на конвертацию средств с брокерского счёта из USD в RUR или EUR.

- А уже потом даёте поручение на перевод средств с рублёвого (или еврового) счёта на Кипре на счёт в той же валюте уже в российском банке.

В редких случаях, если между кипрским и российским банками этой инвестиционной компании есть соответствующие соглашения, вывод средств с брокерского счёта на Кипре на банковский счёт, открытый клиентом в российском банке этой компании, может быть без комиссии.

Налоги

Тема это довольно важная, поэтому отвёл на неё отдельную главу в своей статье.

В каких странах нужно платить налоги?

Если вы живёте в России и торгуете акциями на фондовых биржах США по кипрской схеме, тогда:

- В США налоги платить не нужно. Во-первых, потому, что вы не являетесь налоговым резидентом США, а во-вторых, потому, что доход вами фактически получен не на территории США, а на территории Кипра (там, где открыт брокерский счёт).

- В Республике Кипр налоги платить тоже не нужно. Хоть вы и получаете доход с продажи акций (а также, возможно, и доход в виде дивидендов) на территории Кипра, но по налоговому законодательству Кипра доход от дивидендов и доход от продажи ценных бумаг полностью освобождаются от налогов на Кипре.

- А вот в России вы должны будете заплатить налоги.

Если вы фактически находитесь на территории России не менее полугода (183 дней) в течение 12 последних месяцев, то вы автоматически являетесь налоговым резидентом РФ на данный период [Налоговый Кодекс РФ, ст.207 п.2].

А налоговые резиденты РФ обязаны платить подоходный налог не только с доходов от источников в России, но и с доходов от источников за пределами России [НК РФ, ст.209 п.1], к которым относятся в том числе дивиденды, полученные от иностранной организации, и доходы от реализации акций и иных ценных бумаг за пределами РФ [НК РФ, ст.208 п.3].

А налоговые резиденты РФ обязаны платить подоходный налог не только с доходов от источников в России, но и с доходов от источников за пределами России [НК РФ, ст.209 п.1], к которым относятся в том числе дивиденды, полученные от иностранной организации, и доходы от реализации акций и иных ценных бумаг за пределами РФ [НК РФ, ст.208 п.3].

Налоговые ставки

- Ставка налога на доход, полученный от продажи акций: 13% [НК РФ, ст.224 п.1].

- Ставка налога на доход, полученный в виде дивидендов: 9% [НК РФ, ст.224 п.4].

Налоговая база

Налоговая база — это сумма, с которой взимается налог. По каждому виду налога налоговая база рассчитывается отдельно.

- Для налога на доход от продажи акций налоговая база рассчитывается следующим образом: сумма, полученная в результате продажи акций, (доход) минус сумма, фактически потраченная на приобретение, хранение и реализацию акций, включая биржевые сборы, брокерскую комиссию, плату за кастодиальное обслуживание и прочие документально подтверждённые расходы.

Проще говоря, налогом облагается только чистая прибыль от продажи акций. [НК РФ, ст.214.1]. - Для налога на доход в виде дивидендов налоговой базой является сумма полученных дивидендов за отчётный налоговый период (за прошедший год) [НК РФ, ст.214].

Порядок уплаты налогов

Если бы вы заключали договор на брокерское обслуживание с российской компанией, и ваш брокерский счёт находился бы в России, тогда эта брокерская компания признавалась бы вашим налоговым агентом, и она платила бы за вас все подоходные налоги (как с продажи акций, так и с дивидендов). А вам бы уже перечислялись суммы после вычета налогов. Подобно тому, как любая российская компания-работодатель является налоговым агентом для всех сотрудников, поэтому компания сама платит подоходный налог за всех наёмных работников, а сами сотрудники получают заработную плату уже после вычета подоходного налога.

Однако, мы в данной статье рассматриваем торговлю акциями по «кипрской схеме». В этом случае договор брокерского обслуживания заключается с компанией, зарегистрированной на Кипре, и доход вы будете получать на брокерский счёт в этой кипрской компании. А иностранная компания, которая находится за пределами РФ, не подпадает под юрисдикцию российского налогового кодекса, т.е. она не может являться вашим налоговым агентом для уплаты налогов в России.

Это значит, что в этом случае за вас налоги никто платить не будет. Для уплаты налогов вы сами должны будете обратиться в налоговые органы по месту регистрации, заполнить налоговую декларацию (форма 3-НДФЛ), указать там на листе Б доходы, полученные от источников за пределами РФ, и заплатить с них налоги.

Это значит, что в этом случае за вас налоги никто платить не будет. Для уплаты налогов вы сами должны будете обратиться в налоговые органы по месту регистрации, заполнить налоговую декларацию (форма 3-НДФЛ), указать там на листе Б доходы, полученные от источников за пределами РФ, и заплатить с них налоги.Налоговая декларация физическими лицами подаётся в ИФНС (Инспекцию Федеральной Налоговой Службы) по зарегистрированному месту жительства один раз в год, не позднее 30 апреля, в отношении доходов, полученных за весь предыдущий год.

Кипрская брокерская компания никаких справок по форме 2-НДФЛ или 3-НДФЛ вам выдавать не будет, они лишь могут по вашему запросу подготовить вам подробную выписку по вашему брокерскому счёту за отчётный налоговый период (за прошедший год), где будет отражена вся нужная информация по вашим доходам и расходам, которую вы сможете использовать для самостоятельного заполнения налоговой декларации (по форме 3-НДФЛ).

Сообщать в налоговые органы РФ о факте получения вами доходов за пределами России — это ваша обязанность, как налогового резидента РФ. Кроме вас этого никто не сделает: ни кипрская брокерская компания, где был получен доход, ни российская инвестиционная компания, через которую вы заключали договор с кипрской компанией.

И многие частные инвесторы, проживающие в России и торгующие акциями на иностранных фондовых рынках, пользуются этой неосведомлённостью российских налоговых органов, т.е. просто не подают налоговую декларацию, не сообщают об этих доходах и соответственно не платят с них налоги. Вам следует знать, что это трактуется как уклонение от уплаты налогов с физического лица и является нарушением законодательства РФ. И если вдруг российским налоговым органам каким-то образом позже станет известно о факте неуплаты вами налогов, то у вас могут быть проблемы вплоть до уголовной ответственности [Уголовный Кодекс РФ, ст.198].

Детальную информацию о налогах на доходы физических лиц в России смотрите здесь:

Налоговый кодекс РФ, Часть 2, Глава 23. Налог на доходы физических лиц.

Неамериканские компании на биржах США

Если компания-эмитент находится за пределами США, т.е. её акции уже выпущены (эмитированы), зарегистрированы и торгуются на бирже в другой стране, то эти иностранные акции не могут напрямую торговаться на фондовых биржах США. Если же акции этой иностранной (относительно США) компании хотят вывести на американские фондовые рынки, чтобы привлечь американских инвесторов, то это обычно делают через выпуск американских производных ценных бумаг (деривативов). В качестве таких деривативов используют Американские Депозитарные Расписки (АДР, ADR).

Для этого в стране эмитента (компании, выпустившей акции) часть акций компании депонируются (помещаются на ответственное хранение) в кастодиальный банк, имеющий лицензию США. Кастодиальный банк — это банк, осуществляющий ответственное хранение ценных бумаг в стране, где они были выпущены. В реестре акционеров компании-эмитента номинальным держателем этих акций числится именно данный кастодиальный банк.

Для этого в стране эмитента (компании, выпустившей акции) часть акций компании депонируются (помещаются на ответственное хранение) в кастодиальный банк, имеющий лицензию США. Кастодиальный банк — это банк, осуществляющий ответственное хранение ценных бумаг в стране, где они были выпущены. В реестре акционеров компании-эмитента номинальным держателем этих акций числится именно данный кастодиальный банк.Одновременно с этим некий американский депозитарный банк, связанный договорными отношениями с кастоди-банком в стране эмитента, на сумму депонированных акций выпускает соответствующее количество американских депозитарных расписок (АДР). Одна АДР может быть эквивалентна одной акции, части акции, или нескольким акциям иностранной компании-эмитента.

Таким образом, АДР — это производная ценная бумага (дериватив) на акции, эмитированные за пределами США. Эта бумага подтверждают право собственности её владельца на указанное в сертификате количество акций иностранного эмитента. Эмитентом для самих АДР является американский депозитарный банк (95% выпусков АДР приходится на долю трех банков: Bank of New York, Citibank, J. P. Morgan Chase), и АДР номинированы уже в USD, поэтому эти производные ценные бумаги могут свободно торговаться на американских фондовых биржах, как и акции американских компаний-эмитентов. С точки зрения участника американских фондовых рынков ADR можно рассматривать как обычные акции, т.к. их покупка и продажа ничем не отличается от покупки/продажи обычных акций американских компаний.