Все, что было описано в первой части статьи относится к моим личным причинам ухода из ангельского инвестирования. Они могут оказаться вескими для вас или наоборот. В любом случае, вам НЕ СТОИТ заниматься ангельским инвестированием. Вот почему:

- Экономика ангел-инвестирования работает против всех, кроме горстки избранных

- Структура ангел-инвестирования работает против всех, кроме горстки избранных

1. Экономика ангельского инвестирования работает против всех, кроме горстки избранных

Если вы не понимаете этой фразы, то вы НИКОГДА НЕ ДОЛЖНЫ ВКЛАДЫВАТЬ ДЕНЬГИ В СТАРТАП, если это только не деньги, которые вы согласны сжечь или выбросить из окна, потому что это именно то, что вы делаете, вкладывая их в молодую компанию.

Питер Тиль (Peter Thiel) дает длинное объяснение экспоненциальному закону (или распределение Парето), но у Сэма Альтмана (Sam Altman) это получается проще и быстрее:

«Все утверждают, что понимают экспоненциальный закон в ангел-инвестировании, но лишь некоторые люди им пользуются. Я думаю, что причиной тому трудность в представлении различия между доходом 3x и 300x (или 3000x). Часто вы заработаете больше денег, инвестировав в один наилучший проект, чем со всех остальных вместе взятых. Следствием этого является то, что на реальный риск этой инвестиции не обращают внимания».

Он продолжает, объясняя детали:

«Не пытайтесь найти хорошие сделки, с участием потенциально прибыльных компаний, в надежде на то, что их стоимость возрастет до 20-30 млн, и вы сможете затем перепродать акции по высшей цене. Не делайте этого, потому что слишком много вещей может пойти наперекосяк. И если вы посмотрите на людей, которые были действительно успешными ангел-инвесторами, то увидите, что они делали ставку на учредителей и идеи, которые по их убеждениям имели огромный потенциал, а затем нередко с готовностью теряли свои деньги».

Это означает две очень конкретные вещи. Единственный способ быть по-настоящему успешным инвестором – это:

1. Инвестировать в тонну стартапов, хладнокровно наблюдать за тем, как большинство из них прогорят.

и

2. Иметь достаточно денег как для первоначальных инвестиций, так и для последующих серьезных раундов инвестирования (по меньшей мере, если мы говорим о пропорциональном финансировании).

Вам кажется это понятным, но скорее всего вы заблуждаетесь. Пол Грэм объясняет:

«В стартапах степень успеха больших победителей оценивается тем, насколько колебание цены превзошло первоначальные ожидания. Я не знаю, эти ожидания подсознательны или основаны на знаниях, но, в любом случае, мы просто не готовы к тысячекратному росту капиталовложений в стартап».

Проект Y Combinator хорошо это понимает, поэтому они и разработали свою программу таким образом, чтобы искать потенциально сверхуспешные компании, и явно подбирают их, не базируясь на высокой вероятности успеха на нижнем уровне, а на том, у кого есть потенциал стать одним их мега-победителей. Это означает, что они уменьшают процент всех своих успехов ради повышения процента тех проектов, с которых инвесторы получают крупную прибыль в короткие сроки.

Ладно, допустим, что вы действительно хорошо понимаете экспоненциальный закон, и у вас есть тонна денег, поэтому вы хотели бы пятизначную сумму инвестировать в 100 компаний, чтобы наверняка попасть на тот проект, который повторит успех Uber и обеспечит вам крупную прибыль. Ну что ж, поздравляю – это лишь начальная ставка, с которой вы входите в игру. Вам еще предстоит встретиться с главной проблемой.

2. Структура ангел-инвестирования работает против всех, кроме горстки избранных

Проблема в том, что в течение года в лучшем случае формируется только несколько проектов, которые приносят действительно крупную прибыль инвесторам. Вы думаете, что можете предугадать, какие именно проекты из тысяч ежегодно запускаемых стартапов станут по-настоящему успешными?

Много людей так думают. Практически все ошибаются.

Но наиболее запутанной частью бизнес-ангельского инвестирования является то, что даже если вы внимательно выбрали победителей и имеете определенную уверенность в успехе, возможно вы все-таки понесете поражение.

Почему? Вероятно, потому что вы просто не можете пробиться в ряды победителей.

Это происходит из-за того, что лучшие компании выявляются на ранних стадиях (по крайней мере, в Кремниевой долине) и, как результат, множество людей хотят в них инвестировать. И даже для того, чтобы иметь возможность выложить свои деньги, вы должны иметь доступ к проектам, что означает только одно:

Практически всегда вам нужно иметь социальные связи, которые вам помогут инвестировать в компании на очень ранних стадиях.

Для того, чтобы вы имели предельно ясное представление об этом, скажу лишь, что все мои классные сделки я заполучил благодаря моим связям.. Только поэтому. И ни по какой другой причине. Это (в основном) можно сказать и обо всех других инвесторах. Вы побеждаете благодаря своим связям.

А это значит, что по-настоящему успешными в бизнес-ангельском инвестировании могут быть только люди определенного типа. Вот некоторые примеры тех типов людей, которые неизменно получают прибыль (и крупную прибыль) от ангельского инвестирования:

- Пейдж Крэйг (Paige Craig)

- Крис Сачча (Chris Sacca)

- Элизабет Краус (Elizabeth Kraus)

- Кевин Коллеран (Kevin Colleran)

- Шервин Пишвар (Shervin Pishevar)

- Гари Вайнерчук (Gary Vaynerchuk)

- Скотт и Циан Баннистер (Scott & Cyan Bannister)

Что отличает их от всех остальных?

- У них безукоризненная репутация (создаваемая по протяжении 10 лет или даже более) великих людей, которые напряженно работают для тех компаний, в которые инвестировали.

- У них есть потрясающая сеть прочных связей в соответствующих областях, связанных со стартапами, которая создавалась путем оказания тысяч услуг другим людям (или благодаря знакомствам с бывшими учредителями или сотрудниками высокотехнологичных компаний).

- У них столько денег, что они могут удвоить и утроить свои вклады в избранные компании и затем 10 лет дожидаться от них прибыли.

- И еще одна ключевая вещь, которую я не учел: они являются влиятельными лицами в обществе и поэтому могут не бояться, что их затопчут венчурные инвесторы и в прямом смысле вытурят из инвестиций. Да, представьте себе, что даже крупным игрокам приходится об этом волноваться.

Вы обладаете всем этим? Учтите, что у ваших конкурентов все это уже есть в наличии.

Серьезно, прочтите хотя бы этот пост о том, что Крис Сачча делает для своих компаний. Или почитайте о всех тех вещах, которые сделал Пейдж Крэйг только для того, чтобы попасть в самый первый раунд инвестирования AirBnb. Пейдж делает это для дюжин компаний, и именно поэтому он является очень популярным ангелом, которого хотят заполучить наилучшие компании. (Для полноты повествования стоит добавить, что я неплохо знаю Пейджа. Он помогал мне так много раз, я мог бы спокойно написать ему письмо с признаниями в любви).

Возможно вам не удастся делать все то, что эти инвесторы. Если же вы могли бы потягаться в этом с ними, то, возможно, вы правы, и бизнес-ангельское инвестирование – для вас. Но подумайте о том, что тысячи людей читали то же самое, что и вы, и сейчас они проходят специальные обучающие курсы по особенностям инвестирования.

Вы не одиноки в своих стремлениях, и вы остаетесь далеко позади. Сейчас становится все тяжелее построить необходимую сеть связей и получить необходимые знания, и все больший и больший капитал преследует редеющую горстку способных предпринимателей.

Если честно, раз мы уже заговорили о модных трендах в современном мире (см. первую часть перевода – прим. переводчика), то, мне кажется, что настоящий бум следует искать в растущем количестве инвесторов.

Бьюсь об заклад, что вы видели пост, который опубликовал генеральный директор AirBnb Брайан Чески (Brian Chesky) некоторое время тому назад. В нем он обнародовал семь писем с отказами, которые он получил, собирая первые инвестиции для проекта. Несколько человек переслали мне эту ссылку со словами «Эх, мне следовало знать, что эта компания взлетит, стоило вложить в них деньги». Возможно.

Но вы ведь не знаете всей истории: эти письма были отправлены только горстке людей, которые были уже авторитетными ангелами/венчурными инвесторами. Они не были разосланы широкому кругу людей. Лучшие компании этого никогда и не делают. И если вы не можете быть тем типом человека, которому Брайан Чески отправил бы письмо, то возможно вам не стоит быть ангел-инвестором.

Именно поэтому я советую вам не заниматься ангельским инвестированием. Вся его структура и экономика работает не на руку инвесторам. Выгоду получают лишь те люди, которые, подобно Лиаму Нисону в «Заложнице», обладают «уникальным набором умений» и делают инвестирование своим главным приоритетом, на котором они все время сосредоточены.

Если вы все-таки решились на инвестирование, как сделать все правильно?

Лучший способ инвестировать в стартапы – стать «ограниченным партнером» (LP) в венчурном фонде, которым управляет тот, кому это по силам. Вы платите 2% комиссионных и 20% от выручки. И за это вы покупаете все эти умения и связи. И исключительно этим я сейчас и занимаюсь (вероятно, те фонды, в которые я инвестировал, принесут мне наибольшую прибыль)

Но это тоже опасно. Почему? Потому что большинство венчурных фондов теряют деньги.

Вам нужно знать тех, с кем вы инвестируете, и затем надеяться, что вы выбрали хороший фонд. И для того, чтобы это сделать, вам нужны связи, благодаря которым вы сможете попасть в лучшие фонды, потому что они могут выбирать своих «ограниченных партнеров»… и теперь вы возвращаетесь к той же проблеме со связями, о которой я уже рассказал выше.

Существует ли другой способ инвестирования в стартапы, который позволяет избежать большинства из этих проблем?

В настоящий момент я вижу только один способ для обычного смертного получить надежный и (относительно) безопасный доступ к инвесторским сделкам высокого уровня:

Используйте синдикаты AngelList.

Это самый безопасный и заслуживающий доверия способ на короткое время, позволяющий инвесторам получить серьезные сделки без связей. AngelList де��ает поразительную работу в сфере ангел-инвестирования, и при этом он не получает той огласки, которой заслуживает. У этого проекта есть огромный потенциал, который способен изменить к лучшему мир инвестирования в стартапы.

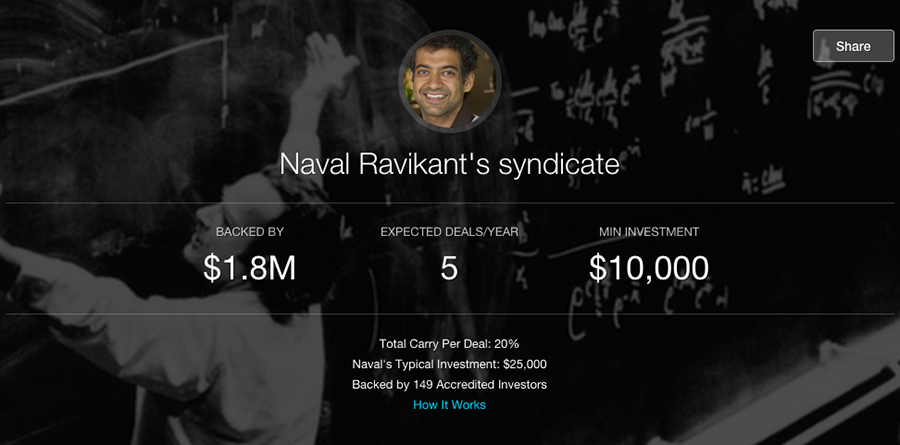

Большинство бизнес-ангелов, которых я упомянул выше, используют синдикаты. Еще больше имен вы можете найти здесь. Тим Феррис (Tim Ferriss) и Навал Равикант (Naval Ravikant) также представляют хорошие синдикаты, в которые стоит вступать. Нет-нет, я ничего не получу, если вы присоединитесь к их проектам. И да – у меня тоже есть синдикат, и я не подал не него ссылку, потому что никогда им не пользовался, и вам не советую в него вступать.

Если вы хотите вложить капитал в ангельское инвестирование, то, скорее всего, это и будет для вас самым лучшим вариантом. Но вам стоит ВНИМАТЕЛЬНО читать об этом перед тем, как вкладывать деньги. Здесь есть реальный риск.

Как насчет краудфандинга с распределением акционерной доли капитала?

Раньше я думал, что подобный вид краудфандинга – это здорово. Я был ярым сторонником этого. И я до сих пор думаю, что это будет здорово… когда-нибудь.

Но на данный момент я считаю это плохой затеей и рекомендую большинству избегать подобного вида привлечения финансовых средств.

Этому есть немало причин. Я бы мог рассказать вам историю о том, как меня кинули на том, что должно было стать потрясающей продажей инвестиций, потому что платформа не смогла нормально установить адекватное предпочтение ликвидности.

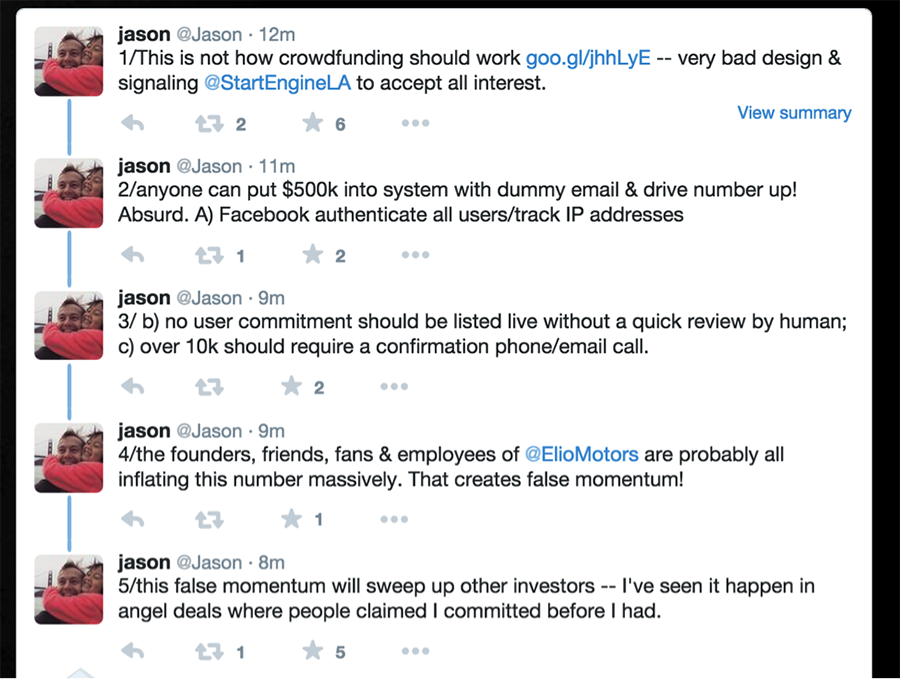

Но мне кажется, что этот «шторм твитов» (и история) от Джейсона Калаканиса (Jason Calacanis) могут послужить прекрасным кратким изложением причин, по которым эффективная реализация краудфандинга с распределением акционерной доли капитала сейчас весьма проблематична:

То, что он описывает, – это типичная схема биржевого мошенничества Pump & Dump (согласно которой инсайдеры раскручивают определенную акцию, распространяя ложные слухи в надежде сделать быструю прибыль – прим. переводчика), и в ближайшем будущем мы увидим огромное количество аферистов и обманутых людей в сфере такого вида краудфандинга.

Печальная правда заключается в том, что люди УЖЕ попадаются на крючок мошенникам в краудфандинге с распределением акционерной доли капитала, и они даже не осознают этого. А вы не слышите об этом, потому что НИКТО НЕ ЗАИНТЕРЕСОВАН раскрывать всю правду.

Почему?

Потому, что все делают деньги – все, кроме небольших инвесторов, которые используют краудфандинговые платформы.

Лично я в настоящее время обходил бы десятой дорогой ВСЕ модели, использующие подобную схему вознаграждений. Пусть другие рискуют, теряют, психуют, и в конце концов равновесие системы будет найдено. Когда-нибудь краудфандинг с распределением акционерной доли капитала будет замечательным и стоящим капиталовложений. Но не сейчас.

Вывод: Для того чтобы заработать, не занимайтесь ангельским инвестированием, а вместо этого стройте свои компании.

Я заработал на ангел-инвестировании. Не так уж много. И у меня была тонна преимуществ, которых вы, возможно, не имеете. И я с уверенностью оставляю эту нишу, потому что знаю, что очень многие успехи были чистой удачей.

Если вы хотите инвестировать в стартапы, то выбирайте синдикаты из AngelList.

Если вы всерьез хотите стать бизнес-ангелом, то будьте готовы напряженно работать, выкладываясь на 100%, и посвящать этому все свое время, иначе вы обрекаете себя на провал.

Для большинства людей было бы лучше потратить свое время и деньги на обучение новым навыкам и создание своей собственной компании. А еще лучше – присоединиться к замечательной компании на ранней стадии развития и помочь им в этом путешествии в жестокий мир бизнеса: это и безопаснее, и все еще дает вам возможность заработать тонну денег.

Лучшие возможности для большинства людей заключаются в создании, а не инвестировании. Кевин Келли (Kevin Kelly) очень удачно описал это, сказав, что мы на заре невероятных изменений, и большинство из лучших идей еще будут придуманы.

Найдите свою идею и воплотите ее в жизнь, как это делаю я.

Об авторе: Такер Макс (Tucker Max), генеральный директор Book In A Box и самый успешный автор New York Times.