Здравствуйте, сегодня хотел бы рассказать про мой опыт анализа акций сбербанка. Порой они показывают немного разную динамику — мне стало интересно проанализировать движение их котировок.

В данном примере мы будем скачивать котировки с сайта Финама. Ссылка для скачивания обычного Сбербанка.

Для операций со столбцами буду использовать pandas, для визуализации matplotlib.

Импортируем:

Чтобы таблицы не сокращались, необходимо убрать ограничения:

(указываем разделитель, где находятся название столбцов, какой столбец будет индексом, включаем парсинг дат).

Также укажем сортировку:

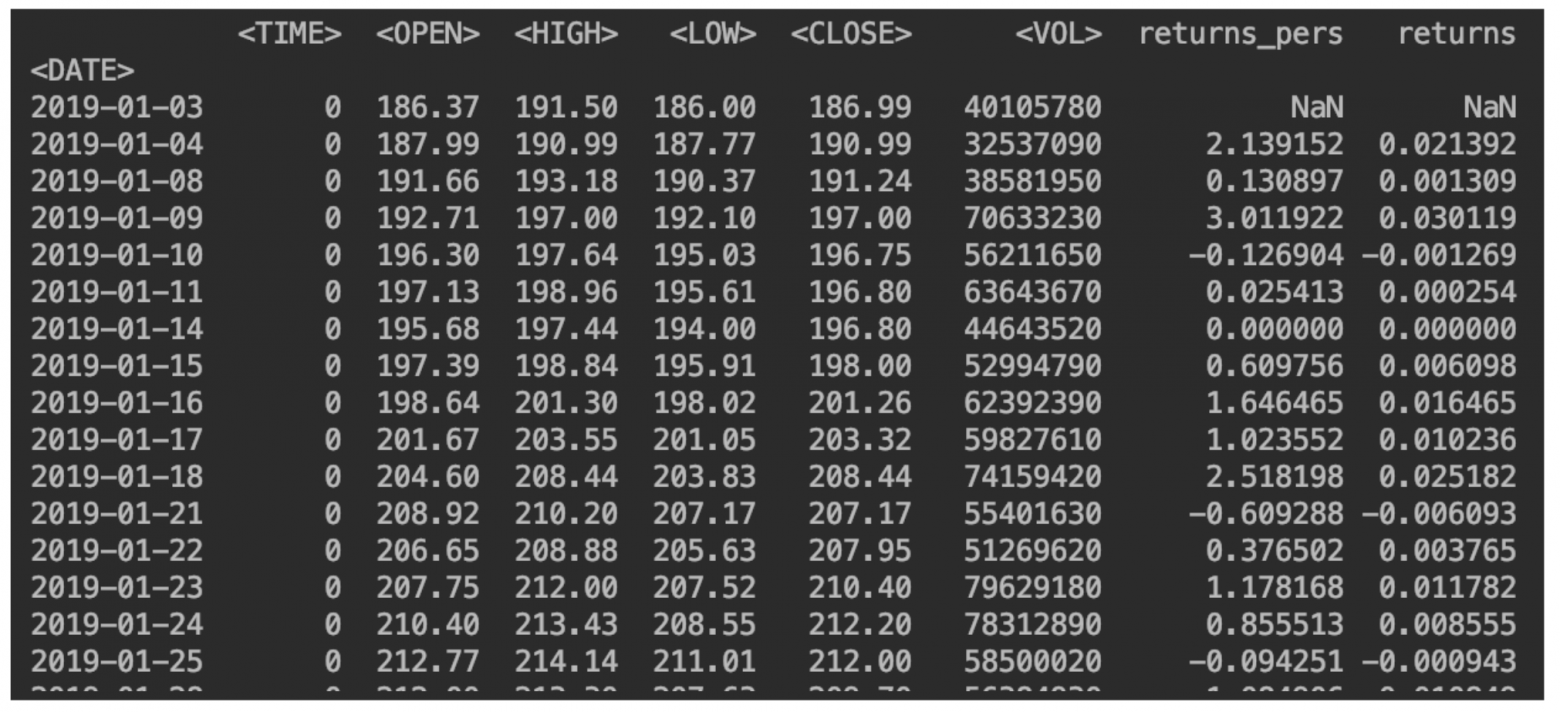

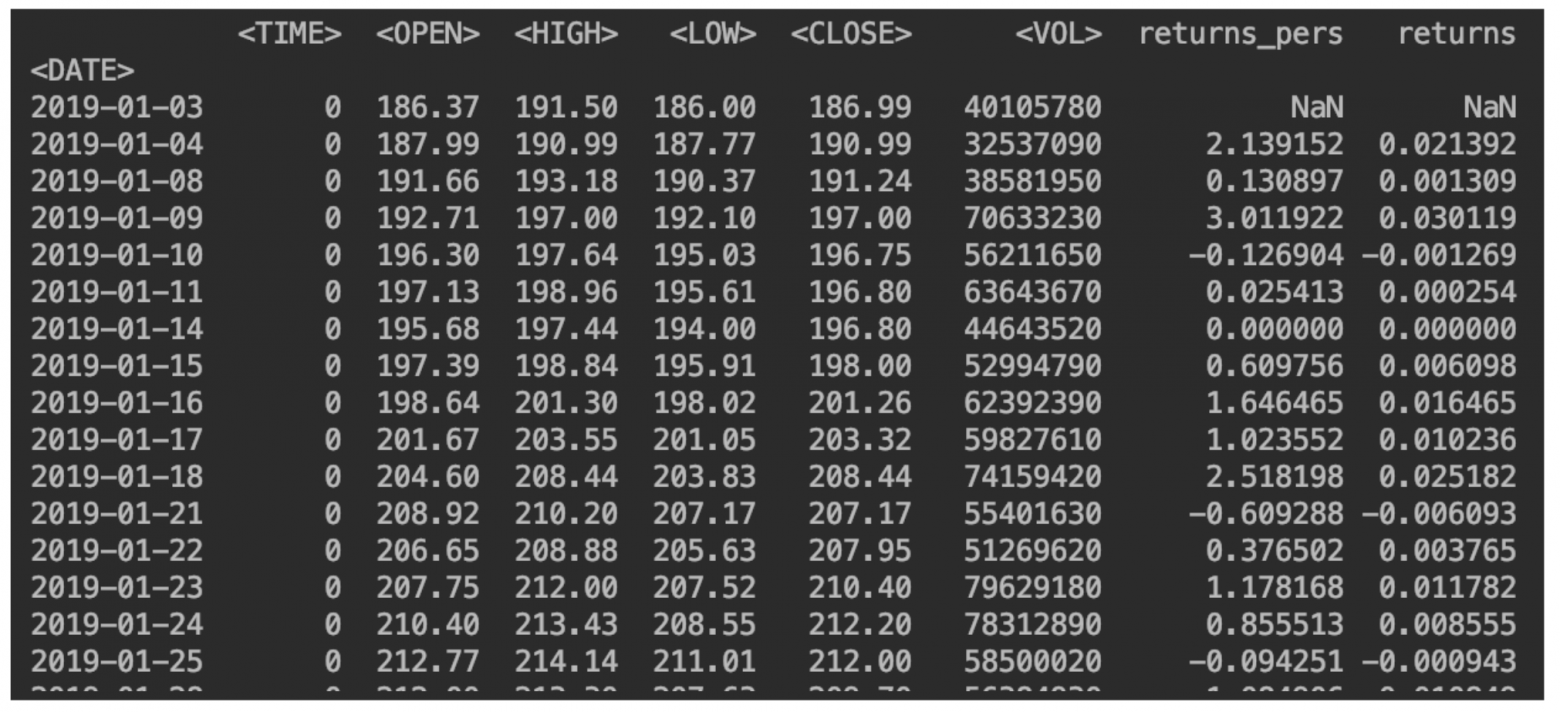

Отобразим наши данные:

Добавляем столбец с изменением цены

Так можно выводить именно процент:

Делаем это точно таким же образом

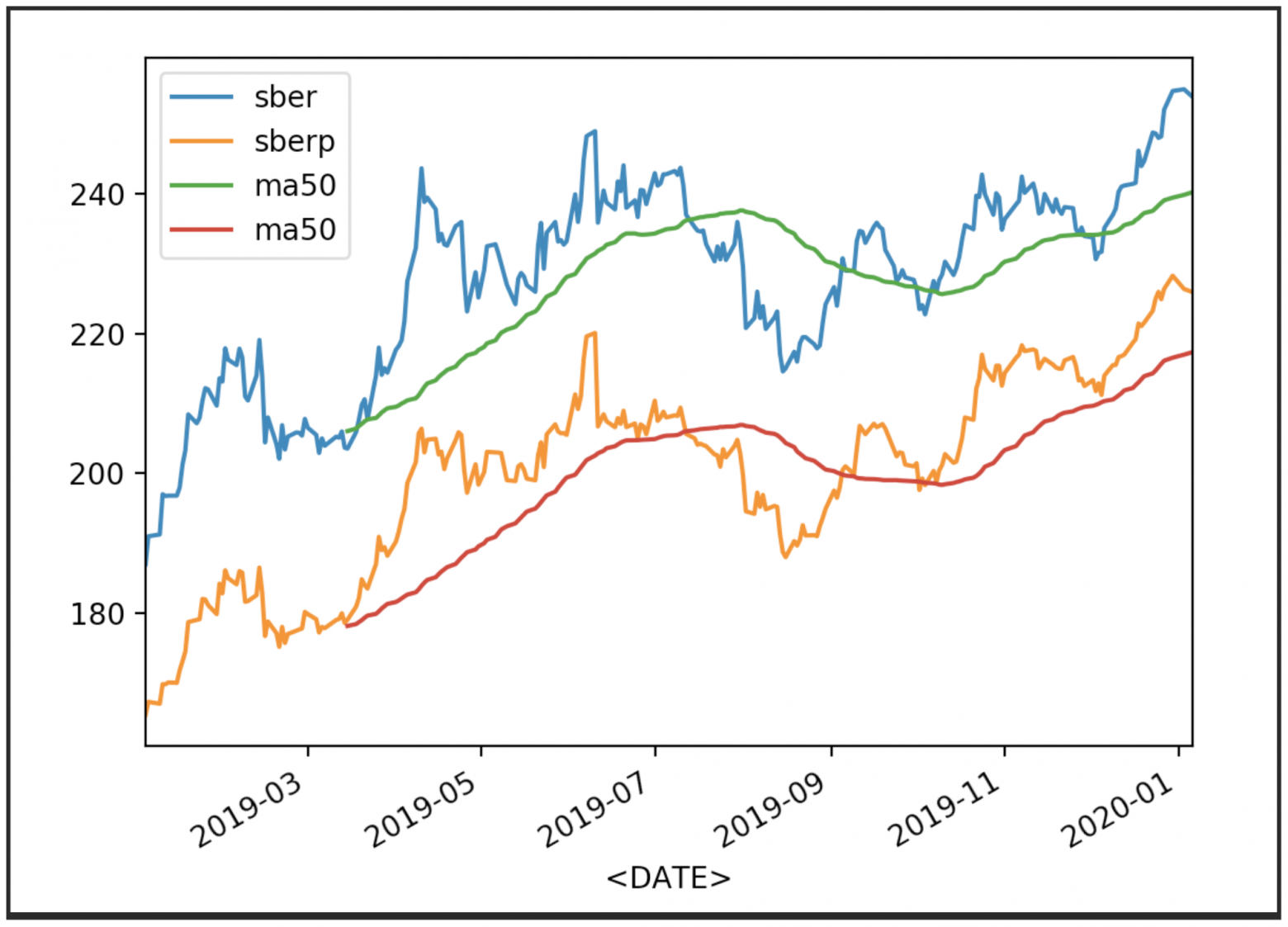

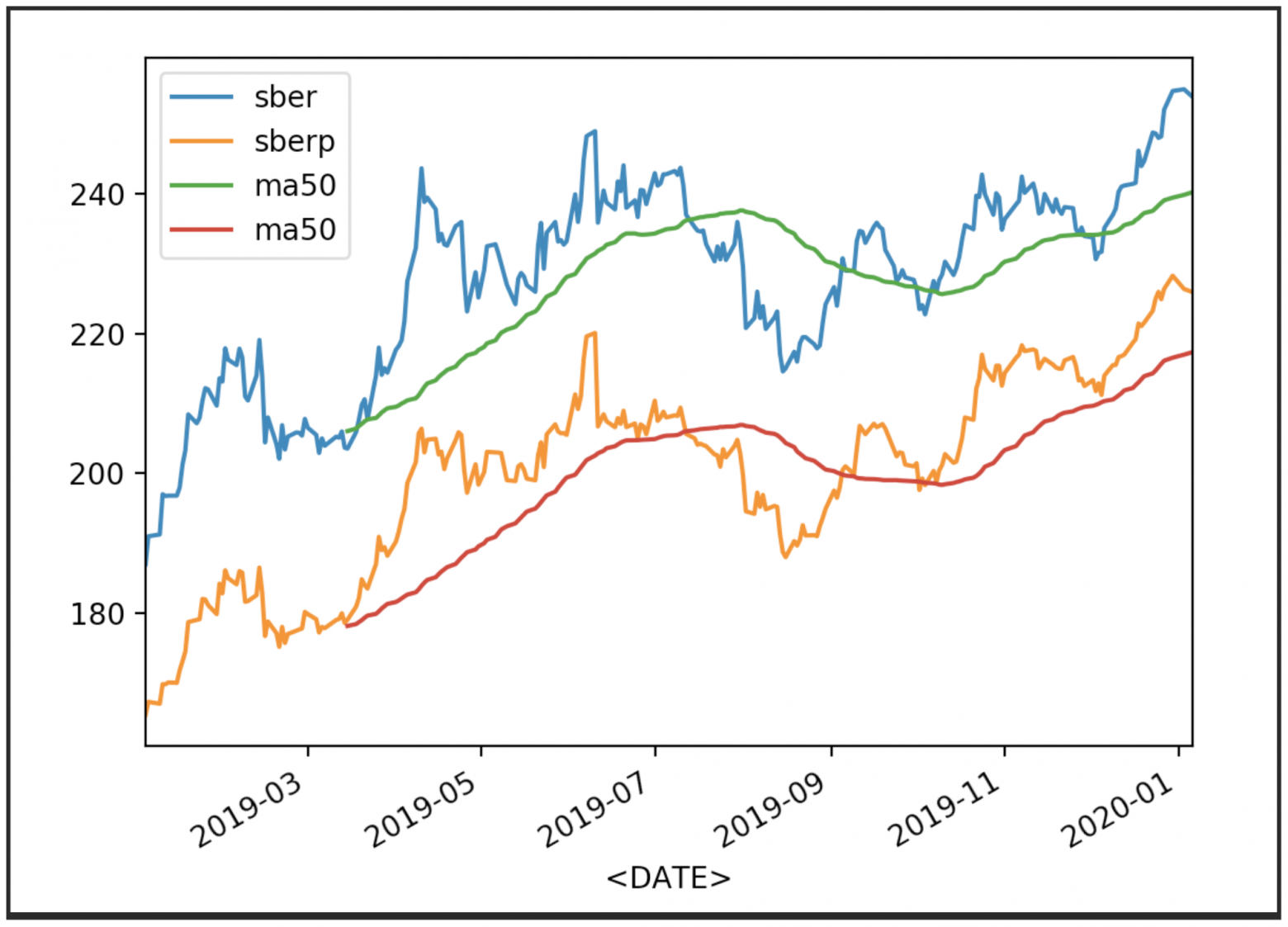

Теперь отобразим котировки с их средними (MA 50):

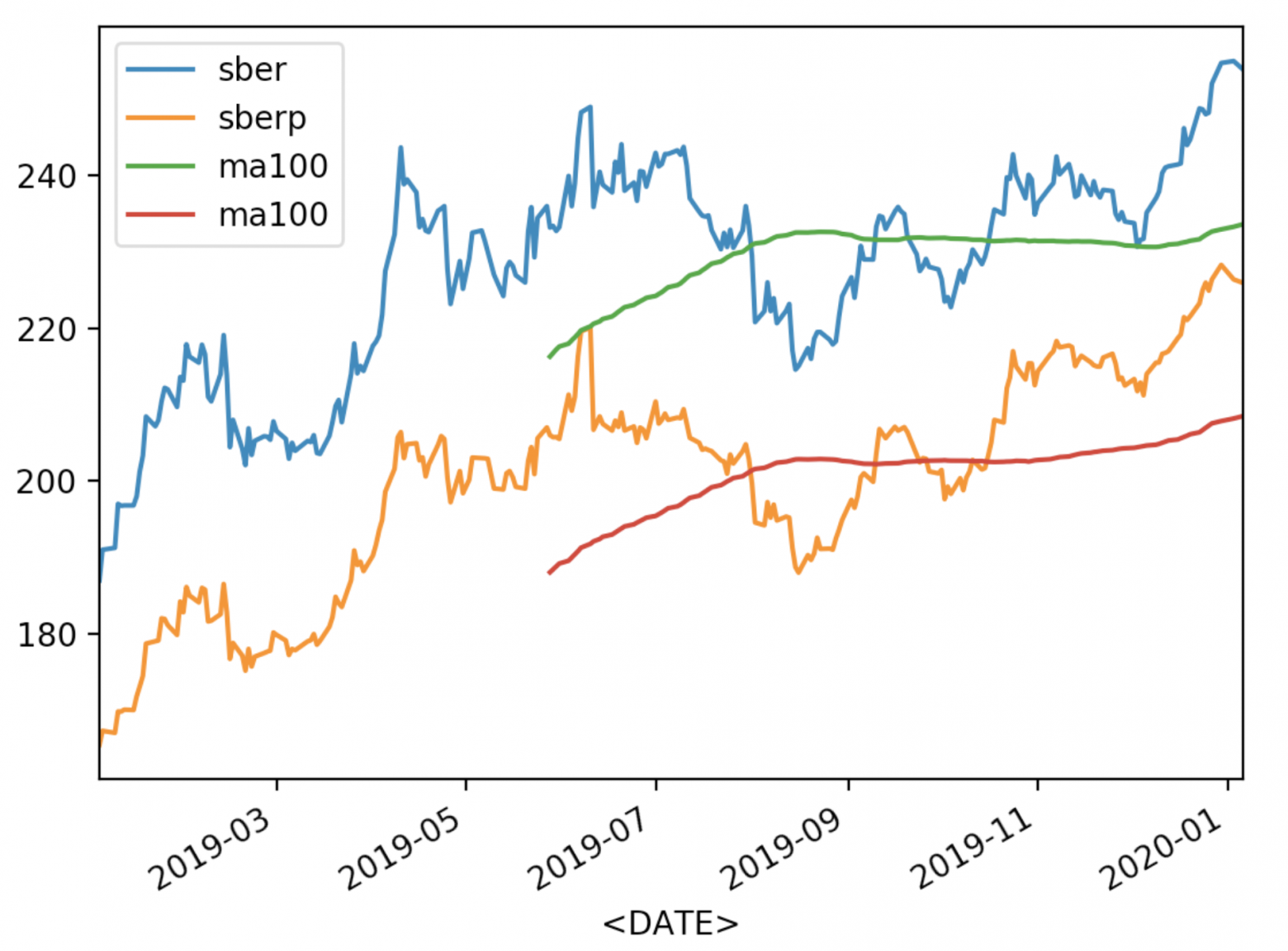

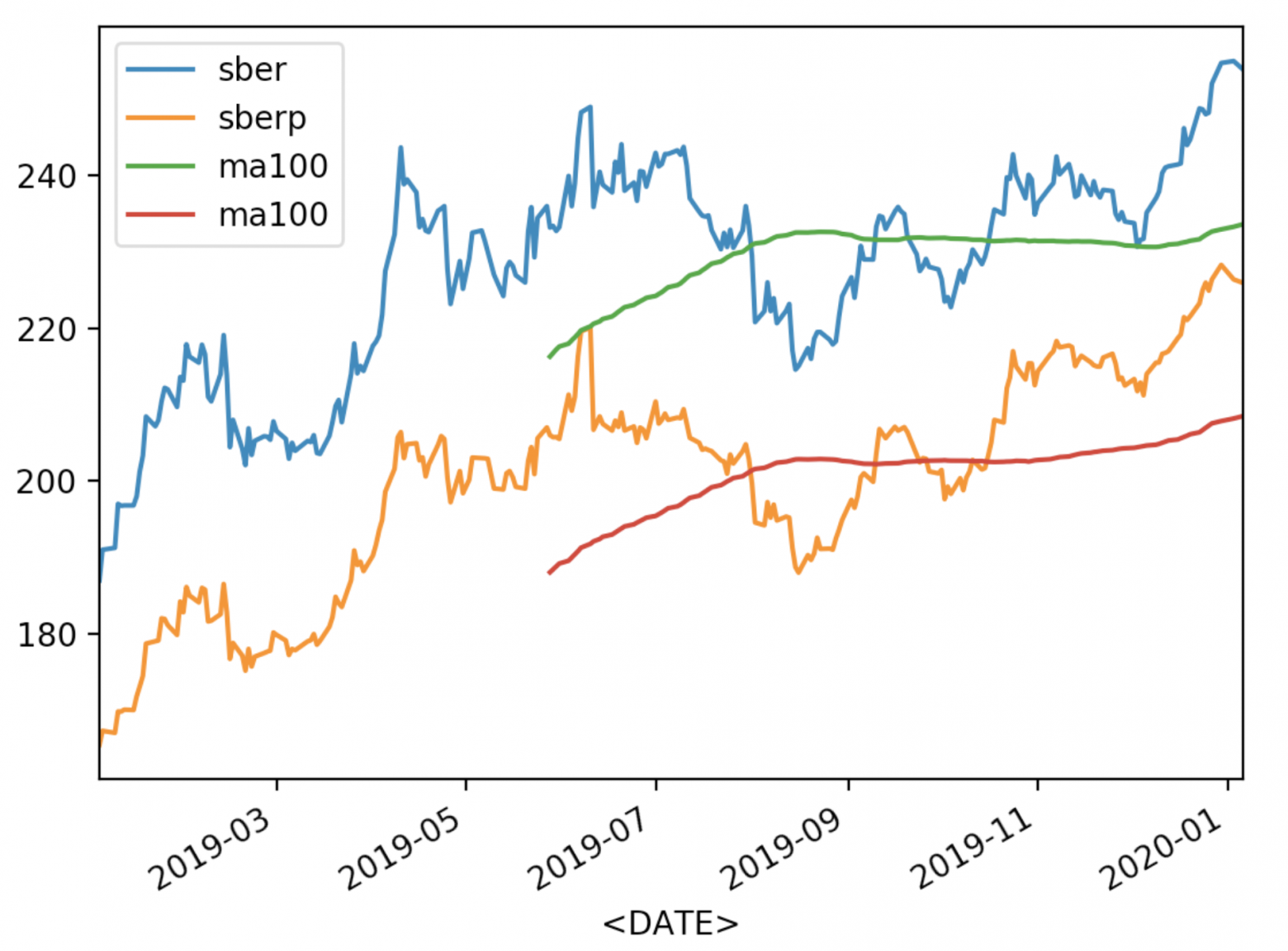

Можно отобразить и другие средние

Теперь выведем оборот по акциям:

Добавим также название оси У

и размер холста

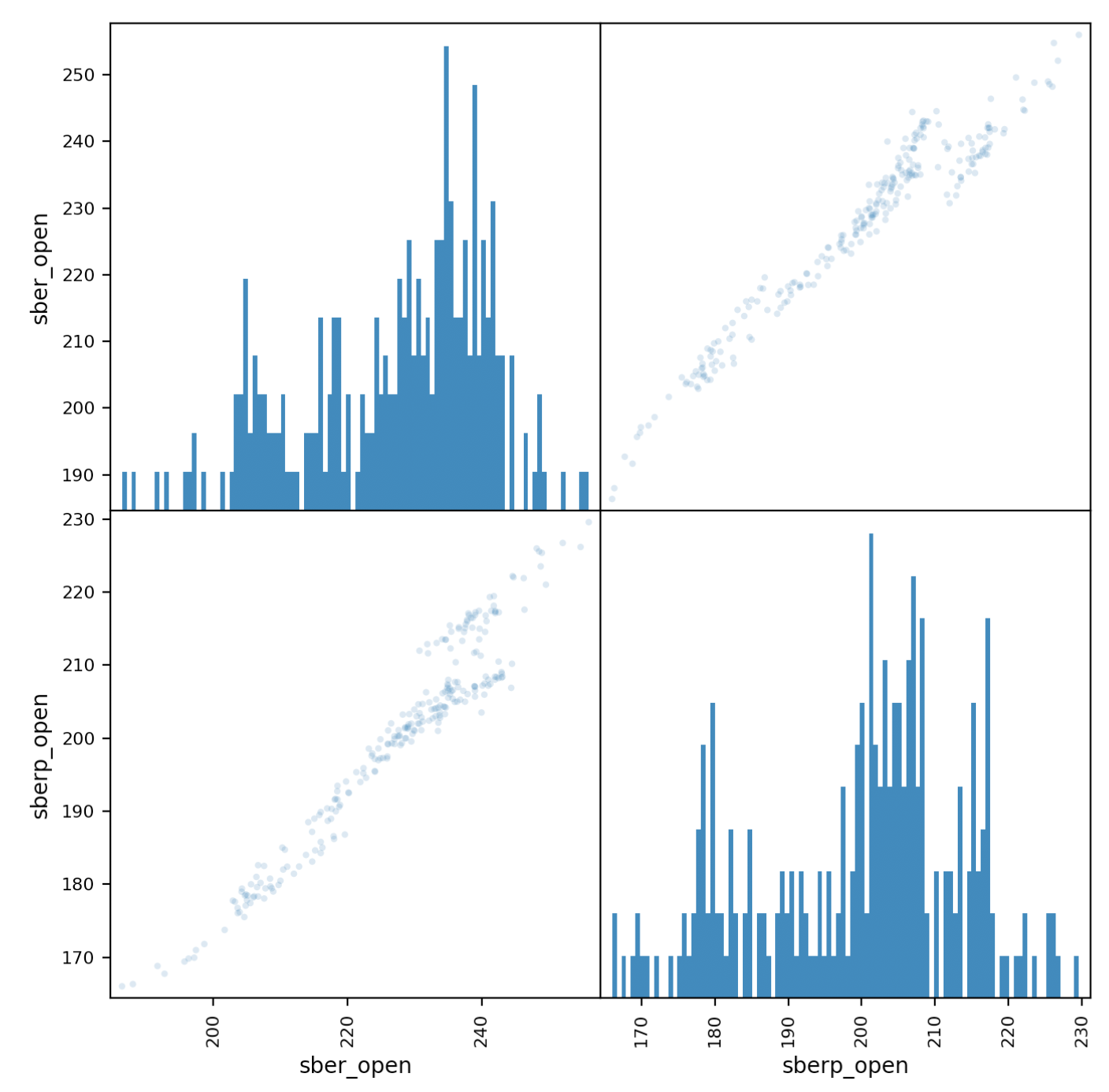

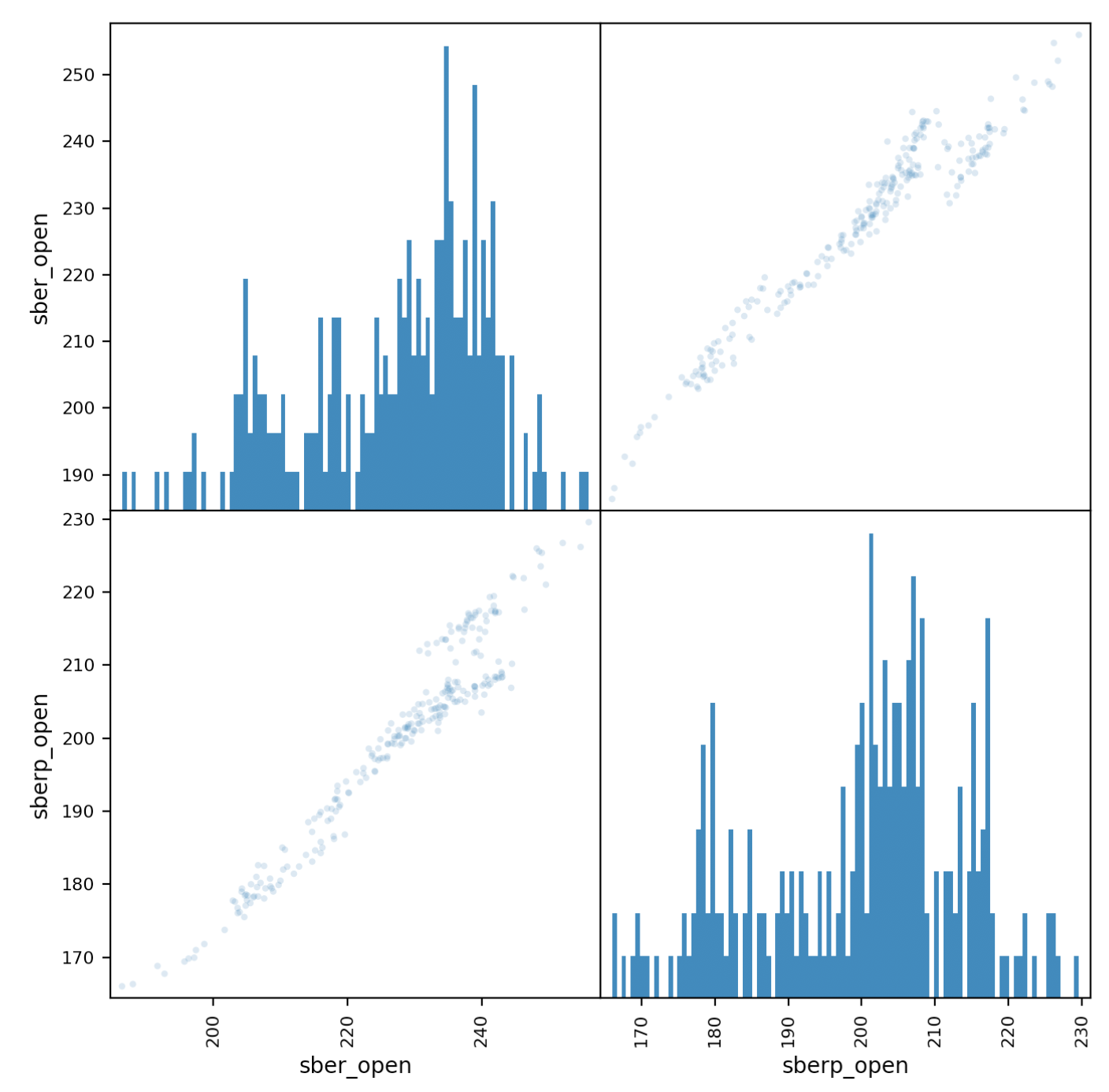

Теперь подробнее посмотрим на корреляцию. в этом нам поможет матричный график

Создадим новую таблицу с колонками по обеим акциям и зададим им названия

Теперь импортируем нужный график

И выведем его:

Следует уточнить, что нам нужно добавить прозрачность (alpha=0,2), чтобы видеть наложение точек

Если точки “идут” по диагонали, наблюдается корреляция.

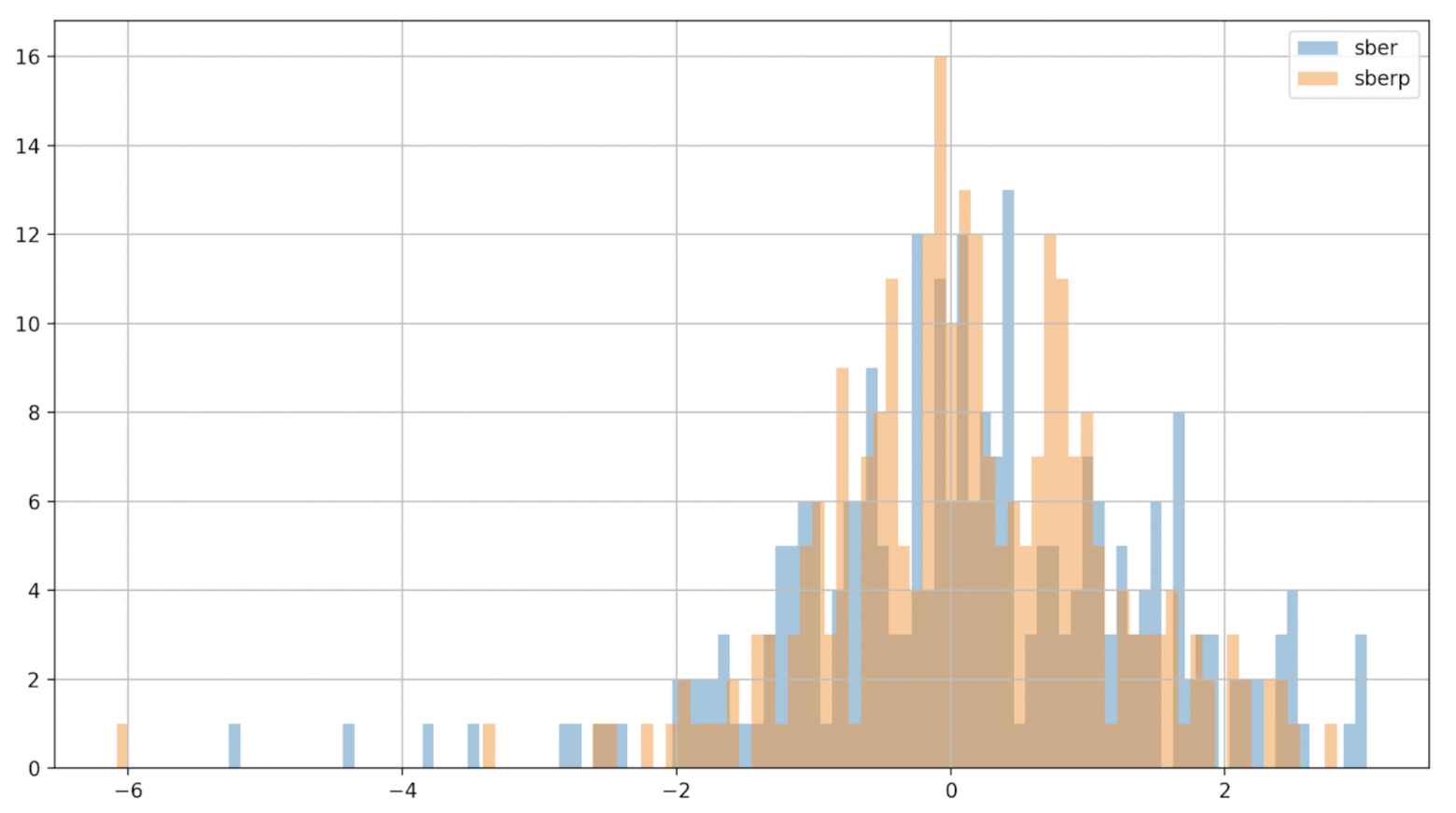

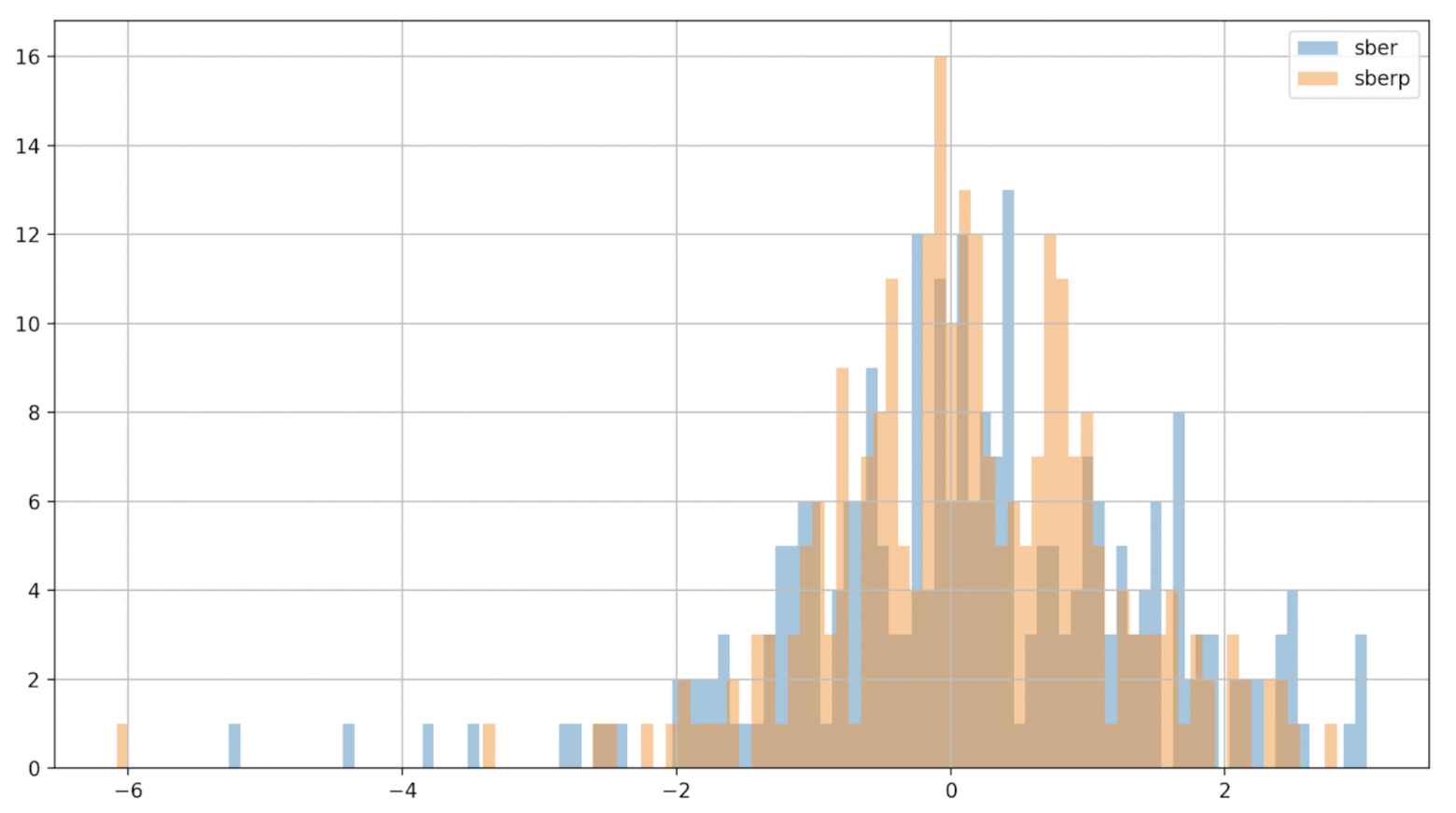

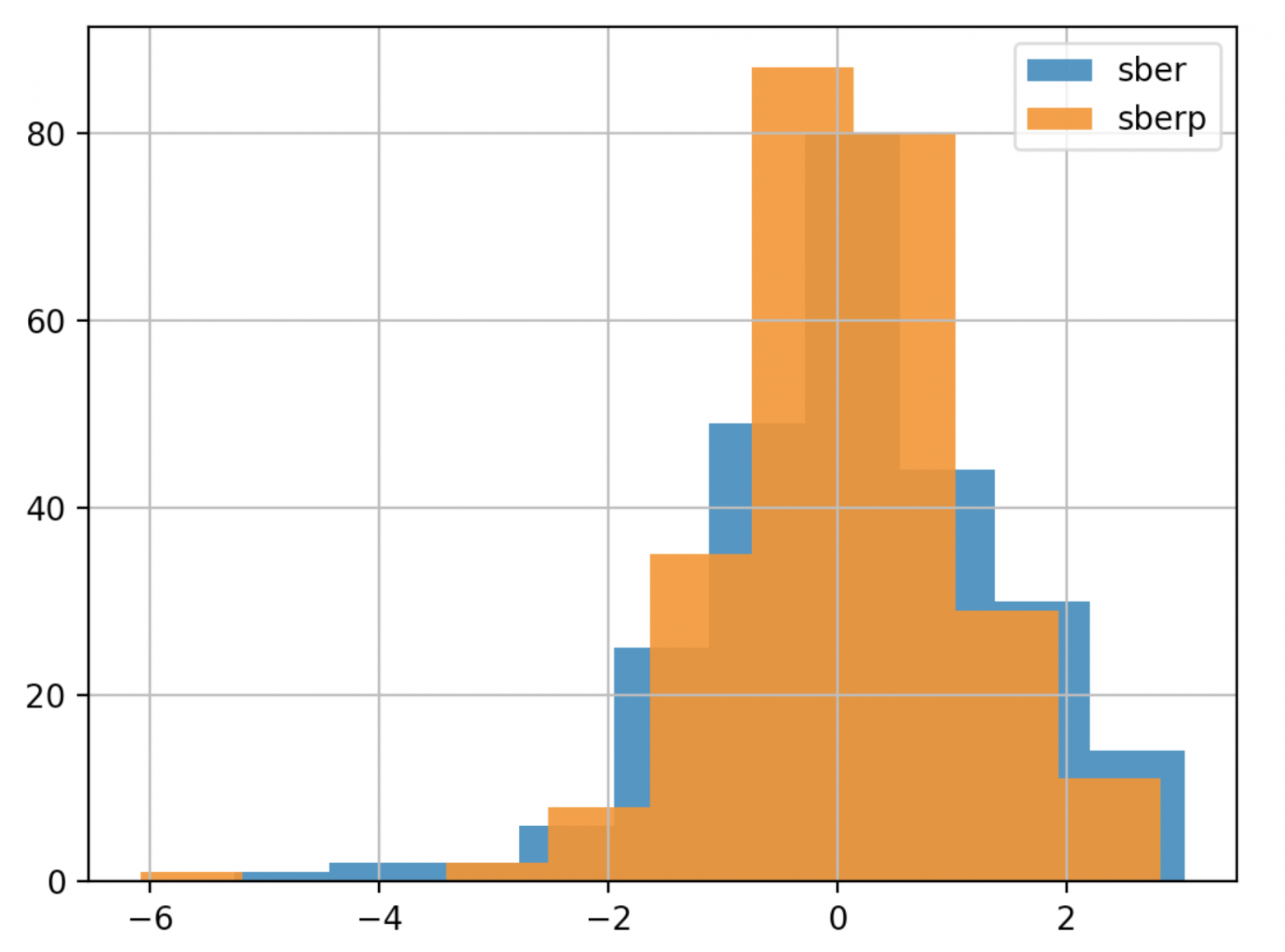

Для лучшего понимания Отобразим волатильность на другом графике — гистограмме

Чтобы сделать вывод быстрее, можно упростить график (сделаем график менее подробным и менее прозрачным):

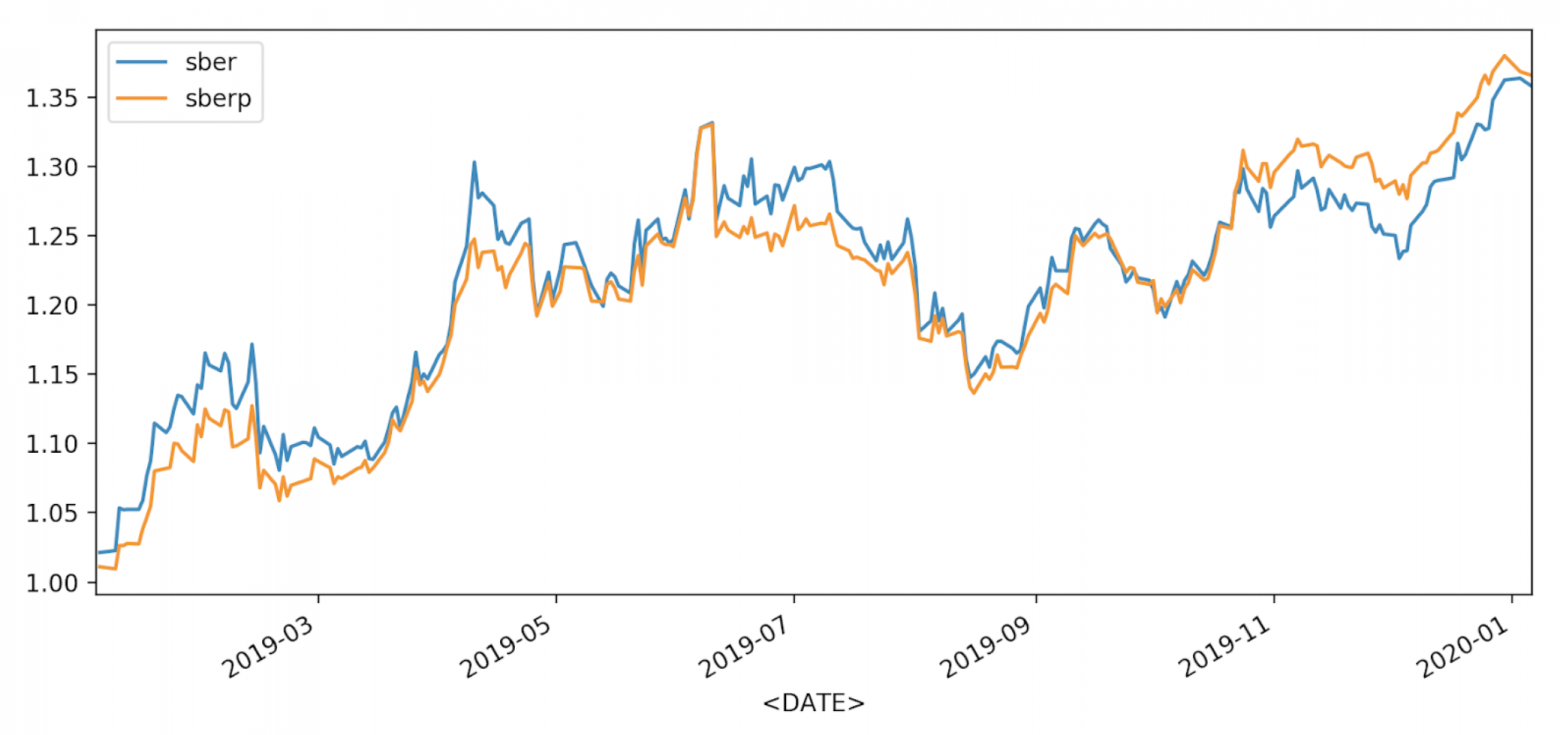

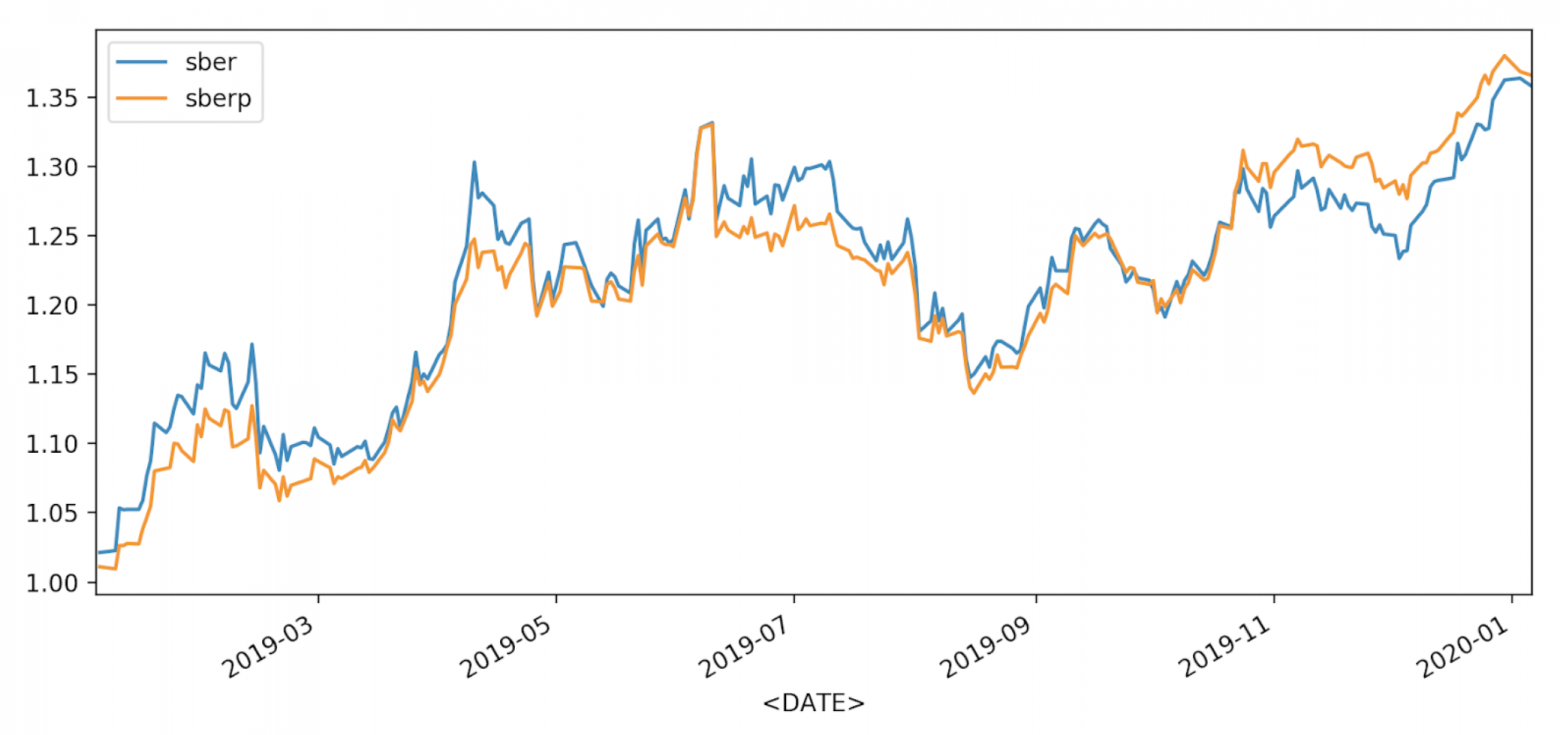

Теперь выведем изменение стоимости акций в процентах.

Для этого введем столбец с накопленным доходом.

На графиках мы можем увидеть временные промежутки, когда одна из акций недооценена или переоценена относительно другой. В текущих обстоятельствах (при прочих равных, прошу заметить) нам это поможет выбрать акцию для усреднения при падении капитализации Сбербанка.

В данном примере мы будем скачивать котировки с сайта Финама. Ссылка для скачивания обычного Сбербанка.

Для операций со столбцами буду использовать pandas, для визуализации matplotlib.

Импортируем:

import pandas as pd

import matplotlib.pyplot as plt

Чтобы таблицы не сокращались, необходимо убрать ограничения:

pd.set_option('display.max_columns', None)

pd.set_option('display.expand_frame_repr', False)

pd.set_option('max_colwidth', 80)

pd.set_option('max_rows', 6000)

Читаем данные по акции

df = pd.read_csv("SBER_190101_200105.csv",sep=';', header=0, index_col='<DATE>', parse_dates=True)

(указываем разделитель, где находятся название столбцов, какой столбец будет индексом, включаем парсинг дат).

Также укажем сортировку:

df = df.sort_values(by='<DATE>')

Отобразим наши данные:

print(df)

Добавляем столбец с изменением цены

df['returns']=(df['<CLOSE>']/df['<CLOSE>'].shift(1))-1

Так можно выводить именно процент:

df['returns_pers']=((df['<CLOSE>']/df['<CLOSE>'].shift(1))-1)*100

Добавляем вторую акцию

Делаем это точно таким же образом

df2 = pd.read_csv("SBERP_190101_200105.csv",sep=';', header=0, index_col='<DATE>', parse_dates=True)

df = df.sort_values(by='<DATE>')

df2['returns_pers']=((df2['<CLOSE>']/df2['<CLOSE>'].shift(1))-1)*100

df2['returns']=(df2['<CLOSE>']/df2['<CLOSE>'].shift(1))-1

print(df2)

Визуализируем котировки наших акций

df['<CLOSE>'].plot(label='sber')

df2['<CLOSE>'].plot(label='sberp')

plt.legend()

plt.show()

Теперь отобразим котировки с их средними (MA 50):

df['<CLOSE>'].plot(label='sber')

df2['<CLOSE>'].plot(label='sberp')

df['ma50'] = df['<OPEN>'].rolling(50).mean().plot(label='ma50')

df2['ma50'] = df2['<OPEN>'].rolling(50).mean().plot(label='ma50')

plt.legend()

plt.show()

Можно отобразить и другие средние

df['<CLOSE>'].plot(label='sber')

df2['<CLOSE>'].plot(label='sberp')

df['ma100'] = df['<OPEN>'].rolling(100).mean().plot(label='ma100')

df2['ma100'] = df2['<OPEN>'].rolling(100).mean().plot(label='ma100')

plt.legend()

plt.show()

Теперь выведем оборот по акциям:

Добавим также название оси У

и размер холста

df['total_trade'] = df['<OPEN>']*df['<VOL>']

df2['total_trade'] = df2['<OPEN>']*df2['<VOL>']

df['total_trade'].plot(label='sber',figsize=(16,8))

df2['total_trade'].plot(label='sberp',figsize=(16,8))

plt.legend()

plt.ylabel('Total Traded')

plt.show()

Анализ корреляций

Теперь подробнее посмотрим на корреляцию. в этом нам поможет матричный график

Создадим новую таблицу с колонками по обеим акциям и зададим им названия

all_sber = pd.concat([df['<OPEN>'],df2['<OPEN>']],axis=1)

all_sber.columns = ['sber_open','sberp_open']

print(all_sber)

Теперь импортируем нужный график

from pandas.plotting import scatter_matrix

И выведем его:

scatter_matrix(all_sber,figsize=(8,8),alpha=0.2,hist_kwds={'bins':100});

plt.show()

Следует уточнить, что нам нужно добавить прозрачность (alpha=0,2), чтобы видеть наложение точек

Если точки “идут” по диагонали, наблюдается корреляция.

Оценка волатильности бумаг

df['returns_pers'].plot(label='sber')

df2['returns_pers'].plot(label='sberp')

plt.legend()

plt.show()

Для лучшего понимания Отобразим волатильность на другом графике — гистограмме

df['returns_pers'].hist(bins=100,label='sber',alpha=0.5)

df2['returns_pers'].hist(bins=100,label='sberp',alpha=0.5)

plt.legend()

plt.show()

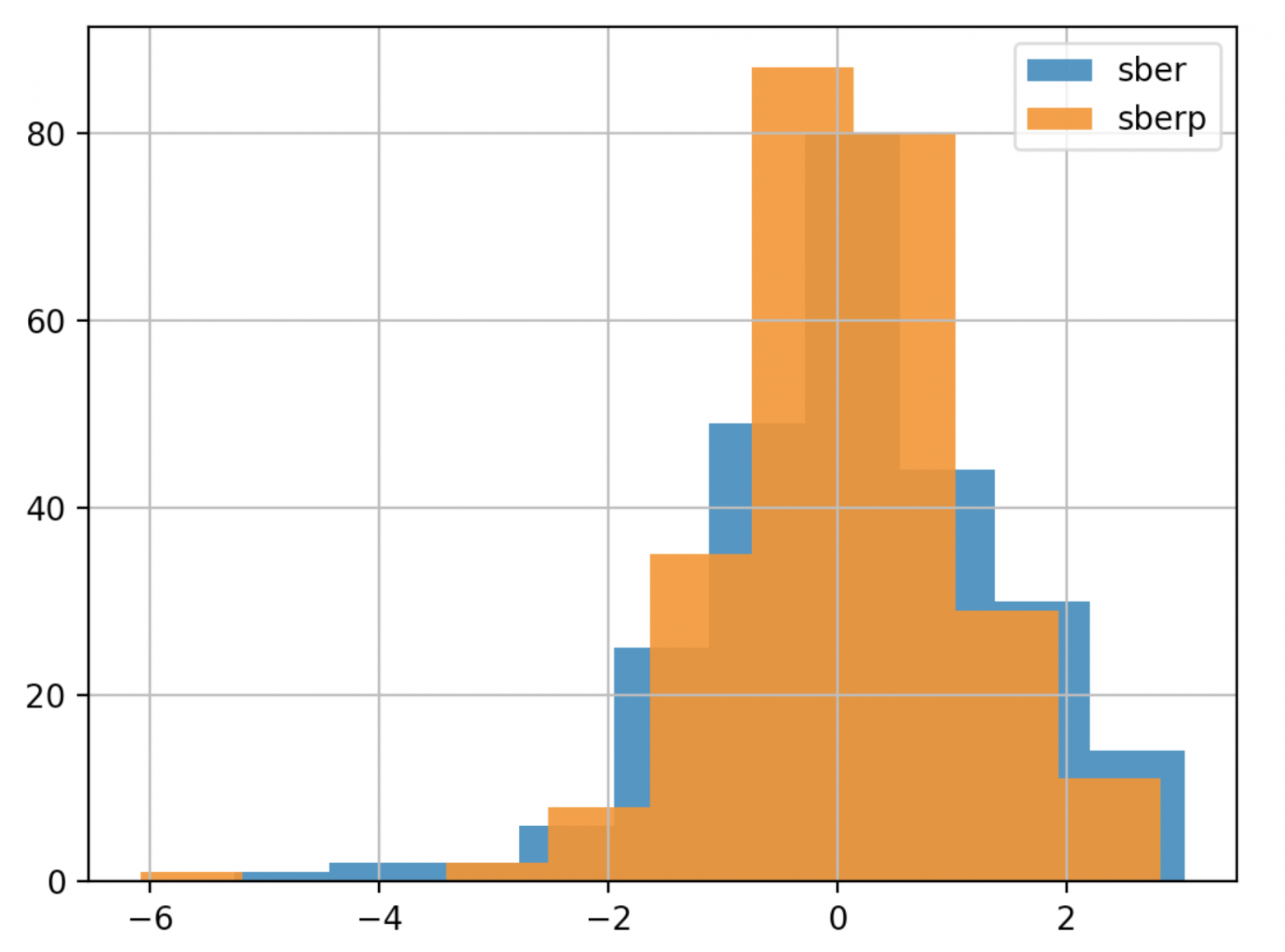

Чтобы сделать вывод быстрее, можно упростить график (сделаем график менее подробным и менее прозрачным):

df['returns_pers'].hist(bins=10,label='sber',alpha=0.9)

df2['returns_pers'].hist(bins=10,label='sberp',alpha=0.9)

plt.legend()

plt.show()

Анализ накопленного дохода

Теперь выведем изменение стоимости акций в процентах.

Для этого введем столбец с накопленным доходом.

df['Cumulative Return'] = (1+ df['returns']).cumprod()

df2['Cumulative Return'] = (1+ df2['returns']).cumprod()

print(df)

print(df2)

df['Cumulative Return'].plot(label='sber')

df2['Cumulative Return'].plot(label='sberp')

plt.legend()

plt.show()

На графиках мы можем увидеть временные промежутки, когда одна из акций недооценена или переоценена относительно другой. В текущих обстоятельствах (при прочих равных, прошу заметить) нам это поможет выбрать акцию для усреднения при падении капитализации Сбербанка.