Я давно пытаюсь осмыслить вопрос работы венчурного рынка, рынка акций:

почему стоимость акций растет?

почему инвесторы продолжают вкладывать деньги в компании, которые не приносят прибыли (с мультипликаторами 20+)?

почему люди вообще верят в эти компании?

Получается так, что всё это некий займ у будущего – впоследствии купят еще дороже (даже если компания все также не приносит прибыль). Кажется, что это и есть самый настоящий пузырь, на рынке VC в особенности.

Если вдуматься, то VC - это та институция, которая позволяет прорывным технологиям и бизнес моделям получить инвестиции на развитие и поддержку, улучшить жизнь людей (иначе зачем слайд «проблемы» каждой презентации инвесторам + то, что такие компании могут дать ROI от 10 до 50Х это приятный бонус для инвесторов).

Однако, по статистике, большинство IT проектов в VC сейчас – это B2B SaaS модель, которая зарекомендовала себя на примере гигантов и сейчас активно создаются компании like Uber, like AirBnB, различные маркетплейсы (например, Ozon). В случае с такими компаниями фондам нужно просто смотреть на модель и понимать: сколько вы готовы сжечь денег, чтобы ваша портфельная компания долго существовала и привлекала новых пользователей. Так как KPI портфельных компаний это: new paid users, retention, оценка компании – все эти метрики можно бесконечно улучшать, просто направив большой денежный поток на маркетинг и ФОТ топовых сотрудников.

К каким тенденциям может это привести:

VC одумаются и уйдут в сегмент DeepTech с полным осмыслением проекта, в который они инвестируют: реально ли он нужен, достойна ли эта инновация и конечный продукт жизни, или это просто хайп ничем не подкрепленный (например, Theranos).

В этом случае IT проекты просто будут финансироваться другими институциями: банки, инвестиционные фонды, пенсионные фонды – те, у кого просто много денег. Интересно заметить, что процесс VC, особенно скоринг и DueDill может получить большую автоматизацию: смотреть нужно только на цифры модели и на размер объема средств, который фонд готов потратить, то есть по сути оценивать стандартные IRR, рынок проектов по типу SaaS и маркетплейсов перестанет быть венчурным.

Модель развития фондов Rolling fund - это когда чеки небольшие, деньги от инвестора берутся по факту, а опытное управление и реальная аналитика позволяют вкладывать в проекты реально востребованные. Идеально было бы сделать Rolling fund for Venture Building, когда по сути инвесторы по подписке инвестируют в создание новых проектов с 0.

VC будут продолжать делать синдикаты с огромными оценками даже на ранних стадиях в надежде, что такой задел покажет будущим инвесторам, что и им также необходимо будет инвестировать в эту компанию. Вечный вопрос: кто тот последний инвестор, и нужна ли / жива ли будет такая портфельная компания с огромным мультипликатором, раундом?

То есть ситуация выглядит примерно так: фонды борются, чтобы попасть в синдицированные сделки с более крутыми фондами, чтобы потратить огромное количество денег в раннем раунде, чтобы дать команде деньги для печки, и она с таким ресурсом чисто за счет маркетинга смогла бы отвоевать долю на рынке, новых клиентов. Теряется тот самый sense венчура, когда он может дать деньги команде, потому что поверил в нее, потому что продукт был сделан для реальных потребителей и несет реальную ценность: решает боль, а не “nice to have”.

Если рассмотреть ситуацию для уже публичных компаний, то можно воспользоваться такой статистикой.

Можно смотреть на столбцы EBITDA (как много неприбыльных компаний) и соответствующий столбец оценки (можно Q2 по 2021). Кроме того, если посмотреть на средние мультипликаторы в группе, то для маркетплейсов это в среднем 10Х, но отдельные компании и правда имеют огромные мультипликаторы (25, 30, 48Х).

Из данной таблицы также можно обнаружить, что, например, такая известная и быстрорастущая компания как Groupon в настоящий момент убыточна, точно также как и OpenDoor – огромный по масштабу сервис. Еще интересен показатель DraftKings, которая при мультипликаторе 22х сжигает большое количество денег (маржа -115%). Далее «классические и непобедимые» Uber и Lyft (9x против маржи по EBITDA -40% и -80% соответственно). Очень интересна ситуация с опытным игроком на рынке ecom в России - это Ozon: GMV Ozon растет в 3 раза быстрее рынка, при этом вся валовая прибыль съедается расходами на логистику.

От такой модели завышенных оценок и большого количества burn rate страдают и конечные потребители услуг таких стартапов, а также их контрагенты. Ведь, чтобы привлечь пользователей, компаниям часто приходится продавать им услуги ниже рынка, иногда ниже себестоимости, порой уходя в глубокий минус: UBER с дешевыми ценами, после того как масштабировался, стал практически регулятором в цене за перевозки (что вышло не в пользу частных водителей и таксопарков, и даже не всегда в пользу пассажиров – без UBER цена на поездку могла быть ниже сама по себе).

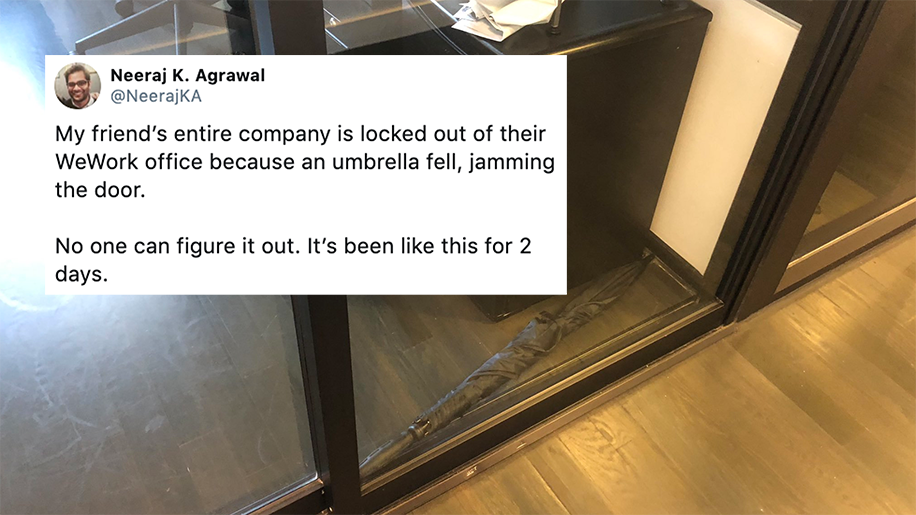

Другим примером проекта, который до сих пор не в лучшем положении – это DoorDash , который в начале субсидировал до 30% стоимости продуктов поставщикам и доставлял их клиентам по цене, ниже чем у поставщика. В настоящее время многие сервисы по доставке еды и продуктов в США начинают поднимать стоимость своих услуг и до сих пор верят, что сетевой эффект сработает. Подмечу, что жесткий демпинг цен может разорить компании, которые честно старались делать бизнес: NextSpace хорошо чувствовала себя на рынке, до того как пришел WeWork - начал занижать цену, обанкротил NextSpace, а затем и сам загнулся.

Здесь можно подробнее обозначить, что ранее VC помогали в масштабировании и росте стартапам, а сейчас все чаще вливают деньги для того, чтобы когда-нибудь сошлась unit-экономика: то есть компании очень долго продают что-то в убыток для себя ниже себестоимости, наращивают долю на рынке, а затем верят, что при большой выручке и дополнительных инвестициях они могут так изменить технологические процессы, чтобы экономика сходилась.

Из отчета PitchBook можно сделать вывод о том, что количество раундов (более 100млн$) выросло за 10 лет в 12 раз, а общее число сделок выросло в 2 раза. То есть получается, что тенденция заливать Венчур капиталом, действительно, наблюдается. И скорее всего, отсюда нельзя сделать вывод, что инвесторы не рады этому, ведь, чем выше оценки в начале, тем они еще выше в конце (то есть все хотят тратить больше денег с верой в то, что в будущем кто-то также будет верить в такую модель и поучаствует в раунде по более высокой оценке).

Сравнивая «компании с заделом на будущее» и реальные прибыльные уже сейчас компании, можно привести классический пример компании TESLA, мультипликатор которой по EBITDA равен 134Х, учитывая факт, что капитализация Тесла больше чем суммарная капитализация таких концернов, как Ford, Volkswagen, BMW, Nissan, а суммарная выручка этих компаний превышает выручку Тесла раз в 40. Volkswagen продал более 5 миллионов автомобилей в 2020 году, а Тесла около 500 тысяч – эти цифры могут говорить сами за себя.

Еще на сегодняшний день можно в явном виде обнаружить, насколько спекулятивна цена на акции компании, когда такие сообщества как Reddit могут путем использования мнений разгонять оценки и стоимость акций любых компаний в 5-8 раз (Gamestop или повышение стоимости акций компании в процедуре банкротства Hertz).

В защиту проектов, фондов и ситуации на венчурном рынке, хочется заметить, что такие высокие оценки и большой размер ранних раундов могут быть оправданы множеством гипотез, которые необходимо тестировать и на что нужен капитал. В подтверждение этих слов можно привести кейс китайской EdTech-компанией GSX Techedu, поднявшей 50 млн$, которая впоследствии поняла, что нужно делать пивот, и компания по первоначальной идее не отвечает правильности бизнес модели (интересный факт, что инвесторы вложились в компанию, в которой в итоге сами фаундеры отказались от первоначальной идеи).

Еще один конкретный кейс стартапа, в подтверждение слов о пузыре на Венчурном рынке, - это компания GinkGo, которая создает бактерии под заказ. Их инвестиции - это около 800 млн $, и оценка при выходе на биржу через SPAC около 23 млрд $, а затем вышел отчет известной компании, в котором говорится о сути бизнеса GinkGo: за счет огромных оценок и инвестиций у компании достаточно ресурсов, чтобы создавать фейковые фирмы и самой у себя принимать заказы на изготовление бактерии, таким образом увеличивая базу клиентов.

Приближаемся к кульминации того, как же сейчас можно заработать на VC без реального проекта. Здесь можно было бы разобрать кейс компании Nikola, которая без выручки и без продукта уже имеет оценку 4 млрд $, но лучше представить абстрактный проект:

Пусть мы соберем команду из выпускников лиги плюща в возрасте 27-32 года из троих человек: один из которых победитель олимпиад по программированию, крутой специалист в ML и DS, другой 8 лет проработал в стратегическом консалтинге, третий имеет 2 неудачные попытки создания стартапов. Для полноты картины нам нужен 1 дружественный инвестор с желанием проинвестировать 3-4 млн $ (мы ему обещаем ROI = 4Х в течение года). Теперь продукт – пусть это будет B2B Saas, платформа которая определяет некий индекс поведения лидов на сайте и чем выше этот индекс, тем больше конверсия. Продавать мы такой Saas будем по подписке всем, у кого канал привлечения digital, ориентируясь на наш индекс, и рекомендации компании смогут увеличивать конверсии. Далее эта группа товарищей обращается к консультантам, которые в кремниевой долине за 10-15к $ разработают им полностью pitchdek и научат правильно отвечать на вопросы инвесторов и фондов, еще 30к $ уйдет на Investment memo и сбор необходимой статистики по рынкам, типам монетизации, сходимости экономики. Дальше проводим первый раунд с дружественным инвестором и на 50% инвестиций создаем фейковые сайты в большом количестве, которые платят нам же подписку. На остальные 50% генерим MVP и органических пользователей.

А что в итоге? – Продукт индекса из-за большого количества метрик маловероятно реализуется, но есть ощущение, что он может получать большое количество огромных оценок, расти количественно, затратив деньги на маркетинг просто потому что основатели – крутые ребята, потому что продукт на хайпе больших данных, потому что какой-то первый инвестор уже проинвестировал 3 млн в pre-seed. Такая же история была с Theranos, которую я уже упоминал. Но на самом деле получить первые деньги от инвестора - это как вложить кучу денег в маркетинг (привлечение пользователей), а есть также масштабирование бизнеса и привлечение новых раундов инвестирования на масштабирование, но чтобы перейти от шага исследования внешних данных к развитию продукта на основе продуктовых данных необходимо развивать Data Driven подход - в своем канале (Data New Gold) я как раз буду затрагивать вопросы стартапов и применения аналитики в развитии продуктов в бизнесе. Буду рад, если вся моя история - вымысел, но пока оценки и будущее компаний с высоким рейтингом свидетельствует о том, что прописанный мной выше кейс вполне возможен.