Так получилось что за последние 16 лет география моей жизни выглядела так: Латвия -> Кипр -> Великобритания -> Китай -> Великобритания -> Америка -> Великобритания -> Норвегия -> Россия -> Ангола -> Египет -> Сенегал -> Португалия!

Я не считаю себя "цифровым кочевником", но кажется я где-то там, не далеко от них! Не знаю, что меня ждет в следующие 16 лет, но не удивлюсь если мы успеем пожить еще в десятке разных стран.

Вопрос: имеет ли это какое-то влияние на мой финансовый план? Есть ли портфель, который оптимален именно для "кочевника"?

Сегодня мы детально посмотрим на то, каким, на мой взгляд, будет оптимальный для "кочевника" портфель и я постараюсь обосновать такой подход. Естественно, всё это основано на исторических данных и поэтому является скорее ориентиром. Все графики из вот этого исследования.

Какие у нас есть альтернативы?

Какие вообще есть варианты? Я рассмотрю несколько основных подходов к формированию такого пассивного портфеля:

"Домашний" портфель + индексация изъятий на местную инфляцию

Глобальный портфель + индексация изъятий на местную инфляцию

Портфель с уклоном в "домашний рынок" + индексация изъятий на местную инфляцию

Альтернативный подход!

Домашний портфель

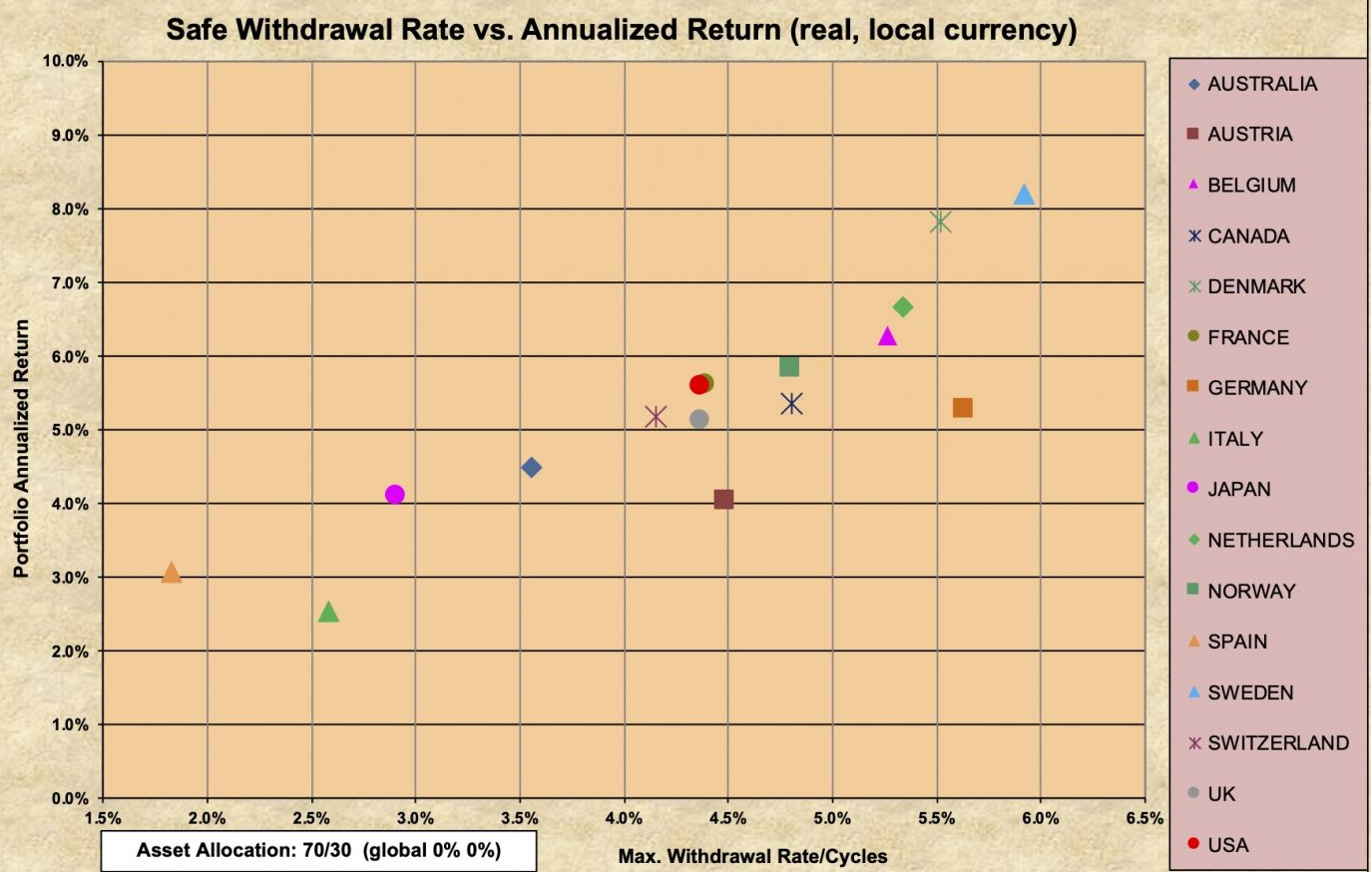

С "домашним" портфелем всё достаточно просто. Представьте себе человека, который говорит себе "я живу в России, соответственно буду пользоваться российскими инструментами и инвестировать в российские ценные бумаги". Если посмотреть на последние 50 лет истории то "портфельный национализм" давал вот такие результаты:

Что сразу бросается в глаза? Ну, во-первых, нет никакого "правила 4%" - мы видим целый ряд стран где безопасная ставка изъятия значительно ниже пресловутых 4%. Во-вторых, и это наверное еще более проблемно, мы видим очень значительную вариацию результатов, как нам понять заранее окажемся мы в сценарии "Испания" с безопасной ставкой изъятия 1.75% или в сценарии "Швеция" со ставкой около 6%?

Самое главное - как эту информацию применять нашему "кочевнику", который сегодня в Португалии, завтра в Малайзии, а еще через несколько лет в Аргентине? Что же ему, после каждого переезда полностью переформатировать портфель под новый "домашний рынок"? После переезда из Лиссабона в Куала-Лумпур продаём европейские акции и покупаем малазийские? Может еще и налоги за это платить каждый раз?

На мой взгляд это прямой путь к скорейшему исчерпанию капитала - мы ищем простой подход, который не будет требовать каких-то значительных решений и изменений в портфеле каждые несколько лет.

Вывод: этот подход не оптимален для "кочевника".

Глобальный портфель

Этот подход популярен среди пассивных инвесторов. Мы инвестируем в глобальные акции и облигации и индексируем наши изъятия на "домашнюю" инфляцию. В отличии от варианта выш�� такой подход предоставляет значительно больше диверсификации.

При таком международном подходе мы видим, что диапазон безопасной ставки изъятий значительно сузился, теперь это от 2.8% до 5% годовых. Это безусловно положительно.

Тем не менее остаётся та же самая "проблема кочевника": хорошо, после переезда из Куала-Лумпура в Буэнос-Айрес мне, к счастью, не надо будет продавать весь портфель, но мне нужно по прежнему изменять индексацию своих изъятий в зависимости от страны проживания. В Малайзии мы индексировали на местные 2.5% инфляции, а в Аргентине вдруг нужно начинать индексировать на 30% инфляции - как это повлияет на безопасную ставку изъятия, не исчерпаю ли я свой портфель раньше времени из-за не консистентного подхода к индексации изъятий?

По-прежнему остаётся проблема трудности протестировать такой подход на исторических данных. Даже если бы я знал заранее все страны, в которых буду жить следующие 10 лет... что конечно решительно невозможно! :) ...всё равно для большинства из них не будет достаточно исторических данных для того, чтобы делать какие-либо выводы.

Портфель с уклоном в "домашний рынок"

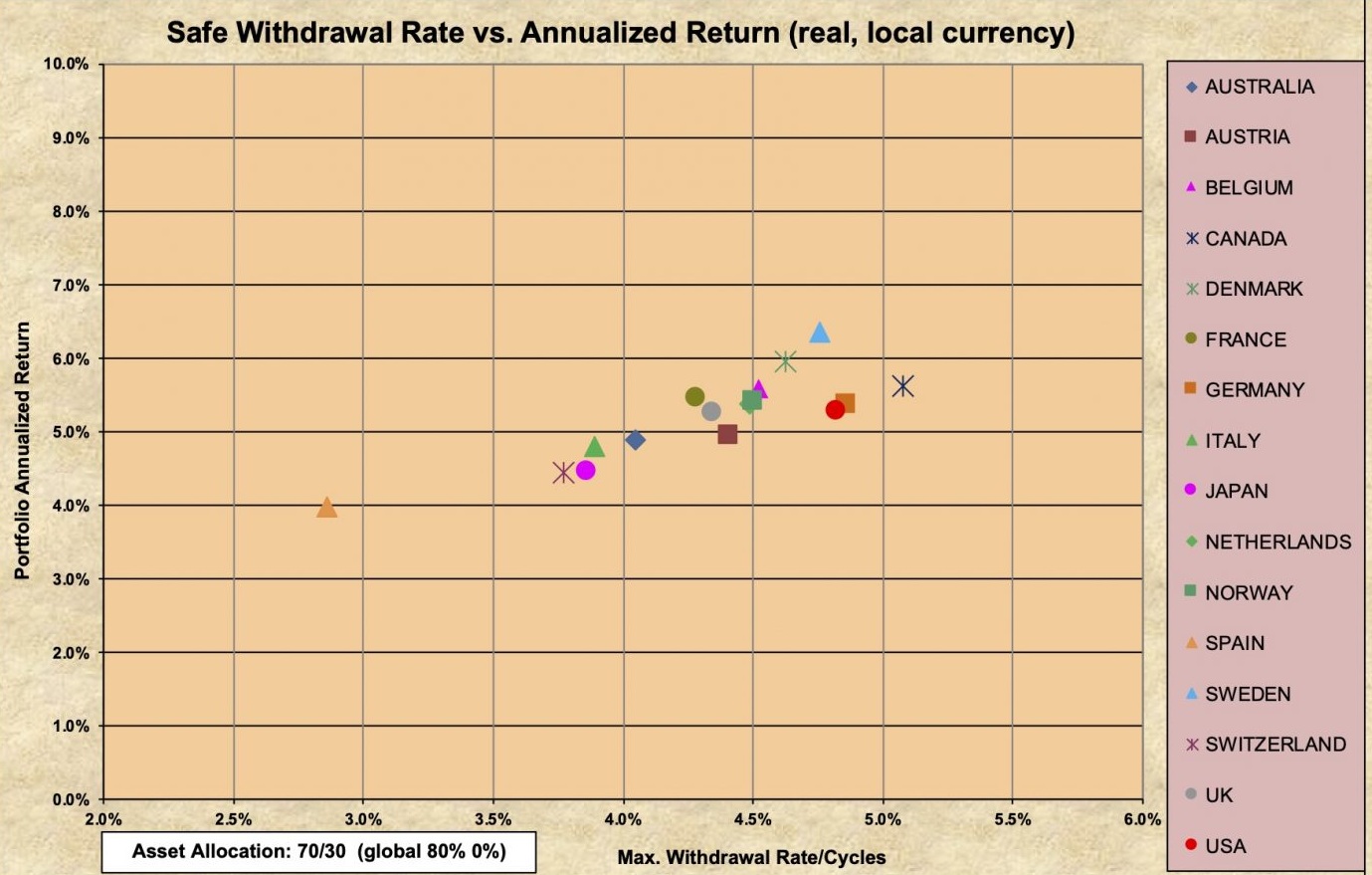

Третий вариант, тоже очень популярный среди пассивных инвесторов. Тут наш портфель имеет глобальную диверсификацию, но с "перевесом" в сторону домашнего рынка - в частности мы инвестируем в облигации в домашней валюте и "перевешиваем" домашний рынок акций примерно на +20% к его весу в мировом рынке ценных бумаг (там чуть более сложная формула).

Как мы видим из графика выше такой подход с перевесом в местный рынок имеет некоторое преимущество перед двумя предыдущими подходами: за исключением Испании все остальные страны находятся в узком коридоре безопасной ставки изъятия от 3.75% до 5%.

Появляется некоторая предсказуемость результата и даже намек на безопасную ставку изъятия около 4% вне зависимости от страны проживания! Ни много ни мало 11 из 15 стран, следуя этому методу, показали безопасную ставку изъятия даже выше чем заветные 4%.

Тем не менее "проблема кочевника" по прежнему с нами... ну не менять же опять портфель каждые несколько лет после переезда?!

Альтернативный подход

На основе всего что мы обсудили выше я выбрал для себя такой подход: выбрать одну страну, которая будет моим "виртуальным домашним рынком", к которому я достаточно плотно себя привяжу. Я буду следовать третьему сценарию и создам портфель с облигациями в валюте этого "виртуального домашнего рынка" и перевесом в акции этого рынка. Это позволит одновременно оптимизировать безопасную ставку изъятия и иметь возможность не менять портфель или стратегию изъятий каждые несколько лет после еще одного переезда.

Какую страну выбрать для того чтобы себя к ней привязать?

Я для себя выбрал решение сделать такой страной США и считать американский рынок своим "виртуальным домашним рынком". У меня нет никакой веры в какие-либо преимущества американского рынка перед остальными, просто если выбирать одну страну к экономике и валюте, которой ты привяжешь свой портфель на многие годы жизни в разных странах, то на мой взгляд лучше привязать себя к одной из стран с крупной экономикой, развитым рынком и стабильной валютой. На мой взгляд это "наименее худшая" из доступных альтернатив.

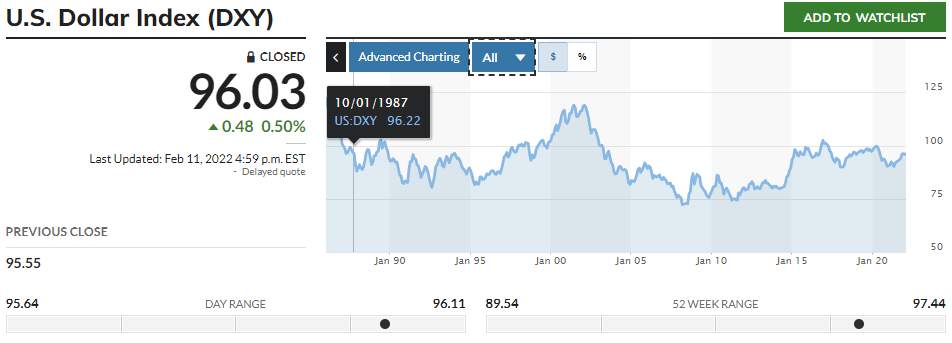

Aмериканский доллар в целом достаточно стабильная валюта: сегодня Индекс доллара находится буквально на той же отметке что и 35 лет назад когда я только родился. Этот показатель отслеживает изменение стоимости доллара по-отношению к другим крупнейшим мировым валютам.

В чём я вижу сильные и слабые стороны такого подхода для себя как "кочевника":

Сильные стороны

оптимизация безопасной ставки изъятий: исторически такой подход давал безопасную ставку от 3.75% до 5% для большинства стран;

возможность "настроить и забыть" свой инвестиционный портфель: мне не нужно делать какие-либо изменения в своей стратегии в случае переезда в Куала-Лумпур или Аргентину, я просто продолжаю следовать той же стратегии - индексирую изъятия на инфляцию в Америке; меньше решений - меньше возможностей совершить ошибку!

стабильность валюты изъятий по отношению к другим крупнейшим мировым валютам, за всю мою жизнь стоимость доллара по отношению к корзине основных валют практически не изменилась;

Слабые стороны

инфляция страны проживания может значительно превысить инфляцию в Америке, что при неизменности курса валют будет постепенно сокращать мою реальную покупательную способность;

изменение курса в невыгодную мне сторону может также значительно повлиять на мою покупательную способность;

Это реальные риски такой стратегии, которыми я собираюсь управлять достаточно радикальным образом: если я живу в Аргентине и чувствую что в последние годы моя покупательная способность снижается из-за высокой инфляции и сильного аргентинского песо (это конечно звучит как оксюморон, но кто его знает!), то я просто перееду в другую страну где моя покупательная способность будет на прежнем уровне или даже выше.

Я понимаю, что это не идеальное решение, но на мой взгляд у "проблемы кочевника" идеального решения нет. Есть только наиболее оптимальное решение из тех, что доступны. На мой взгляд в долгосрочном плане будет н��дёжнее не менять всё время портфель или стратегию изъятия, рискуя таким образом долговечностью капитала, а менять место жительства в случае такой необходимости. В конце концов я всё равно кочевник и регулярный переезд в новую страну это не баг, а фича! :)

Пожалуйста, напишите в комментариях какое решение "проблемы кочевника" вы выбрали бы для себя? Как составить портфель если не знаешь где будешь жить следующие 10-20 лет?

Если вам была интересна эта статья, то возможно вам будет интересен мой телеграм канал о финансовой независимости и жизни в разных странах, а также мой Твитер.