Я решил написать эту статью для сотрудников нашей компании, так как понял, что они очень образованные и умные люди, но не перестают беспокоиться о пенсионной реформе

эффективно обращаться с финансами их никто не научил. Как руководитель, заботящийся не только о своем благосостоянии, но и о благосостоянии своих коллег, я постарался взять на себя роль финансового наставника. А мои наставления о том, как стать финансово-эффективным вы можете прочесть под катом.

Став почти 6 лет назад предпринимателем, первое, что стало понятно: деньги наше все. И я не про измерение счастья или власти в деньгах. Я про исключительно прагматичные факты: чтобы жить в нашем обществе, нужны деньги. Деньги — это кровь современной экономики. Осознав это, я также понял, что для того, чтобы быть счастливым человеком в нашем капиталистическом мире, нужно научиться эффективно управлять деньгами. Поэтому я начал активно обучаться финансовой грамотности: как личной, так и предпринимательской.

В этой статье я постараюсь в концентрированном виде дать теоретическую базу, свой личный опыт и практические советы, которые позволят всем желающим повысить личную финансовую эффективность).

Сейчас почти все мы находимся в том возрасте, когда мы начали зарабатывать, график наших доходов пересек линию расходов, мы учимся зарабатывать больше, чем тратим, и таким образом у нас начинает появляться избыток денег (ну а если это пока не так, то надеюсь, что эта статья позволит к этому приблизиться). Но так было и будет не всегда. Когда мы были маленькими, мы тоже тратили деньги. Но не свои =) Наши родители обеспечивали нас едой, жильем, одеждой, игрушками, техникой, карманными расходами и т.п. Когда мы станем старыми и утратим возможность зарабатывать деньги, расходы у нас все равно останутся. Нам также нужно будет где-то жить, кушать, одеваться. И для того, чтобы не надеяться на государство, постоянно меняющее пенсионные правила и абстрактных детей и внуков, мы должны сейчас, в период своей зрелости, научиться зарабатывать так, чтобы комфортно жить здесь и сейчас и при этом обеспечить свою старость.

Что для этого нужно?

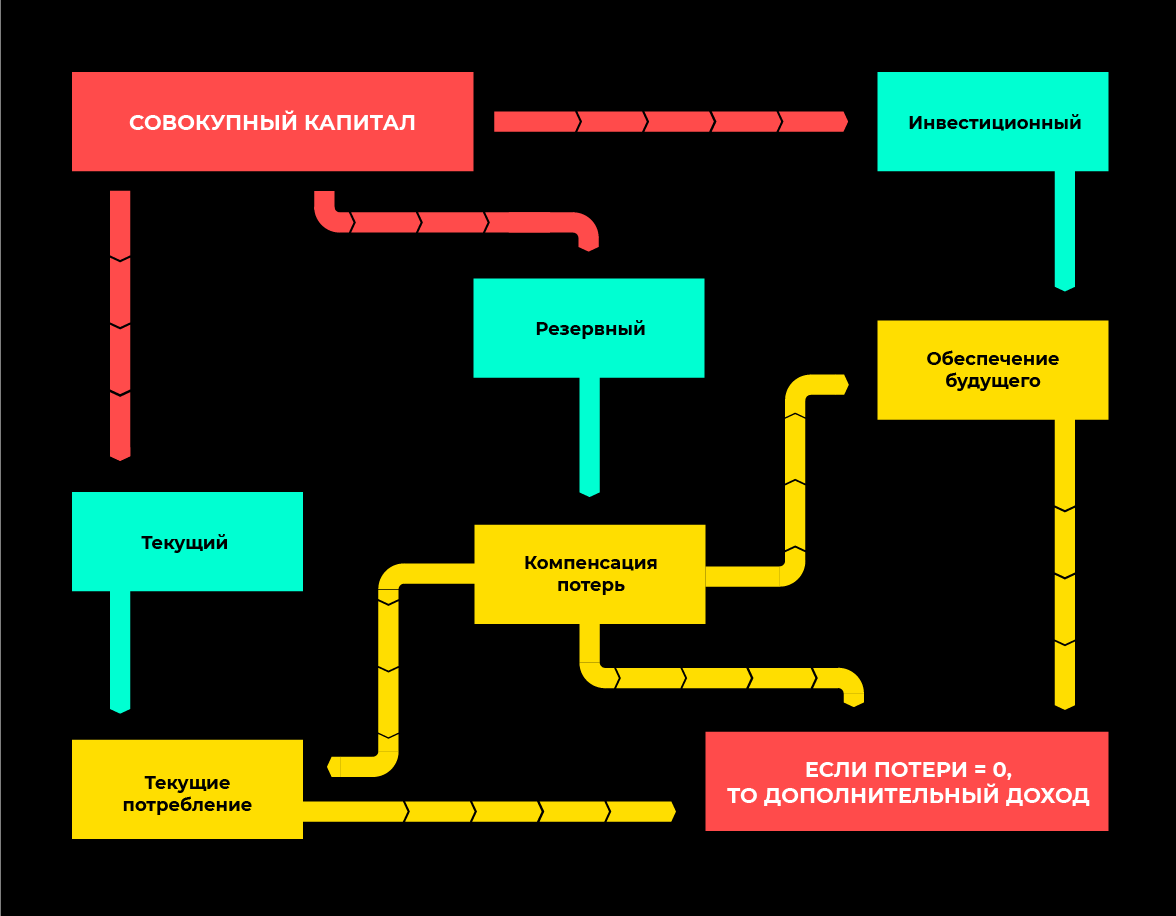

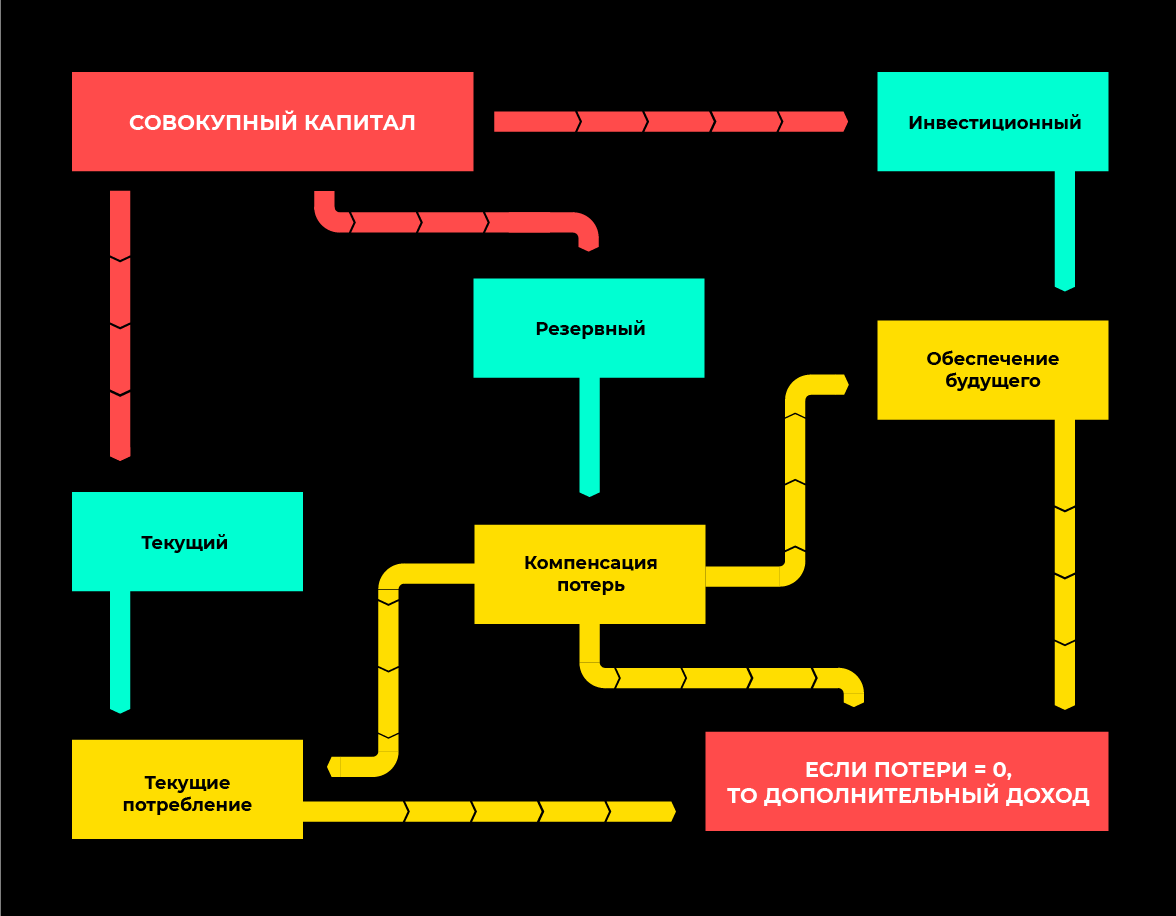

И еще немного теории) Совокупный капитал человека делится на 3 составляющие:

Текущий капитал — это то, что мы зарабатываем сейчас и из чего тратим на наши текущие потребности. Задача текущего капитала — обеспечить наши текущие потребности (жилье, еду и другие постоянные и переменные расходы).

Резервный капитал — это накопленные и отложенные деньги или иные активы, задача которых — обеспечить наши текущие потребности на случай, если доходов по той или иной причине не будет. Например, если вы заболели или потеряли работу, то постоянного дохода у вас не будет. На эти случаи и нужен резервный капитал, который позволит вам не попасть в финансовую яму и жить примерно на прежнем уровне.

Инвестиционный капитал — это как раз избыток, который нам и нужно копить. Он может состоять из наличных денег, депозитов, материальных и нематериальных активов.

Подробнее о каждом из видов капитала далее.

Финансовый учет — это скучная, монотонная, кропотливая, но необходимая работа. Ее основная задача очень проста — мы должны понимать откуда/сколько денег к нам приходит, куда/сколько уходят. И уже дальше, поняв, куда и сколько мы тратим, мы должны научиться оптимизировать расходы. Но обо всем по порядку.

Финансовые учет представляет собой систематизированное фиксирование всех транзакций.

Удобнее и проще всего вести финансовый учет в мобильном приложении. Таких сейчас очень много. Я, например, пользуюсь бесплатным приложением для iOS — Деньги ОК. Бесплатного функционала вполне хватает для эффективного финансового учета, аналитики и даже бюджетирования. Там есть и платный функционал, но я не понимаю вообще, зачем он нужен)) Есть куча других аналогов бесплатных и платных. Вводите в AppStore или Google Play “личные финансы” или “учет расходов” и выбирайте продукт, соответствующий вашему пользовательскому опыту.

Можно вести и в таблицах (например, Google Sheets) — я так делал первый год. Но когда понял, что можно делать тоже самое удобнее, быстрее и нагляднее в приложении, сразу же поставил себе “Деньги ОК”.

Систематизируйте статьи расходов и доходов так, как вам удобно. Сами статьи можно будет в любой момент добавить, когда вы столкнетесь с тем, что вы потратили на что-то деньги, нужно их куда-то внести, а соответствующей статьи нет. У меня есть 2 статьи “Иное” и “Забытое”. В первую я записываю какие-то очень редкие расходы, отдельную статью для которых делать нецелесообразно. А в “Забытое” то, что я не смог вспомнить на что потратил (да-да, такое бывает и это нормально. Глав��ое, чтобы процент таких расходов не превышал нескольких процентов от всех расходов).

Если вдруг вы прямо сейчас скачиваете приложение и настраиваете его, вот вам список возможных доходов/расходов с разбивкой по категориям и подкатегориям.

* если даете деньги в долг под проценты

** если делаете какие-то проекты (не бизнес, а именно проекты), которые разово приносят деньги.

Для того, чтобы финансовый учет стал полезным и можно было начать строить финансовые планы, нужно вести его ежедневно на протяжении хотя бы полугода. Я веду учет уже больше 4 лет и у меня уже сформировалась привычка.

Несколько лайфхаков, которые позволят вести финансовый учет эффективнее:

Как я писал выше, для того, чтобы начать планировать свои финансы, сначала нужно накопить приличную статистику по своим доходам/расходам, чтобы сделать аналитику. Минимум — за полгода. Но лучше — за год, чтобы прошли все сезоны и у вас была статистика по сезонным расходам.

Аналитику нужно проводить в 2 этапа:

Постоянные расходы — это расходы, которые вы делаете каждый месяц. Как правильно, они примерно одинаковые из месяца в месяц. Как правило, это расходы на жилье, питание, логистику и прочее.

Выпишите их и поставьте напротив каждой статьи сумму, равную среднему расходу. Потом подумайте, нельзя ли что-то из этого оптимизировать и в соседний столбец поставьте сумму, соответствующую вашему плану. Если расходы на жилье оптимизировать нельзя, ставите ту же самую. Если же расходы, скажем, на логистику можно оптимизировать, если больше ездить все-таки на общественном транспорте (в котором параллельно можно почитать или позаниматься английским), а не на такси, то в соседнем столбце ставите ту сумму, до которой вы сможете оптимизировать данную статью расходов.

Поздравляю вас! Перед вами ваш первый бюджет по постоянным расходам. Этого бюджета вы впредь должны придерживаться. Понятное дело, что ваш образ жизни будет меняться, у вас появятся дети и т.д., но принципа бюджетирования все равно нужно придерживаться. Просто с ростом ваших потребностей вы будете расширять свои бюджеты. “Чем больше доходы, тем больше расходы” — один из базовых принципов экономики.

Данные суммы также можно внести в бюджет в вашем мобильном приложении, в котором вы ведете финансовый учет. Это позволит видеть актуальную картину каждый день.

Переменные расходы — это те, которых тоже много, но которые повторяются не ежемесячно. К ним можно отнести: ремонт авто, страховка, абонементы в фитнес-клуб, образовательные курсы, покупка техники и т.п.

По итогам года вы также поймете, какие именно у вас есть переменные расходы, сколько их выходит за год и, разделив на 12 — за месяц. Эта сумма также станет частью вашего месячного бюджета.

Я лично, наравне с постоянными и переменными расходами, также выделяю бюджет на развлечения. Делаю я так, потому что после очередной глобальной аналитики я понял, что на развлечения в целом выходят довольно приличные суммы, но качество развлечений при этом может быть очень разным. Можно посидеть несколько раз в ресторане, а можно на эти же деньги уехать в мини-путешествие на выходные с компанией. Поэтому я себе на месяц выделяю фиксированную сумму на развлечения и стараюсь тратить ее на яркие, полезные и развивающие вещи.

Теперь у вас есть полное понимание своих расходов. Теперь вы их планируете. Теперь вы понимаете, какой у вас есть излишек и сколько денег можно откладывать.

Сложив все свои доходы, вы получите сумму Х.

Сложив все свои постоянные, переменные и иные (если систематизируете как-то по-своему) расходы, вы получите сумму У.

Х — У = ваш излишек.

То, как поступить с этим излишком, решать вам. Я лишь дам несколько распространенных советов по тому, как эффективнее его применить.

После того, как вы наладили учет и планирование своих финансов и четко понимаете, сколько денег вам нужно на жизнь в месяц, и сколько у вас остается излишка, желательно сформировать резервный капитал.

Я упоминал о нем в первой части статьи. Резервный капитал — это накопленные и отлож��нные деньги или иные активы, задача которых — обеспечить наши текущие потребности на случай, если доходов по той или иной причине не будет. Например, если вы заболели или потеряли работу, то постоянного дохода у вас не будет. На эти случаи и нужен резервный капитал, который позволит вам не попасть в финансовую яму и жить примерно на прежнем уровне.

Желательно, чтобы размер резервного капитала был примерно равен сумме ваших расходов за 4-6 месяцев. То есть

Резервный капитал = У*6

Резервный капитал может храниться в виде банковского депозита, пачки денег под матрасом или в любом ином виде. Ключевое здесь — чтобы он был высоколиквидным (т.е. если говорить простым языком — чтобы его быстро можно было обменять на обычные деньги без потерь). Поэтому не рекомендуется формировать резервный капитал в виде акций или пресловутых криптовалют, т.к. в тот день, когда она вам остро понадобится, акции или криптовалюты могут быть в упадке и вы рискуете потерять значительную часть своих средств.

Это прекрасно — если с вами ничего подобного не приключится и вам не придется залезать в свой НЗ. В таком случае этот капитал просто будет прибавляться к вашему инвестиционному капиталу. Но лучше, чтобы он был. Так спокойнее, надежнее и безопаснее)

Зная свой ежемесячный излишек и свои ежемесячные расходы вы с легкостью сможете рассчитать срок, за который вы сможете сформировать резервный капитал:

t = У*6 / излишек

Сформировать резервный капитал — это первое, что необходимо сделать человеку, принявшему решению быть финансово осознанным.

Ну а после этого открывается огромный следующий уровень, в котором нужно учиться ставить краткосрочные (до года), среднесрочные (1-10 лет) и долгосрочные (более 10 лет) финансовые цели, инвестировать и диверсифицировать. Но об этом на следующем уровне. Если статья понравится, будет много вопросов и просьб рассказать о следующем уровне, с удовольствием напишу дополнительную статью об этом.

эффективно обращаться с финансами их никто не научил. Как руководитель, заботящийся не только о своем благосостоянии, но и о благосостоянии своих коллег, я постарался взять на себя роль финансового наставника. А мои наставления о том, как стать финансово-эффективным вы можете прочесть под катом.

Став почти 6 лет назад предпринимателем, первое, что стало понятно: деньги наше все. И я не про измерение счастья или власти в деньгах. Я про исключительно прагматичные факты: чтобы жить в нашем обществе, нужны деньги. Деньги — это кровь современной экономики. Осознав это, я также понял, что для того, чтобы быть счастливым человеком в нашем капиталистическом мире, нужно научиться эффективно управлять деньгами. Поэтому я начал активно обучаться финансовой грамотности: как личной, так и предпринимательской.

В этой статье я постараюсь в концентрированном виде дать теоретическую базу, свой личный опыт и практические советы, которые позволят всем желающим повысить личную финансовую эффективность).

Введение

Сейчас почти все мы находимся в том возрасте, когда мы начали зарабатывать, график наших доходов пересек линию расходов, мы учимся зарабатывать больше, чем тратим, и таким образом у нас начинает появляться избыток денег (ну а если это пока не так, то надеюсь, что эта статья позволит к этому приблизиться). Но так было и будет не всегда. Когда мы были маленькими, мы тоже тратили деньги. Но не свои =) Наши родители обеспечивали нас едой, жильем, одеждой, игрушками, техникой, карманными расходами и т.п. Когда мы станем старыми и утратим возможность зарабатывать деньги, расходы у нас все равно останутся. Нам также нужно будет где-то жить, кушать, одеваться. И для того, чтобы не надеяться на государство, постоянно меняющее пенсионные правила и абстрактных детей и внуков, мы должны сейчас, в период своей зрелости, научиться зарабатывать так, чтобы комфортно жить здесь и сейчас и при этом обеспечить свою старость.

Что для этого нужно?

- Нужно четко понимать свои доходы и расходы (финансовый учет).

- Научиться планировать свои доходы и расходы (финансовое планирование и бюджетирование).

- Научиться накапливать капитал (инвестиции).

И еще немного теории) Совокупный капитал человека делится на 3 составляющие:

- текущий (текущее потребление);

- резервный (компенсация потерь);

- инвестиционный (накопление и обеспечение будущего).

Текущий капитал — это то, что мы зарабатываем сейчас и из чего тратим на наши текущие потребности. Задача текущего капитала — обеспечить наши текущие потребности (жилье, еду и другие постоянные и переменные расходы).

Резервный капитал — это накопленные и отложенные деньги или иные активы, задача которых — обеспечить наши текущие потребности на случай, если доходов по той или иной причине не будет. Например, если вы заболели или потеряли работу, то постоянного дохода у вас не будет. На эти случаи и нужен резервный капитал, который позволит вам не попасть в финансовую яму и жить примерно на прежнем уровне.

Инвестиционный капитал — это как раз избыток, который нам и нужно копить. Он может состоять из наличных денег, депозитов, материальных и нематериальных активов.

Подробнее о каждом из видов капитала далее.

Финансовый учет

Финансовый учет — это скучная, монотонная, кропотливая, но необходимая работа. Ее основная задача очень проста — мы должны понимать откуда/сколько денег к нам приходит, куда/сколько уходят. И уже дальше, поняв, куда и сколько мы тратим, мы должны научиться оптимизировать расходы. Но обо всем по порядку.

Финансовые учет представляет собой систематизированное фиксирование всех транзакций.

| 12 октября | +20000 — Зарплата -4673 — Продукты -1345 — Коммуналка +674 — Cashback |

Карта Тинькофф Кошелек Карта Сбербанк Кредитка |

Удобнее и проще всего вести финансовый учет в мобильном приложении. Таких сейчас очень много. Я, например, пользуюсь бесплатным приложением для iOS — Деньги ОК. Бесплатного функционала вполне хватает для эффективного финансового учета, аналитики и даже бюджетирования. Там есть и платный функционал, но я не понимаю вообще, зачем он нужен)) Есть куча других аналогов бесплатных и платных. Вводите в AppStore или Google Play “личные финансы” или “учет расходов” и выбирайте продукт, соответствующий вашему пользовательскому опыту.

Можно вести и в таблицах (например, Google Sheets) — я так делал первый год. Но когда понял, что можно делать тоже самое удобнее, быстрее и нагляднее в приложении, сразу же поставил себе “Деньги ОК”.

Систематизируйте статьи расходов и доходов так, как вам удобно. Сами статьи можно будет в любой момент добавить, когда вы столкнетесь с тем, что вы потратили на что-то деньги, нужно их куда-то внести, а соответствующей статьи нет. У меня есть 2 статьи “Иное” и “Забытое”. В первую я записываю какие-то очень редкие расходы, отдельную статью для которых делать нецелесообразно. А в “Забытое” то, что я не смог вспомнить на что потратил (да-да, такое бывает и это нормально. Глав��ое, чтобы процент таких расходов не превышал нескольких процентов от всех расходов).

Если вдруг вы прямо сейчас скачиваете приложение и настраиваете его, вот вам список возможных доходов/расходов с разбивкой по категориям и подкатегориям.

| Доходы | Расходы |

|---|---|

Заплата

Cashback Проценты по вкладам Проценты по займам* Дивиденды Проекты** Партнерские программы |

Питание

Жилье

Логистика

Развлечения

Здоровье

Красота

Подписки

Развитие

Путешествия

Телефон Интернет Подарки Проекты Налоги Родители И��ое Забытое |

** если делаете какие-то проекты (не бизнес, а именно проекты), которые разово приносят деньги.

Для того, чтобы финансовый учет стал полезным и можно было начать строить финансовые планы, нужно вести его ежедневно на протяжении хотя бы полугода. Я веду учет уже больше 4 лет и у меня уже сформировалась привычка.

Несколько лайфхаков, которые позволят вести финансовый учет эффективнее:

- Чтобы не забывать вносить транзакции, поставьте будильник-напоминалку на каждый день на одно и то же время вечером. Например, на 22:30, когда вы уже скорее всего дома и вам удобно этим заняться. Этот процесс занимает не более 5 минут.

- Чтобы не упускать транзакции, пользуйтесь нормальным пластиком. Больше 2 лет назад я завел себе карту Тинькофф Black и до сих пор очень доволен. Про ее выгоды я напишу в конце. А для эффективного финансового учета она полезна тем, что мобильное приложение Тинькофф Банк очень хорошо и удобно выводит транзакции: понятно, где, когда, сколько (вплоть до логотипов компаний). Просто расплачивайтесь везде, где возможно, картой и тогда вы не упустите никакие расходы.

- В конце каждого месяца смотрите статистику за прошедший месяц. Так вы будете понимать свои примерные цифры, будете держать их в голове и (уверен) будете стараться в следующем месяце тратить меньше на то, на что можно тратить меньше.

- Чтобы у вас была мотивация тратить меньше, не тратя деньги на что-то ненужное, заведите себе в мобильном банке специальную копилку. И когда перед вами стоит выбор сходить на этот не очень интересный фильм в кино или нет, купить пиво со снеками или нет и т.п., принимайте решение мудро. Если вы решили отказаться от этой ненужной траты, переводите деньги, равные сэкономленным расходам, в эту копилку. Когда я начал так делать, у меня к концу года начали появляться приличные “лишние” суммы в данной копилке.

- Не забивайте. Бытует много разных мнений и отговорок, но любой богатый человек скажет вам, что относиться к деньгам внимательно — это правило номер 1.

Финансовое планирование

Как я писал выше, для того, чтобы начать планировать свои финансы, сначала нужно накопить приличную статистику по своим доходам/расходам, чтобы сделать аналитику. Минимум — за полгода. Но лучше — за год, чтобы прошли все сезоны и у вас была статистика по сезонным расходам.

Аналитику нужно проводить в 2 этапа:

- Оптимизация расходов. Проанализировав все расходы за год, нужно понять, что можно оптимизировать. Если вы до этого не занимались финансовым учетом, то вы наверняка с удивлением обнаружите, как много вы тратите денег на какую-то ненужную ерунду. Так уж работает наша психика — в момент принятия решение о покупке вы думаете “да это же все лишь 1000 рублей, зато я получу от этого такие-то эмоции”. При аналитике же за год вы увидите, что все вот эти мелкие ненужные расходы выливаются в десятки тысяч за год, которые вы могли бы потратить на путешествия, развитие или которые могли бы отложить.

- Систематизация расходов. Поняв по итогам года свои средние месячные расходы, разделите их на постоянные и переменные.

Постоянные расходы — это расходы, которые вы делаете каждый месяц. Как правильно, они примерно одинаковые из месяца в месяц. Как правило, это расходы на жилье, питание, логистику и прочее.

Выпишите их и поставьте напротив каждой статьи сумму, равную среднему расходу. Потом подумайте, нельзя ли что-то из этого оптимизировать и в соседний столбец поставьте сумму, соответствующую вашему плану. Если расходы на жилье оптимизировать нельзя, ставите ту же самую. Если же расходы, скажем, на логистику можно оптимизировать, если больше ездить все-таки на общественном транспорте (в котором параллельно можно почитать или позаниматься английским), а не на такси, то в соседнем столбце ставите ту сумму, до которой вы сможете оптимизировать данную статью расходов.

Поздравляю вас! Перед вами ваш первый бюджет по постоянным расходам. Этого бюджета вы впредь должны придерживаться. Понятное дело, что ваш образ жизни будет меняться, у вас появятся дети и т.д., но принципа бюджетирования все равно нужно придерживаться. Просто с ростом ваших потребностей вы будете расширять свои бюджеты. “Чем больше доходы, тем больше расходы” — один из базовых принципов экономики.

Данные суммы также можно внести в бюджет в вашем мобильном приложении, в котором вы ведете финансовый учет. Это позволит видеть актуальную картину каждый день.

Переменные расходы — это те, которых тоже много, но которые повторяются не ежемесячно. К ним можно отнести: ремонт авто, страховка, абонементы в фитнес-клуб, образовательные курсы, покупка техники и т.п.

По итогам года вы также поймете, какие именно у вас есть переменные расходы, сколько их выходит за год и, разделив на 12 — за месяц. Эта сумма также станет частью вашего месячного бюджета.

Я лично, наравне с постоянными и переменными расходами, также выделяю бюджет на развлечения. Делаю я так, потому что после очередной глобальной аналитики я понял, что на развлечения в целом выходят довольно приличные суммы, но качество развлечений при этом может быть очень разным. Можно посидеть несколько раз в ресторане, а можно на эти же деньги уехать в мини-путешествие на выходные с компанией. Поэтому я себе на месяц выделяю фиксированную сумму на развлечения и стараюсь тратить ее на яркие, полезные и развивающие вещи.

Теперь у вас есть полное понимание своих расходов. Теперь вы их планируете. Теперь вы понимаете, какой у вас есть излишек и сколько денег можно откладывать.

Накопление капитала

Сложив все свои доходы, вы получите сумму Х.

Сложив все свои постоянные, переменные и иные (если систематизируете как-то по-своему) расходы, вы получите сумму У.

Х — У = ваш излишек.

То, как поступить с этим излишком, решать вам. Я лишь дам несколько распространенных советов по тому, как эффективнее его применить.

После того, как вы наладили учет и планирование своих финансов и четко понимаете, сколько денег вам нужно на жизнь в месяц, и сколько у вас остается излишка, желательно сформировать резервный капитал.

Я упоминал о нем в первой части статьи. Резервный капитал — это накопленные и отлож��нные деньги или иные активы, задача которых — обеспечить наши текущие потребности на случай, если доходов по той или иной причине не будет. Например, если вы заболели или потеряли работу, то постоянного дохода у вас не будет. На эти случаи и нужен резервный капитал, который позволит вам не попасть в финансовую яму и жить примерно на прежнем уровне.

Желательно, чтобы размер резервного капитала был примерно равен сумме ваших расходов за 4-6 месяцев. То есть

Резервный капитал = У*6

Резервный капитал может храниться в виде банковского депозита, пачки денег под матрасом или в любом ином виде. Ключевое здесь — чтобы он был высоколиквидным (т.е. если говорить простым языком — чтобы его быстро можно было обменять на обычные деньги без потерь). Поэтому не рекомендуется формировать резервный капитал в виде акций или пресловутых криптовалют, т.к. в тот день, когда она вам остро понадобится, акции или криптовалюты могут быть в упадке и вы рискуете потерять значительную часть своих средств.

Это прекрасно — если с вами ничего подобного не приключится и вам не придется залезать в свой НЗ. В таком случае этот капитал просто будет прибавляться к вашему инвестиционному капиталу. Но лучше, чтобы он был. Так спокойнее, надежнее и безопаснее)

Зная свой ежемесячный излишек и свои ежемесячные расходы вы с легкостью сможете рассчитать срок, за который вы сможете сформировать резервный капитал:

t = У*6 / излишек

Сформировать резервный капитал — это первое, что необходимо сделать человеку, принявшему решению быть финансово осознанным.

Ну а после этого открывается огромный следующий уровень, в котором нужно учиться ставить краткосрочные (до года), среднесрочные (1-10 лет) и долгосрочные (более 10 лет) финансовые цели, инвестировать и диверсифицировать. Но об этом на следующем уровне. Если статья понравится, будет много вопросов и просьб рассказать о следующем уровне, с удовольствием напишу дополнительную статью об этом.