Хабр, привет! С публикации последнего топа IT-работодателей России прошёл год, а значит, пришло время его обновить. Очередной цикл исследования мы запустили летом этого года. Сказать, что сегодняшний рынок постоянно и стремительно меняется — ничего не сказать, а потому исследовать его как никогда интересно.

Для начала общие вводные. Всероссийское исследование IT-брендов работодателей проводится ежегодно, с 2020 года мы (команда ЭКОПСИ и Хабра) спрашиваем мнения IT-специалистов о компаниях на рынке труда: насколько та или иная компания им известна как место работы + как они оценивают её привлекательность как работодателя. В 2022 году исследование проходило с 15 мая по 31 августа.

Как и всегда, в этом году цель нашего исследования — сделать актуальный срез по тенденциям и приоритетам соискателей, чтобы помочь всем ориентироваться в пространстве лучше понимать друг друга. Многие компании ушли из России, кто-то залёг на дно, другие, напротив, активизировались пуще прежнего, поэтому предлагаем оценить наиболее полную картину под катом.

Место в рейтинге | Компания | Сила IT-бренда | Узнаваемость | Оценили привлекательность как работодателя |

1 | 93,9% | 93% | 256 | |

2 | 88,8% | 60% | 190 | |

3 | 85,6% | 91% | 336 | |

4 | 83,8% | 97% | 236 | |

5 | 83,1% | 52% | 172 | |

6 | 82,0% | 37% | 110 | |

7 | 80,8% | 98% | 547 | |

8 | 80,2% | 96% | 169 | |

9 | 80,1% | 49% | 93 | |

10 | 79,7% | 98% | 3 035 | |

11 | 79,4% | 97% | 485 | |

12 | 77,7% | 97% | 263 | |

13 | 76,5% | 30% | 132 | |

14 | 76,1% | 98% | 524 | |

15 | 75,7% | 47% | 90 | |

16 | 73,9% | 43% | 131 | |

17 | 67,3% | 78% | 187 | |

18 | 67,2% | 75% | 190 | |

19 | 66,4% | 98% | 1 350 | |

20 | 63,4% | 68% | 251 | |

21 | 61,5% | 43% | 194 | |

22 | 61,2% | 97% | 1 203 | |

23 | 59,2% | 70% | 159 | |

24 | 58,7% | 36% | 157 | |

25 | 58,4% | 95% | 537 | |

26 | 57,3% | 92% | 214 | |

27 | 56,2% | 84% | 307 | |

28 | 55,8% | 47% | 60 | |

29 | 54,6% | 97% | 791 | |

30 | 54,3% | 96% | 225 | |

31 | 53,4% | 78% | 407 | |

32 | 52,6% | 45% | 303 | |

33 | 52,4% | 90% | 741 | |

34 | 52,3% | 77% | 193 | |

35 | 51,7% | 49% | 133 | |

36 | 51,0% | 53% | 179 | |

37 | 50,5% | 88% | 209 | |

38 | 49,5% | 55% | 374 | |

39 | 48,2% | 51% | 144 | |

40 | 47,8% | 97% | 2 267 | |

41 | 46,3% | 76% | 285 | |

42 | 45,8% | 55% | 184 | |

43 | 45,3% | 59% | 274 | |

44 | 42,2% | 80% | 480 | |

45 | 41,2% | 95% | 149 | |

46 | 39,8% | 28% | 140 | |

47 | 34,6% | 61% | 508 | |

48 | 34,2% | 39% | 140 | |

49 | 33,9% | 37% | 163 | |

50 | 33,8% | 96% | 418 | |

51 | 32,4% | 97% | 122 | |

52 | 32,2% | 49% | 117 | |

53 | 32,2% | 96% | 103 | |

54 | 31,1% | 28% | 89 | |

55 | 30,8% | 97% | 230 | |

56 | 30,3% | 86% | 355 | |

57 | 29,3% | 65% | 296 | |

58 | 28,9% | 96% | 133 | |

59 | 28,4% | 46% | 142 | |

60 | 27,4% | 97% | 343 | |

61 | 26,6% | 39% | 175 | |

62 | 26,5% | 98% | 447 | |

63 | 24,3% | 43% | 191 | |

64 | 20,7% | 93% | 119 | |

65 | 20,1% | 97% | 303 | |

66 | 19,9% | 96% | 146 | |

67 | 19,8% | 95% | 233 | |

68 | 18,5% | 97% | 632 | |

69 | 16,5% | 34% | 159 | |

70 | 16,0% | 28% | 72 | |

71 | 15,3% | 96% | 402 | |

72 | 15,2% | 51% | 149 | |

73 | 14,9% | 78% | 152 | |

74 | 14,9% | 92% | 334 | |

75 | 12,5% | 92% | 686 | |

76 | 12,2% | 46% | 235 | |

77 | 12,2% | 53% | 228 | |

78 | 11,9% | 96% | 340 | |

79 | 11,4% | 98% | 784 | |

80 | 6,5% | 97% | 224 | |

81 | 5,0% | 98% | 558 | |

82 | 4,1% | 96% | 1 206 | |

83 | 3,4% | 97% | 587 |

Теперь давайте поэтапно разбирать, как получается этот рейтинг. Сразу скажем, что мы остались верны нашей изначальной методологии. Но, как говорится…

Повторение — мать учения

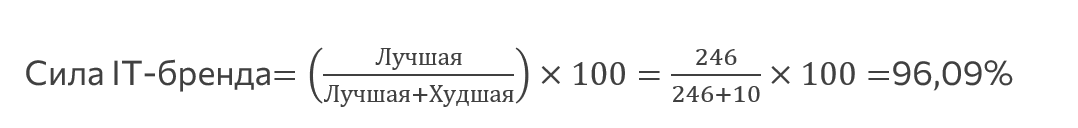

Покажем принцип расчёта силы IT-бренда (aka Привлекательность), той самой, что определяет место компании в таблице выше. Лидер этого года Aviasales, поэтому на их примере всё и разберем.

Итак, 2 071 человеку предъявили компанию для оценки, из которых 1 938 знают Aviasales как работодателя. Узнаваемость компании с учётом доверительного интервала составила 93%. Далее 1 938 человек из узнавших компанию мы попросили выбрать от 1 до 4 лучших и столько же худших работодателей, которых они бы могли рекомендовать (или нет) своим знакомым в качестве места работы. Часть из них назвали в числе прочих компаний Aviasales. И получается, что формула для Aviasales следующая (с поправкой на то, что не все респонденты выбирали её лучшим или худшим работодателем):

Доверительный интервал оценки Aviasales лежит между 93,9 и 97,5 процента. Для верности в рейтинг мы берём только нижнюю границу доверительного интервала, итого сила IT-бренда Aviasales составляет 93,9%.

Примерно так и строится рейтинг по силе IT-бренда: доля выбора компании как лучшего работодателя (пропорция лайков и дизлайков). Общее же количество лайков измеряет скорее крупность компании, чем её привлекательность (ясное дело, что Яндекс, Лаборатория Касперского или Ростелеком на слуху у большего количества человек, чем Redmadrobot или Лига Цифровой Экономики). Мы учитываем этот момент в итоговых оценках и именно поэтому берём нижнюю границу доверительного интервала, чтобы нивелировать риск попадания в рейтинг компаний с малым количеством оценок.

Почему 83 компании и где остальные?

Вообще, откуда мы берём компании для опроса?

У нас рейтинг носит не заявительный характер, мы смотрим на рынок IT-работодателей глазами соискателей, соответственно, мы сами вносим в контур исследования компании, которые:

уже имеют в штате хотя бы 50 IT-специалистов;

ведут активный наём айтишников;

коммуницируют с сообществами на Хабре или других площадках, с целью укрепить своё положение на IT-рынке и привлекать специалистов.

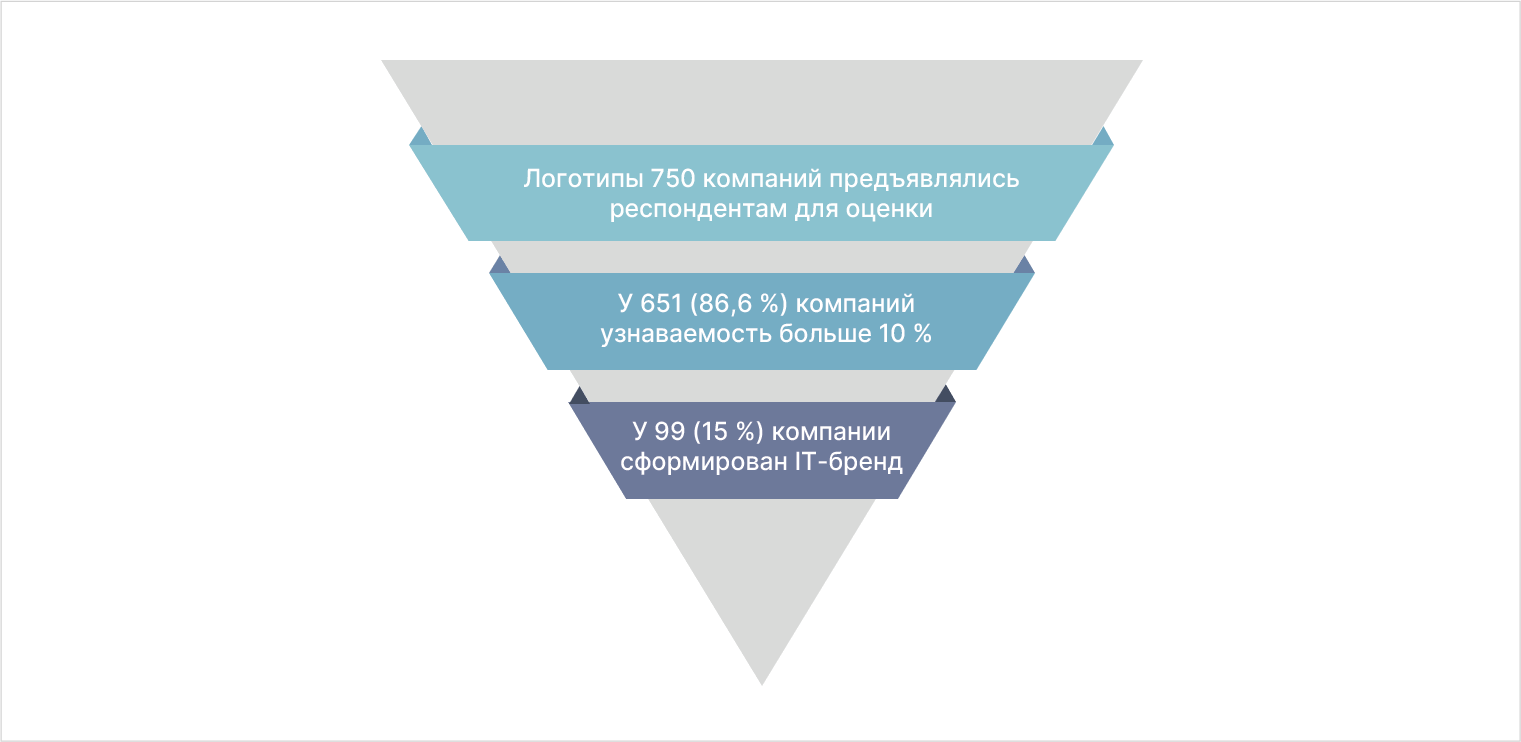

Таким образом, при подготовке опроса (март – апрель 2022) в контур нами были внесены 750 компаний, и мы приняли волевое решение не убирать никакие компании из опроса до момента его окончания, какие бы бурные изменения на рынке ни происходили. Эти 750 компаний (их логотипы, точнее сказать) мы и предъявляли участникам для оценки.

По завершении опроса мы начали сортировать компании. Барьер для попадания в рейтинг — если про компанию нет более-менее устойчивого мнения у респондентов. Таким образом, для итогового рейтинга мы взяли только те компании, про которые более 30 соискателей дали подробную оценку по критериям (приписали им какие-либо характеристики) — и таких компаний было всего 99.

Из полученного списка мы убрали 16 компаний, которые на момент завершения опроса (1 сентября 2022) официально ушли из России и прекратили наём. Итого — осталось 83 компании в рейтинге, который мы уже и выстроили по индексу привлекательности (см. подробности чуть выше).

А теперь словами классика: «Я достаю из широких штанин…»

Паспорт исследования

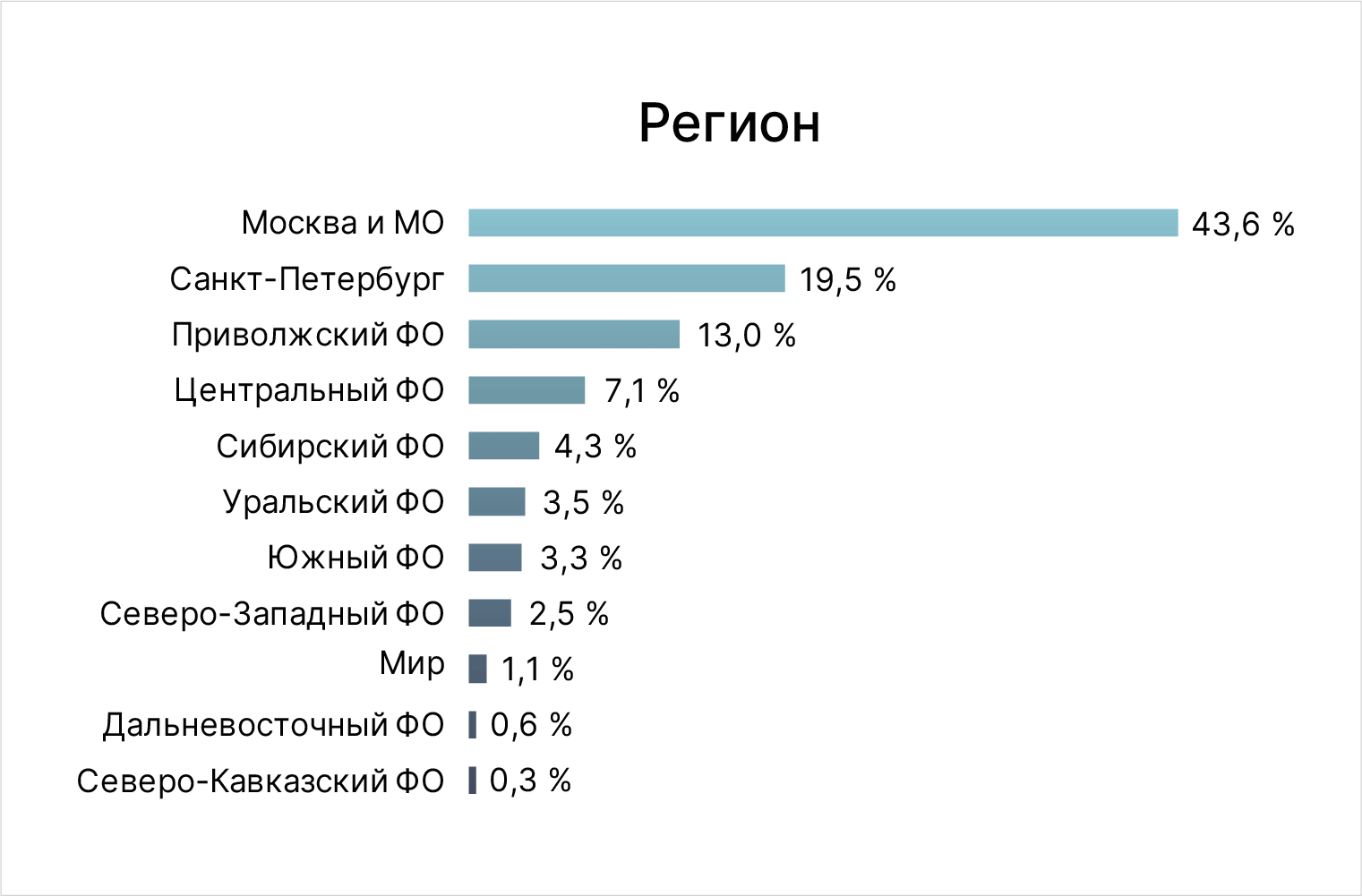

Общее число респондентов в 2022 году — 15 951 человек. Это число верифицированных анкет: т. е. только эти анкеты прошли нашу проверку достоверности (в 2021 году таких анкет было 11 508).

Основная наша задача в опросе — «организовать встречу» каждого респондента и компаний, которые он сможет оценить по узнаваемости, привлекательности и по отдельным характеристикам. Понятно, что ни один человек не сможет поработать со всеми компаниями в контуре (напоминаем, что их 750 штук, на минуточку) — да это и не нужно.

Классификатор компаний в контуре и последующий таргетинг по заполненной паспортичке — вот так устроена наша предварительная сортировка, чтобы на респондента не вываливать все 750 компаний для оценки.

В классификаторе компаний, который мы делаем «на берегу» в январе – апреле, компании ранжируются нами по сферам деятельности, специализациям, языкам (тут становится более понятно, кто из кандидатов интересен ей и кто может о ней знать) — все данные берём из открытых источников и заполняемых компаниями анкет. Ну и, соответственно, паспортичка респондентов в опросе соответствует целевым группам, интересующим компании. Перед попаданием в выдачу лого компаний проверяются на актуальность (мало ли, ребрендинг какой случился).

Так и получается, что на основе классификатора и заполняемой респондентом паспортички мы таргетируем показы набора логотипов (около 70 лого) на соответствующего целевого спеца (того, кто с большей вероятностью узнает компании в выдаче и сможет к ним как-то отнестись).

Поэтому каждому участнику из почти 16 000 респондентов мы показывали уникальный набор логотипов компаний, которые он мог с той или иной долей вероятности узнать, оценить по привлекательности и дать какие-то конкретные характеристики.

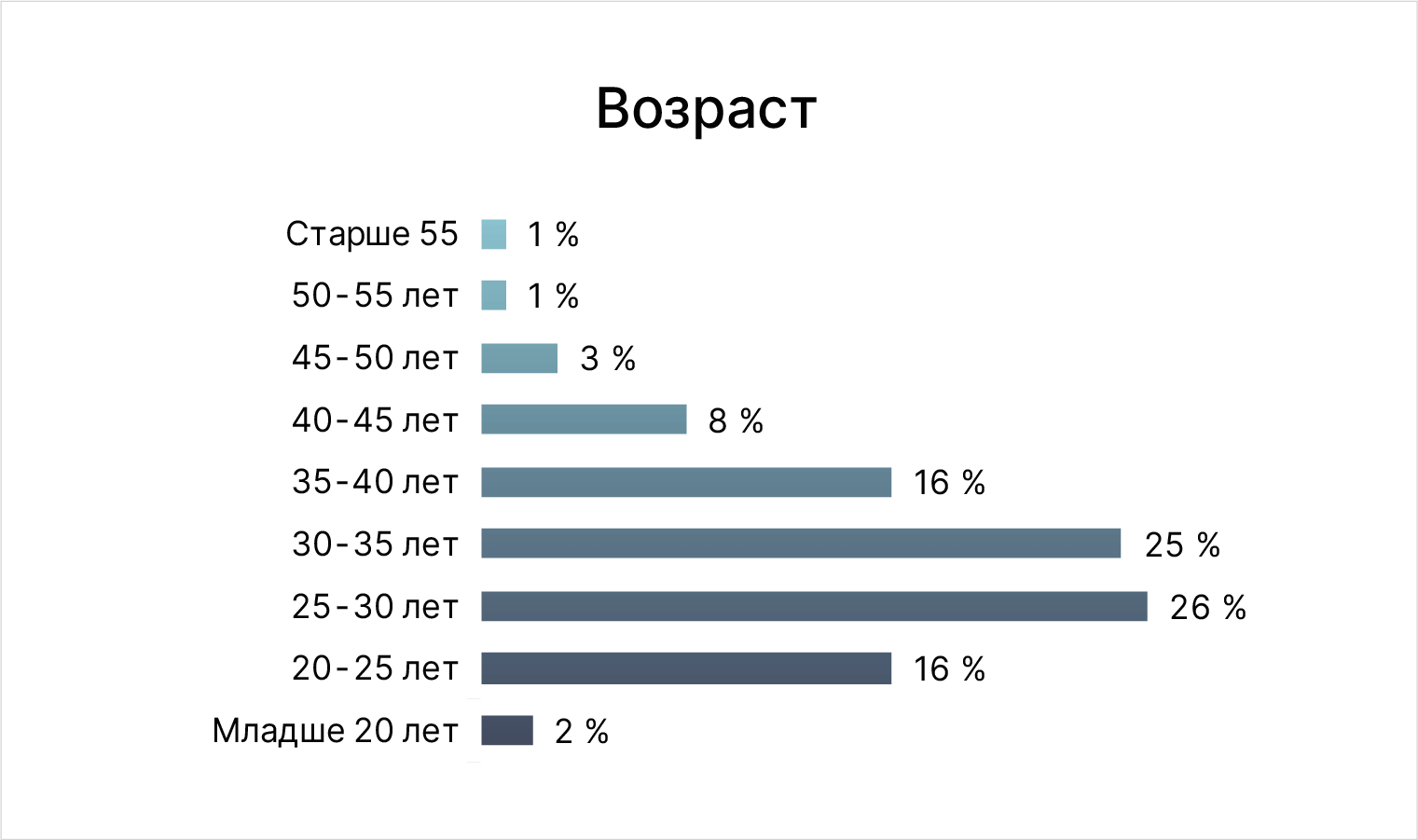

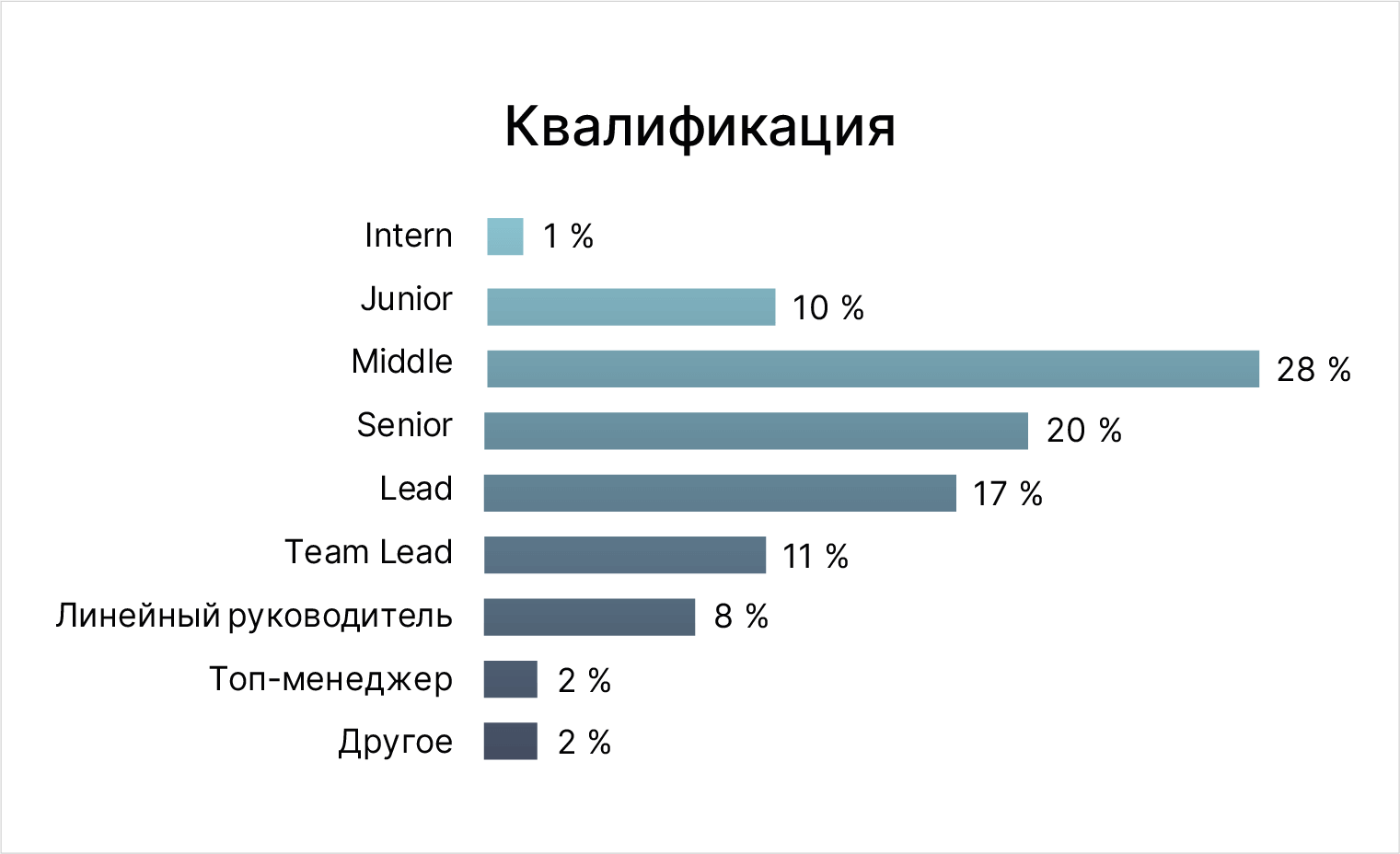

Переходим наконец к вопросу «кто все эти люди» — к респондентам, от их демографии и географии до профессиональной специализации.

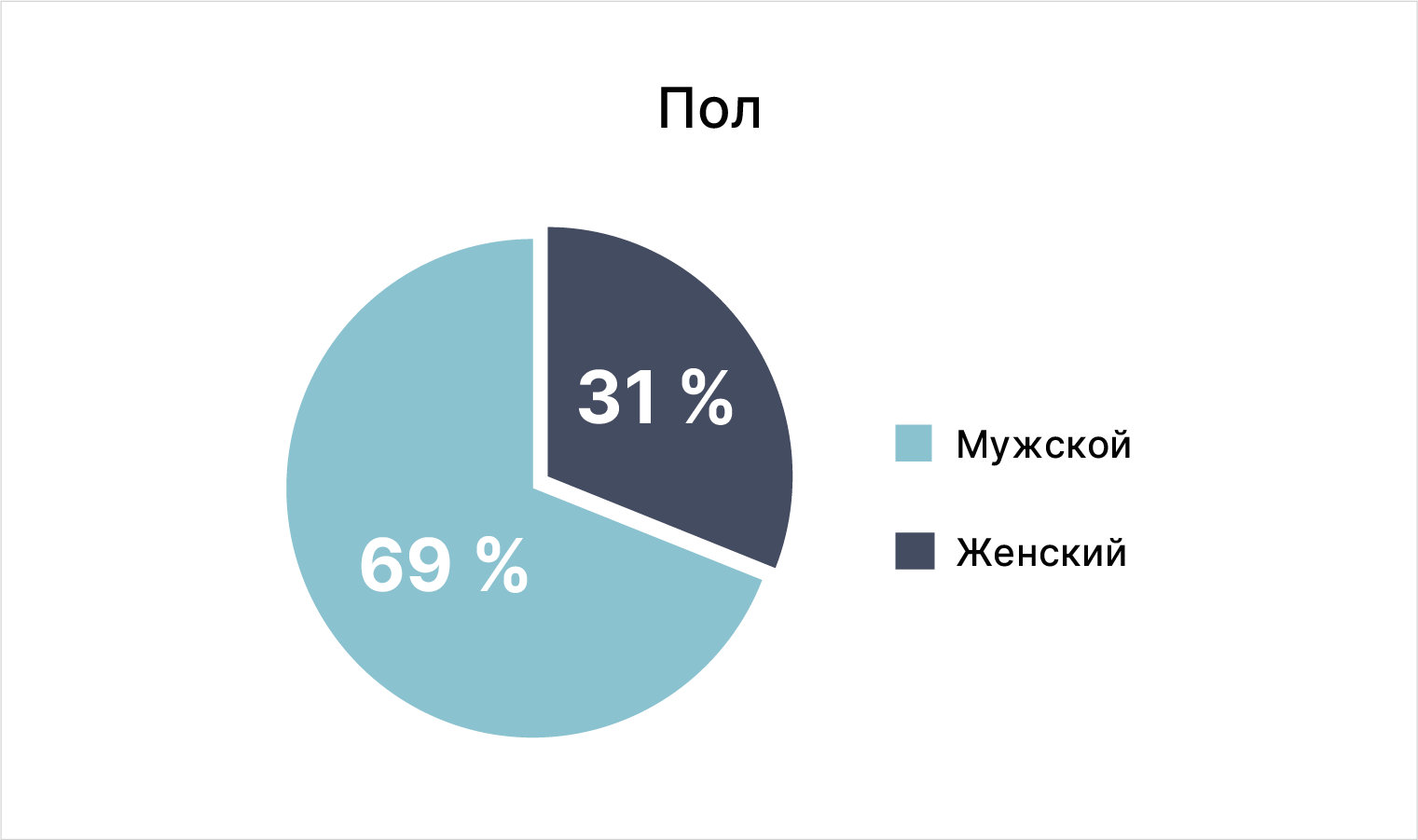

Пропорция мужчин и женщин остаётся примерно на том же уровне, что и всегда. Тем не менее с учётом чуть более расширенной географии и в целом выросшего количества опрошенных, заметна положительная динамика: в этом году уже почти 2 к 1 — прежде разрыв был больше.

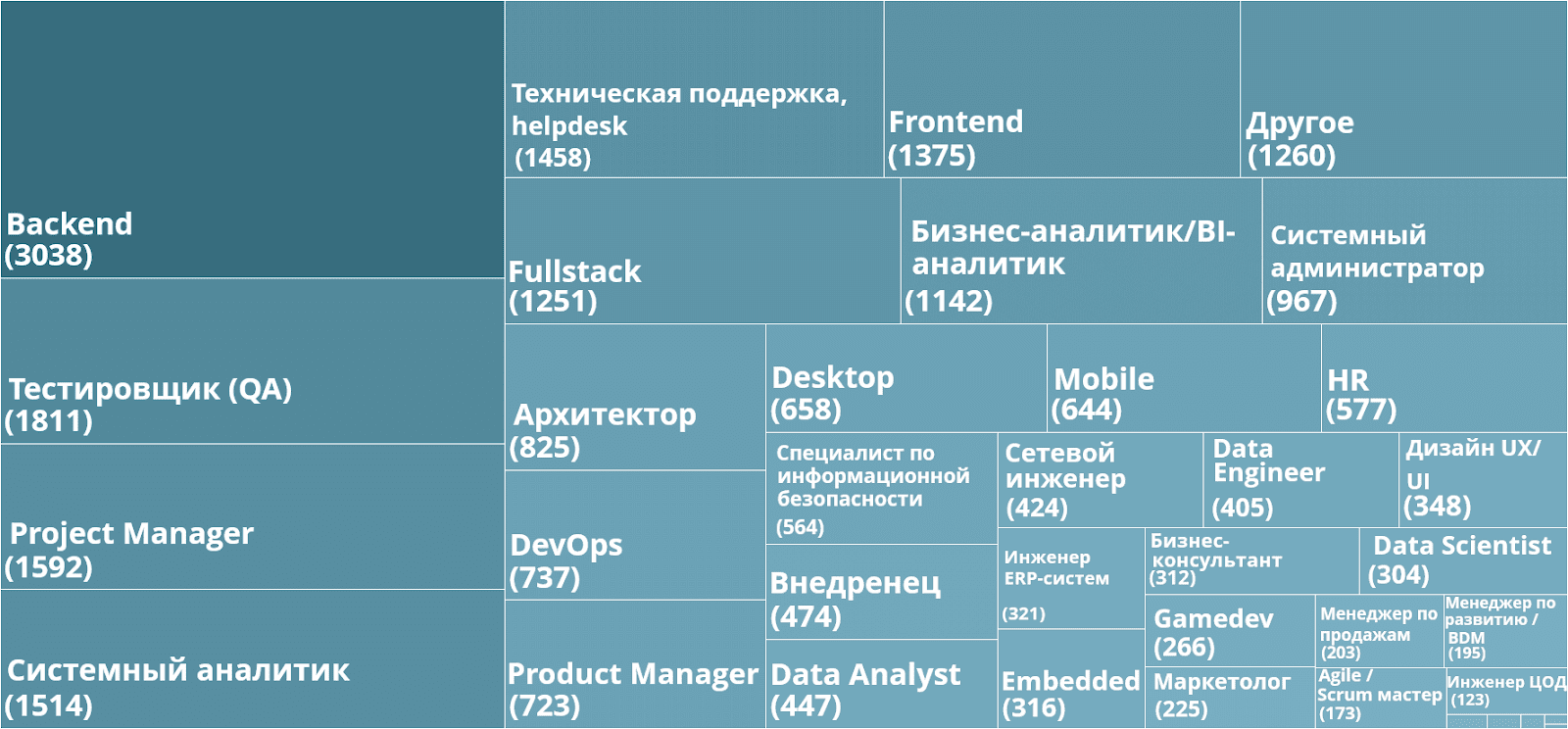

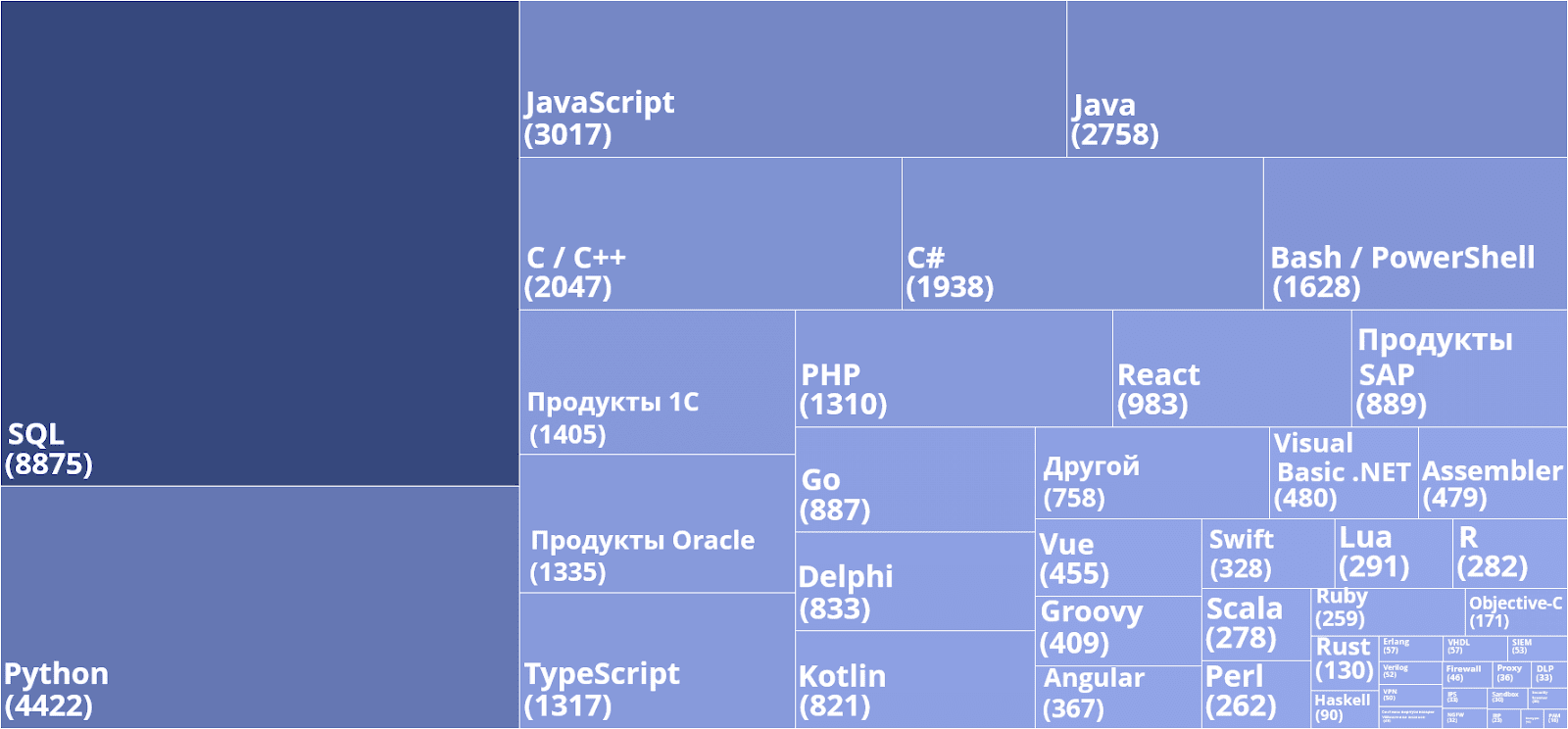

Обратимся к специализациям и языкам программирования:

Тенденции-2022

О том, как соискатели выбирают работодателей в этом году и что для них важно, мы собираемся выпустить отдельную статью — интересное вышло наблюдение. Здесь же приведём главные выводы по ландшафту рынка:

Нестабильность рынка отразилась и на стратегиях компаний — в плане привлечения и удержания соискателей, и на стратегиях соискателей — в плане поиска и выбора работы. Компании стали активнее коммуницировать, соискатели чаще стали искать инфу про работодателей. Поэтому среднее количество узнаваемых компаний значительно выросло (на 37% от прошлого года), при этом средняя привлекательность осталась практически на прежнем уровне.

Пока неизменна проблема с позиционированием компании как места работы: только у 15% компаний сформирован бренд работодателя, то есть когда соискатель имеет про компанию устойчивое мнение как о работодателе. Работодатели коммуницируют о себе непоследовательно: говорят много и про разное, но не говорят главное и важное для кандидата. Например, многие компании по-прежнему обещают дружный коллектив и интересные задачи, забывая, что хорошее EVP должно качественно дифференцировать работодателя от конкурентов и говорить об уникальности компании. Что ж… Отсутствие чёткого позиционирования IT- бренда приводит к закономерному итогу: соискатель о компании что-то слышал и как-то к ней относится, но не понимает, что это за место работы и зачем ему туда идти.

Для IT-специалистов по-прежнему важно развитие своей профессиональной идентичности. Эта установка влияет и на выбор работодателя: чаще всего IT-специалисты предпочитают компании, где можно делать качественные и уникальные продукты (это вообще первое, на что они смотрят), общаться с квалифицированными профессионалами, решать интересные задачи и расти как эксперт и личность.

Лидером рынка по силе IT-бренда оказалась компания Aviasales — это пример запоминающейся ситуативной коммуникации, рельефный и сильный IT-бренд с качественным B2C-брендом в качестве основы. Она стала хорошо узнаваема соискателями, и у них уже сформирован чёткий портрет компании с яркими характерными чертами.

Возрос интерес к инфобезу, и соответствующий спрос на профильных IT-специалистов. На волне этого интереса соискатели часто отмечают привлекательность Positive Technologies — пример сильного отраслевого IT-бренда, в основе которого признанный B2B-бренд.

Компании, которые ушли из России, потеряли в привлекательности в среднем 13 процентных пунктов. Возможно, многие компании при релокации громко хлопнули дверью, что отразилось на их привлекательности: IT-соискатели всегда обращают внимание на экологичную и бережную коммуникацию. Если же коммуникация конфликтна, то… осадочек остаётся.

По отраслям у нас вот какие наблюдения:

Retail — ситуация неоднородная. Есть явные лидеры рынка и множество аутсайдеров с низкой привлекательностью. Средняя привлекательность работодателей — 43%.

Выросла средняя привлекательность промышленных компании — на 14 процентных пунктов. Многие их этих компаний приложили серьёзные усилия в коммуникации с соискателями, выделили отдельный IT-бренд работодателя, выстроили коммуникационную стратегию и качественную работу с IT-специалистами внутри компании. Средняя привлекательность промышленных работодателей — 42%.

Среди банковского сектора значительно выросла привлекательность Райффайзенбанка, Московской Биржи, Газпромбанка (более чем на 10 процентных пунктов). Коллеги, делитесь своими практиками: что вы там такое делали, а? При этом средняя привлекательность сектора выросла незначительно, лишь на 2 пункта, и составила 40%.

Телеком остаётся самым непопулярным сектором для IT-специалистов. Средняя привлекательность работодателей — 24%.

В топе у нас опять «не гиганты» рынка. Это, кстати, один из самых частотных вопросов, и он же повод для критики. Почему компания Х, которая стопятьсот лет на IT-рынке, в которой сто мильонов тыщ сотрудников, которая признанный отраслевой авторитет — и вдруг не в топе? Отвечаем. У IT-гигантов есть серьезная уязвимость, и связано это как раз с размером компаний и их историей:

Масштабная компания с большим количеством проектов и сотрудников становится похожа на производство. С одной стороны, вроде как процессы больше отлажены, с другой стороны — человек в такой системе больше винтик, чем самостоятельная фигура на шахматной доске. Такой опыт работы бывает полезен для наращивания экспертизы, но не всегда способствует формированию личностной привязанности к компании.

Длительная история компании — это в том числе и постоянный поток найма людей с разным бэкграундом и разными установками (value fit не всегда возможен на потоке!). У каждого из нанимаемых получится свой employee experience в компании (не всегда позитивный). В сочетании с довольно высокой текучестью/сменяемостью сотрудников, компания регулярно и предсказуемо получает как определённое число фолловеров и амбассадоров, так и устойчивое число хейтеров. Так что история компании — это не только история её успеха, это (в том числе) и история разочарования со стороны людей, которые в ней не прижились по разным причинам. Накопленный шлейф негатива компания-гигант тоже таскает за собой, как диплодок свой хвост.

Короче, даже турбулентный 2022 пока не поколебал сложности в отношениях IT-специалистов и IT-гигантов: люди ищут не столько стабильности, сколько теплоты (это спойлер про критерии выбора, продолжение последует обязательно).

В завершение статьи…

Во-первых, продолжим в ближайшем будущем — расскажем про критерии выбора и приоритеты IT-специалистов, тут есть чему удивиться (подогреваем интерес, да).

Во-вторых, конечно же, ждём ваши вопросы и предложения — особенно по делу (в прошлых исследованиях ваши замечания помогли нам дополнить паспортичку и внести дополнения в классификатор, например), ну и критику — куда уж без неё.

В-третьих, очень интересны ваши гипотезы про сам рейтинг: за счёт чего у лидеров позитивная динамика, почему именно эти компании выделились в топ? Мы выше поделились своим видением, но будем рады обмену идеями и практиками.