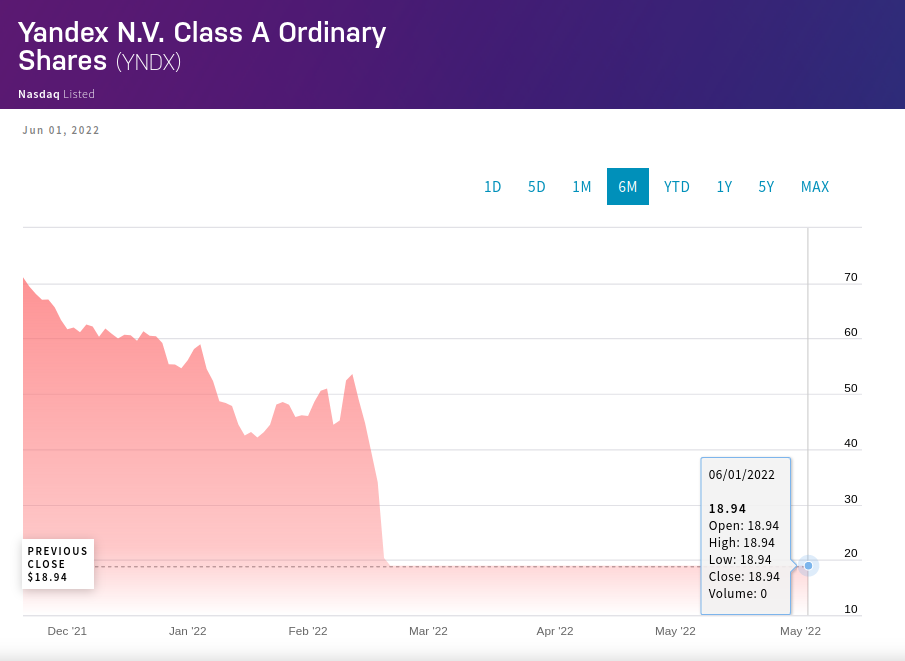

На бирже Nasdaq с 28 февраля приостановлены торги акциями Яндекса.

На бирже Nasdaq с 28 февраля приостановлены торги акциями Яндекса.16 июня 2022 года Яндекс сообщил, что договорился почти со всеми (84,9%) зарубежными акционерами-держателями конвертируемых облигаций по поводу выкупа ценных бумаг на условиях компании. У компании был дедлайн до 30 июня, чтобы договориться с не менее чем 75% держателями облигаций по этому вопросу.

В случае достижения финальных договоренностей об условиях сделки, Яндекс планирует подписать соглашение со всеми акционерами о выкупе с держателями конвертируемых облигаций. Яндекс готов выплатить держателям облигаций $140 тыс. и 957 акций Yandex N.V. за каждые $200 тыс. номинальной стоимости облигаций.

10 июня 2022 года Яндекс сообщил, что компания предварительно договорилась с зарубежными акционерами-держателями конвертируемых облигаций на $1,25 млрд о ключевых условиях выкупа облигаций. Финансировать сделку по выкупу облигаций Яндекс планирует за счет привлечения дополнительных кредитных средств.

1 июня Яндекс рассказал, что продолжает вести переговоры и пытается достичь справедливого и устойчивого решения для всех вовлеченных сторон в переговорах с акционерами.

Яндекс разместил бонды на $1,25 млрд с купоном 0,75% в феврале 2020 года. Купон по бондам с погашением в марте 2025 года определен в размере 0,75. Эмитентом размещения являлась Нидерландская Yandex N.V.

3 марта 2022 года компания выплатила купон по облигациям на сумму $4,7 млн, выплаты запланированы каждые полгода: 3 марта и 3 сентября.

Тогда же, 3 марта, Яндекс предупредил акционеров о риске дефолта после приостановки 28 февраля торгов бумагами компании на фондовой бирже Nasdaq. Яндекс пояснил, что держатели бондов (акций класса A) после приостановки торгов бумаг компании на Nasdaq более чем на пять торговых дней имеют право потребовать погашения облигаций на сумму $1,25 млрд по номиналу и начисленные проценты.

Компания пояснила, что погашение бондов по номиналу может оказать существенное влияние на финансовое положение ликвидности в краткосрочной перспективе и повлиять на возможность компании выполнять другие обязательства.

Яндекс сообщил, что проводит планирование на случай непредвиденных обстоятельств, чтобы определить, какие шаги будут предприняты в этом отношении и какие другие источники финансирования будут компании доступны в случае, если это право выкупа будет активировано.

После этого Яндекс начал договариваться с акционерами о возможности продления периода выкупа облигаций. В конце апреля Яндекс договорился продлить период выкупа конвертируемых облигаций на 30 дней, до 7 июня. Для получения такой возможности Яндекс смог получить разрешение владельцев не менее 75% суммарного номинального объема бондов.

В конце апреля Яндекс допустил, что может разместиться на другой бирже после приостановки торгов акциями на Nasdaq.

В компании заверили, что риск дефолта — это технический момент, который никак не влияет на выплаты партнерам: многочисленным подрядчикам, таксопаркам, водителям, ресторанам, курьерам, продавцам на Маркете и всем остальным. «У Яндекса достаточно рублевых средств на счетах. Кроме того, работа всех сервисов Яндекса продолжается, а значит, идет пополнение рублевых средств. Эти деньги компания тратит на взаиморасчеты с партнерами, которые идут и будут идти по графику, как и всегда, и на все программы поддержки, которые анонсировала компания и не закрывала», — рассказали в Яндексе.

На 28 февраля остатки денежных средств «Яндекса» составляли примерно $615 млн, из них средства за пределами РФ — $370 млн. в конце февраля Яндекс предупредил акционеров, что на данный момент не имеет достаточных ресурсов для полного погашения бондов — особенно, если компании не удастся распределить ресурсы российских «дочек» в материнскую компанию Yandex N.V., зарегистрированную в Нидерландах.