Не так давно на Хабре был опубликован интересный пост «Как IT-специалисту сохранить свои финансы», к которому, в частности был прикреплен не менее интересный опрос. Его результаты показательны – большинство хабрапользователей не отличает фондовый рынок от рынка FOREX (хотя на самом деле различия есть), и даже идея инвестировать свои сбережения в стартапы куда более популярна, чем стать инвестором на бирже. Первое место, с огромным отрывом занимают банки, и это также можно понять – к сожалению, в нашей стране не так много людей действительно обладает обширными финансовыми знаниями, а в таком случае депозит в банке – это, пожалуй, лучшее, что можно придумать, чтобы сохранить свои средства.

Мы, однако, считаем, что это не единственный способ сохранить и преумножить свои финансы, поэтому продолжаем свою серию образовательных постов, посвященных фондовому рынку. И сегодня мы поговорим о том, без чего сложно себе представить функционирование любой биржевой площадки – производных инструментах.

В целом, все виды производных инструментов, или как их иногда называют – «вторичных ценных бумаг» — условно можно разбить на следующие классы:

- Депозитарные расписки;

- Варранты на ценные бумаги;

- Фьючерсные контракты;

- Форвардные контракты;

- Опционные контракты.

Депозитарные расписки

По своей сути наиболее близки к обычным акциям. Часто бывает, что какая-то иностранная компания (условный Ростелеком) хочет разместить в депозитарии Bank of New York свои акции и заключает с ним соответствующее соглашение. Банк под эти акции в дальнейшем выпускает в свободное обращение сертификаты ценных бумаг – американские депозитарные расписки (АДР). Одна АДР может соответствовать как одной, так и нескольким акций. АДР имеют номинал, выраженный в долларах США, и свободно обращаются на американских биржах. Что важно – курсовая стоимость АДР в пересчете на одну акцию и курс нацвалюты страны компании-эмитента акций, соответствует курсовой (рыночной) стоимости акций, лежащей в основе такой АДР.

Варранты на ценные бумаги

Термин «варрант »произошел от английского слова warranty – гарантия. Варрант – это право выкупить определенное количество акций предприятия в достаточно далеком будущем (от года до 5 лет).

Владелец варранта гарантированно получает право на выкуп определенного количества акций по определенной цене в будущем, следовательно, держатель варранта застрахован от размытия своей доли в компании (и, к примеру, от своего вывода из состава ее руководства). Варранты не торгуются на бирже, а обращаются, что логично, на внебиржевом рынке. Чаще всего они используются акционерами, которые хотят уберечь свою долю в компании, в случае дополнительных эмиссий акций, при слияниях и поглощениях компаний.

Фьючерсные контракты

Фьючерсы (от англ. futures) – это обязательство купить или продать определенный актив (его называют базисным) по определенной цене в определенную дату в будущем. При этом каждый фьючерсный контракт характеризуется количеством базисного актива (напр. штук акций), датой исполнения контракта (датой экспирации) и, собственно, ценой (цена страйк), по которой покупатель соглашается купить базисный актив, а владелец продать.

Таким образом, продавец обязуется продать определенное количество базисного актива в будущем по определенной цене, а покупатель по наступлении этого времени купить его по оговоренной цене. Гарантом сделки выступает биржа, которая берет с обоих участников сделки страховые депозиты.

Базовым активом могут быть:

- Определенное количество акций (фьючерсы на акции);

- Фондовые индексы (индексный фьючерс);

- Валюта (валютный фьючерс);

- Товары, торгующиеся на биржах, например, нефть (товарный фьючерс).

- Процентные ставки (процентный фьючерс).

Все фьючерсные контракты торгуются на специальных торговых площадках – срочных секциях фондовых товарных или валютных бирж. В России, к примеру, на Московской бирже есть срочный рынок, где торгуются фьючерсы и опционы.

Перед тем, как тот или иной фьючерсный контракт будет запущен в обращение биржа определяет условия торговли им, которые называются спецификация:

- Базисный актив, лежащий в основе срочного контракта.

- Количество единиц базисного актива в одном контракте.

- Дата экспирации (исполнения).

- Минимальный шаг изменения цены.

- Стоимость минимального шага цены.

- Гарантийный (залоговый) депозит, необходимый для открытия позиции по одному контракту.

- Способ определения расчетной цены контракта на каждый день торгов.

- Способ исполнения фьючерса – поставочный или расчетный.

Пример: фьючерсный контракт на Индекс РТС.

Он является расчетным, обозначается так – RTS-<месяц исполнения>.<год исполнения>, например RTS-3.14 (фьючерс активен три месяца, то есть в году четыре фьючерса). Базисным активом контракта является, собственно, индекс РТС, рассчитываемый Московской Биржей, а стоимость одного пункта индекса составляет 2 доллара США.

График фьючерса на индекс РТС-3.14 из терминала SmartX

График фьючерса на индекс РТС-3.14 из терминала SmartXФьючерсы делятся на два типа – расчетные и поставочные. В случае поставочных разрешается физическая поставка базисного актива – от нефти до валюты. Если же такая поставка не разрешается, то фьючерс является расчетным, и в момент его экспирации стороны сделки получают разницу между ценой заключения контракта и расчетной ценой в день экспирации, умноженную на количество имеющихся контрактов. К таким, само собой, относятся фьючерсы на индексы, которые никак поставить невозможно.

При торговле фьючерсными контрактами возникает понятие вариационной маржи, которое подразумевает пересчет стоимости позиции по отношению к предыдущему дню с последующим списанием/зачислением денег на счет инвестора. Разница между ценой покупки/продажи фьючерса и расчетной ценой его экспирации ежедневно поступает/списывается со счета в виде вариационной маржи.

Форвардные контракты

«Форварды» — это обязательство купить или продать определенный товар в определенную дату в будущем по заранее оговоренной цене. На первый взгляд все очень похоже на фьючерсы, но есть существенная разница.

- Форвардные контракты заключаются только на внебиржевом рынке между двумя конкретными контрагентами – они же и несут риск неисполнения условий контракта (в случае фьючерсов этот риск лежит на бирже).

- Такой контракт может быть заключен на произвольную дату в будущем в отличие от фьючерса, который имеет стандартную дату исполнения.

- В качестве базового актива форвардного контракта может быть что угодно, а не только активы, допускающие биржевую стандартизацию.

- Такие контракты, как правило, не требуют гарантированных депозитов, и по ним не начисляется вариационная маржа.

Опционы

Это право купить или продать определенный базовый актив в будущем по определенной цене. Не обязательство, как в случае фьючерса, когда при наступлении оговоренной даты сделка обязательно состоится по определенным условиям. В случае опциона его исполнение – это выбор покупателя, он может своим правом воспользоваться, а может не реализовать его.

Опционы торгуются на тех же биржевых площадках и тех же секциях, где и фьючерсные контракты. У них также есть спецификация, куда входит и понятие базового актива. Что интересно, в качестве базового актива может использоваться и фьючерс. Есть у опционов и дата экспирация. Есть вариации на тему того, когда может быть исполнен опцион. Так называемые американские опционы могут быть исполнены в любой срок до даты экспирации, европейский – только в эту дату.

Опционы бывают двух типов – опционы call и опционы put.

- В случае опциона call его покупатель (держатель опциона), приобретает право купить базовый актив в будущем по определенной цене (страйк). Продавец (подписчик опциона), в свою очередь, это право продает за цену, называемую премией. Если покупатель потом решит воспользоваться своим правом, то продавец будет обязан продать ему базовый актив и получит деньги.

- Держатели опциона put покупают право продать базовый актив в будущем по цене страйк. Соответственно, продавец это право продают за определенную сумму.

Как и в случае фьючерсов, в качестве посредника и гаранта исполнения сделки выступает биржа, которая блокирует на счетах продавцов гарантийные депозиты, обеспечивающие поддержание позиций и исполнение игроками своих обязательств (гарантийное обеспечение). С покупателей биржа списывает премию и перечисляет ее продавцам.

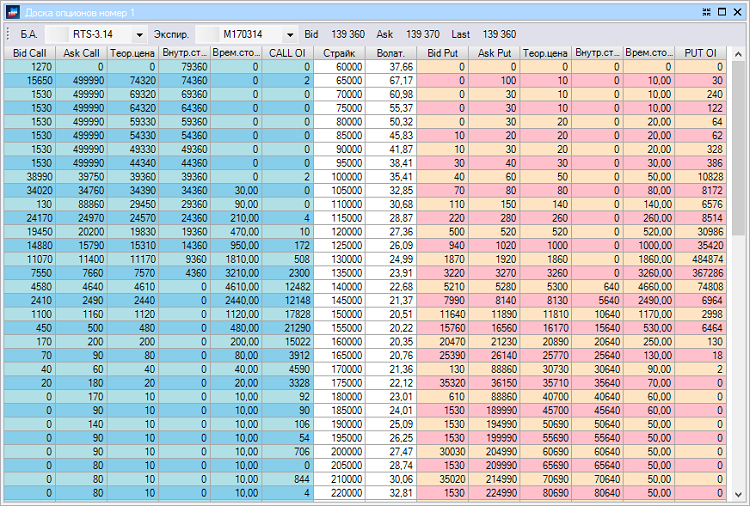

Торговля опционами настолько специфична, что для удобства в большинстве торговых терминалов есть специальные «доски опционов», в которых собрана информация об интересующих инвестора опционах. Некоторые идут дальше и выпускают специальные терминалы, «заточенные» исключительно под торговлю опционами (часто они работают на прямом подключении).

Доска опционов терминала SmartX

На сегодня все, спасибо за внимание, будем рады ответить на вопросы в комментариях. В следующий раз мы поговорим о том, какое значение для фондового рынка имеют разные группы представленных на нем торговцев – в частности, о том, чего больше от алгоритмических торговцев, вреда или пользы.