Для современных биржевых площадок скорость работы является важнейшим фактором в привлечении инвесторов. Торговцы хотят покупать и продавать финансовые инструменты быстро, чтобы избежать возможности изменения цены в процессе исполнения транзакции. Важно также качество рыночных данных, на основе которых принимается решение о покупке или продаже, а также общая надежность инфраструктуры.

За несколько сотен лет биржи прошли путь от публикации цены дважды в неделю на небольших клочках бумаги — как это было, например, в Лондоне, где брокеры собирались в кофейне «У Джонатана», до настоящего технологического большого взрыва в 80-е годы прошлого века.

Big Bang

В октябре 1986 года на лондонской бирже заработала автоматизированная система расчета котировок (Stock Exchange Automated Quotation), которая заменила собой торговлю голосом. Теперь брокеры могли покупать и продавать акции с помощью компьютеров без необходимости созваниваться или встречаться лично.

В интервью изданию Computer Weekly главный инженер лондонской биржи Робин Пэйн (Robin Paine) отметил, что внедрение системы принесло свои выгоды, как частным, так и институциональным инвесторам — порог входа на биржу снизился, торговать стало проще.

Все это привело к росту объёмов торгов — если до внедрения автоматизированной системы число заключаемых сделок на биржевой площадке Лондона составляло около 20000 в день (примерно на £700 млн), то спустя несколько месяцев после внедрения это число увеличилось до 59000 сделок в день, а к середине двухтысячных годов достигло 566 тысяч в день.

Не все так просто

Однако внедрение новых технологий проходило не без сложностей. В 1987 году произошел так называемый «черный понедельник» — крупнейшее падение в истории мирового фондового рынка. 19 октября 1987 года Промышленный индекс Доу-Джонса потерял 22,6%.

Это событие сказалось и на финансовых площадках в других странах — фондоый рынок Австралии потерял к концу октября более 40%, Канады — более 22%, Великобритании — 26%.

Аналитик TowerGroup Боб МакДоуал (Bob McDowall) сказал Computer Weekly, что несмотря на то, что технологии не являлись причиной черного понедельника, автоматизация способствовала ускорению падения фондового рынка.

В те времена технологии анализа ситуации на рынке были не столь развиты и не обрабатывали информацию о факторах, кроме собственно цены акций.

Биржи были вынуждены разработать системы и регламенты для приостановки торгов в моменты значительного или аномально быстрого изменения цены конкретной или нескольких акций.

1987 год ознаменовался не только «Черным понедельником», но и первыми чисто технологическими сбоями на фондовых площадках — например, 9 декабря 1987 года произошел масштабный сбой в работе Nasdaq. Тогда сервис котировок Национальной ассоциации дилеров по ценным бумагам не работал целых 82 минуты, нештатная ситуация привела к тому, что в торгах перестали участвовать более 20 млн различных акций.

Причиной сбоя стала обычная белка, которая пробралась в главный компьютерный центр биржи в городе Трамбулл штата Коннектикут и перегрызла там проводку. Тело животного было обнаружено электриками компании United Illuminating в процессе работ по восстановлению электроснабжения.

Протоколы передачи данных

Перевод торговли в электронный формат потребовал и создание соответствующих протоколов передачи данных. В 1992 году ряд финансовых организаций инициировал создание протокола FIX. Впоследствии FIX стал отраслевым стандартом, который используется участниками финансового рынка разных стран для связи своих продуктов. Подробнее о нем мы писали в этом материале.

В середине двухтысячных годов стало понятно, что текущая версия протокола на справляется с возросшим объёмом финансовой информации, генерируемой фондовыми рынками.

При передаче больших объёмов данных с помощью FIX возникали значительные задержки в их обработке, что приносило трейдерам убытки и лишало их возможности разработки действующих торговых стратегий.

Классический формат передачи сообщений Tag=Value, использовавшийся в FIX, оказался слишком громоздким для его быстрой обработки. Чтобы решить эту проблему был разработан новый протокол FAST. Пилотный проект был представлен в 2005 году.

Схема работы по протоколу FAST

Согласно стандарту FIX-протокола каждое сообщение имеет формат Tag = Value SOH, где Tag — это номер передаваемого поля, Value — его значение, а SOH — символ-разделитель. Пример записи сообщения в синтаксисе Tag = Value:

35=x|268=3 (message header) 279=0|269=2|270=9462.50|271=5|48=800123|22=8 (trade) 279=0|269=0|270=9462.00|27

FIX и FAST — это международные стандарты, но кроме них локальные биржевые площадки реализуют и собственные «нативные» протоколы.

Их используют для получения нужной информации как частные торговцы, так и брокерские компании — такие нативные протоколы более функциональны, чем общепринятые стандарты (вроде того же FIX), что привлекает брокеров. В России примером такой разработки можно назвать протокол Plaza II, который был создан специалистами биржи РТС. Подробнее о нем здесь.

Новые технологии для скоростной торговли

Важность скорости работы приобрела еще большее значение с распространением алгоритмического трейдинга. Появилось огромное количество систем и алгоритмов, использующих те или иные неэффективности фондового рынка.

Такие системы совершают десятки и сотни тысяч транзакций в день — и для того, чтобы заработать, им необходимо хоть на микроскопическую долю секунды опередить конкурентов.

Биржевые площадки, стремясь привлечь инвесторов, стремились делать все возможное для повышения скорости и снижения задержек. В частности, так родилась технология прямого доступа на биржу (в нашем блоге был материал о ней).

Прямой доступ (Direct Market Access, DMA) представляет собой технологию высокоскоростного доступа на биржевые площадки, при котором заявка выставляется в торговую систему биржи напрямую, минуя торговую систему брокера. Все это позволяет существенно сократить время доставки заявки на биржу и получения информации о ее состоянии.

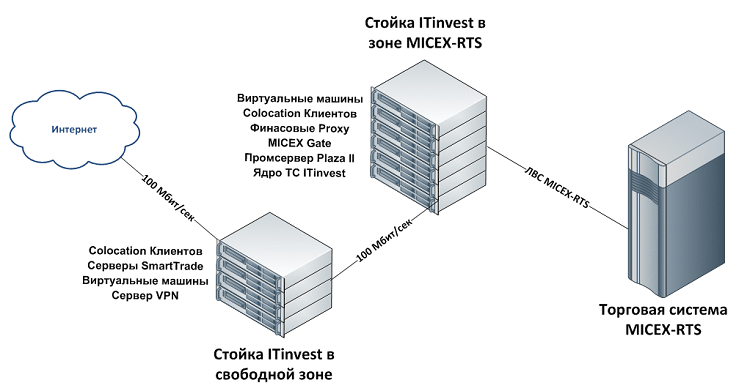

Также стали развиваться услуги колокации — многие биржи стали предлагать клиентам возможность размещения своих серверов с торговыми роботами в том же дата-центре, где находится и ядро торговой системы биржи. Такие услуги есть и на Московской бирже.

Сейчас, торговые сервера Московской биржи размещены в ЦОД М1. Торговые роботы, подключаемые к биржевым серверам, могут размещаться в двух зонах – так называемой DMA-зоне свободной коллокации и зоне непосредственной коллокации биржи.

Свои услуги по колокации стали предлагать и брокеры (например, ITinvest). В случае Московской биржи — они предлагают размещение серверов и виртуальных машин в зоне свободной колокации. В этом случае транзакции обрабатываются чуть медленнее, но и стоимость размещения торговой системы снижается.

Развитие инфраструктуры

На протяжении последних десятилетий биржевые площадки должны были думать и о повышении надежности. Инвесторов отпугивает возможность сбоев, которые выражаются как в приостановке торгов, так и в некорректном отображении информации — это может привести к финансовмым потерям, поскольку те же торговые роботы могут продолжать торговать по неверным данным себе в убыток, не понимая этого.

Поэтому финансовые организации работали не только над оптимизацией софта, но и выстраивали мощные дата-центры, где устанавливались серверы с «движками» бирж. Вот, к примеру, как выглядит один из таких узлов онлайн-трейдинга, дата-центр компании Equinix:

12-метровый потолок с несколькими уровнями размещения кабель-каналов

Охлаждение через подвесную систему воздуховодов

Зал источников бесперебойного питания (ИБП), питающийся от подстанции на 26 мегавольт-ампер. Мощность оборудования 30 мегаватт.

Больше фото из дата-центра Equinix в нашем материале.

Однако обеспечение скорости работы было и остается главным фокусом. Если изучить статистику быстродействия исполнения ордеров (latency) на различных биржевых площадках в 2010 году и сравнить с тем, что было несколькими годами спустя, разница может показаться колоссальной.

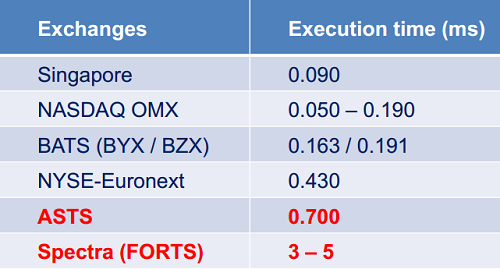

Вот значения latency крупнейших биржевых площадок мира (здесь ASTS — фондовый рынок ММВБ, а FORTS — это РТС; позднее две эти площадки объединились в Московскую биржу):

Уже в 2013 году ситуация изменилась довольно существенно:

Позднее в том же 2013 году время исполнения заявок в системе ASTS было доведено до 50 микросекунд, а в системе FORTS (Spectra) составило 35 микросекунд. В настоящий момент эти цифры еще ниже.

Что еще: безопасность

Основными технологическими трендами фондового рынка все еще остаются увеличение быстродействия работы и повышение надежности систем. Кроме того, все больше внимания биржевые площадки вынуждены уделять защите своей инфраструктуры от хакеров.

Только за прошедшие пару лет было зафиксировано несколько случаев кибератак — например, в 2013 году неизвестные хакеры взломали систему Nasdaq, что позволило им два года проникать в нее, оставаясь незамеченными. Уже в 2015 году возникли подозрения в том, что хакеры из группировки Anonymous или Китая атаковали Нью-Йоркскую биржу.