В современном мире всё с большей остротой проявляется интерес к качественному прогнозированию финансовых рынков. Это связано с быстрым развитием высоких технологий и, соответственно, с появлением новых инструментов анализа данных. Однако тот технический анализ, которым привыкли пользоваться большинство участников рынка, не эффективен. Прогнозы на основе экспоненциальных скользящих средних, осцилляторах и прочих индикаторах не дают ощутимый результат, т.к. экономика часто бывает иррациональна, потому что движима иррациональными мотивациями людей.

В последние годы, у финансовых аналитиков стали вызывать большой интерес так называемые искусственные нейронные сети – это математические модели, а также их программные или аппаратные реализации, построенные по принципу организации и функционирования биологических нейронных сетей – сетей нервных клеток живого организма. Это понятие возникло при изучении процессов, протекающих в мозге при мышлении, и при попытке смоделировать эти процессы. Впоследствии эти модели стали использовать в практических целях, как правило, в задачах прогнозирования. Нейронные сети не программируются в привычном смысле этого слова, они обучаются. Возможность обучения – одно из главных преимуществ нейронных сетей перед традиционными алгоритмами. Технически обучение заключается в нахождении коэффициентов связей между нейронами. В процессе обучения нейронная сеть способна выявлять сложные зависимости между входными данными и выходными, а также выполнять обобщение. Способности нейронной сети к прогнозированию напрямую следуют из ее способности к обобщению и выделению скрытых зависимостей между входными и выходными данными. После обучения сеть способна предсказать будущее значение некой последовательности на основе нескольких предыдущих значений и/или каких-то существующих в настоящий момент факторов. Следует отметить, что прогнозирование возможно только тогда, когда предыдущие изменения действительно в какой-то степени предопределяют будущие. Например, прогнозирование котировок акций на основе котировок за прошлую неделю может оказаться успешным, тогда как прогнозирование результатов завтрашней лотереи на основе данных за последние 50 лет почти наверняка не даст никаких результатов.

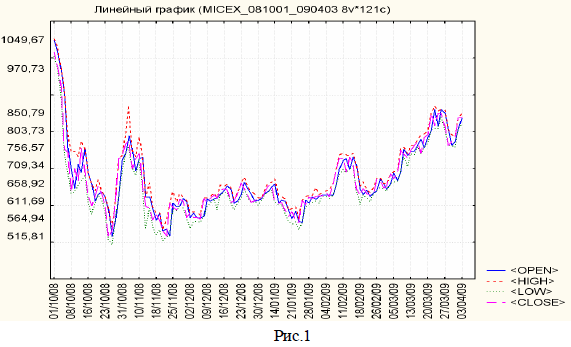

Рассмотрим на практике применение метода прогнозирования с помощью нейронных сетей. Для примера возьмём данные индекса ММВБ в период с 01.10.2008 по 03.04.2009. Задача состоит в том, что на основе представленной статистической информации необходимо сделать прогноз на 10 дней. Как видно из графика (рис.1), с 01.10.08 по 28.10.08 индекс ММВБ «просел» примерно на 534 пункта. После чего последовал рост до максимальной отметки в 871 пункт. Далее, некоторое время, рынок находился в боковом тренде, затем наметилась восходящая тенденция. В данном примере будем строить прогноз для одной переменной (остальные аналогично), но для того, чтобы выбрать ту из четырех переменных, которая наиболее сильно поможет спрогнозировать остальные, построим корреляционную матрицу.

Итак, построив матрицу парных корреляций (табл.1), делаем вывод о том, что переменная LOW наиболее сильно коррелирует с остальными. Займёмся прогнозом данной переменной.

Нелинейные по своей сути нейронные сети, позволяют с любой степенью точности аппроксимировать произвольную непрерывную функцию, не взирая на отсутствие или наличие какой-либо периодичности или цикличности. Поскольку временной ряд представляет собой непрерывную функцию (на самом деле нам известно значение этой функции лишь в конечном числе точек, но её можно легко непрерывно продолжить на весь рассматриваемый отрезок), то применение нейронных сетей вполне оправдано и корректно.

Построим тысячу нейронных сетей различной конфигурации в пакете STATISTICA, обучим их, а затем выберем десять наилучших.

В результате идентификации процесса построения сетей мы получили следующие результаты: выбранные сети, как можно заметить, имеют различные конфигурации (табл.2).

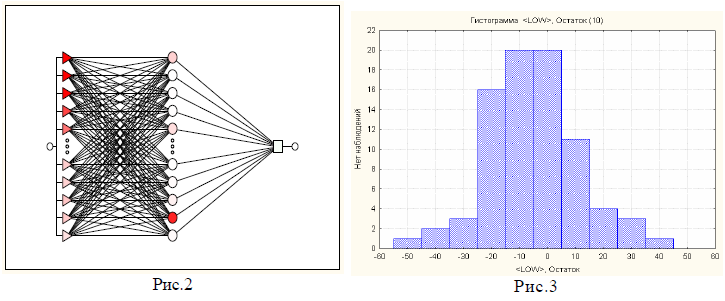

В результате обучения была найдена нейронная сеть, соответствующая модели 7 (рис.2) с хорошей производительностью (регрессионное отношение: 0,253628, ошибка: 0,003302). Нетрудно заметить, что производительность сетей с архитектурой Радиально Базисной Функции (РБФ) в среднем хуже производительности сетей с архитектурой Многослойно персептрона. Во многом это объясняется тем, что сети с архитектурой РБФ плохо экстраполируют данные (это связано с насыщением элементов скрытой структуры). Для оценки правдоподобности модели 7 построим гистограмму частот (рис.3). Данная гистограмма является самой симметричной по сравнению с другими моделями. Это подтверждает стандартные предположения о нормальности остатков. Следовательно, модель 7 больше всего подходит для данного временного ряда.

Осуществим проекцию для прогнозирования временного ряда. В результате имеем прогноз (рис.4, табл.3). Как видно из графика, нейронная сеть верно спрогнозировала направление тренда. Однако, требовать от этого метода анализа более точных данных, особенно в период мирового экономического кризиса как минимум некорректно.

Как и предполагалось, нейронные сети дали хороший результат. Во многом это обусловлено сложностью и нелинейностью структуры данного ряда, тогда как классические методы рассчитаны на применение к рядам с более заметными и очевидными структурными закономерностями. Но даже, несмотря на все видимые положительные качества нейронных сетей не стоит считать их некоей «панацеей». Во-первых, нейронные сети являются «черным ящиком», который не позволяет в явном виде определить вид зависимостей между членами ряда. Таким образом, конкретную нейронную сеть можно «научить» строить прогноз лишь на строго фиксированное количество шагов вперед (которое мы указываем в спецификации этой сети), следовательно, имеет место сильная зависимость от вида задачи. Во-вторых, при наличии явной линейности, простоты структуры в задаче, способность нейронных сетей к обобщению оказывается более слабой по отношению к классическим методам. Объясняется это как раз нелинейностью сетей по своей сути.

В общем случае для достижения наилучшего результата необходимо использовать нейронные сети вкупе с грамотной стратегией управления капиталом.

Список использованной литературы:

1. Э.А.Вуколов. Основы статистического анализа. Издательство «Форум», Москва

2008г.

2. В. Боровников. STATISTICA: искусство анализа данных на компьютере. 2003г.

3. Недосекин А.О. Нечетко-множественный анализ риска фондовых инвестиций. Изд.

Сезам, 2002г.

Ранее статья публиковалась в материалах 3-ей региональной научной конференции ВолгГТУ в 2009 году (Том 3).