Главный технологический тренд мирового фондового рынка последних лет – бурное развитие так называемой алгоритмической, или высокоскоростной торговли. Теперь на биржах соревнуются не люди, а торговые роботы, совершающие сотни и тысячи операций за одну торговую сессию. Как обычно, зародившись на Западе, этот тренд уже добрался и до России – алгоритмических торговцев на Московской бирже стало очень много. Сегодня мы поговорим о перспективах развития данной области в нашей стране.

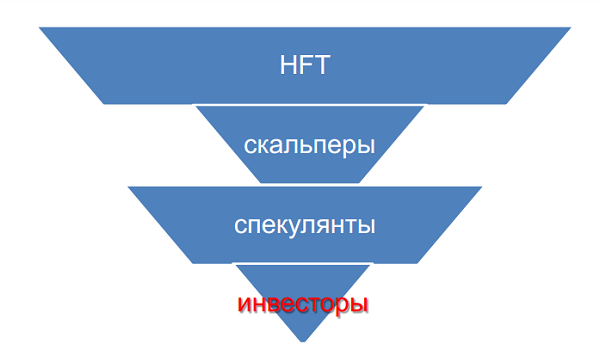

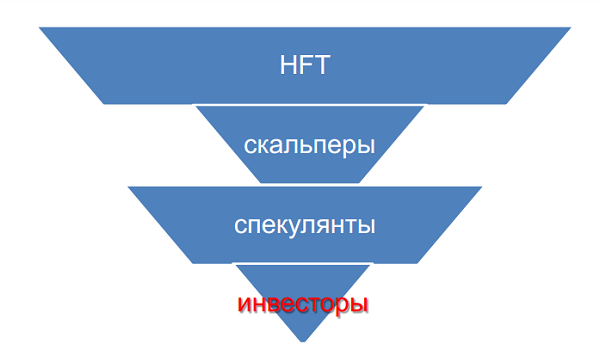

Начнем с того, что определимся с тем, кто вообще такие высокоскоростные торговцы (HFT-трейдеры- от HightFrequenceyTrading) и каково их место в экосистеме фондового рынка. На любой бирже встречаются несколько типов торговцев:

При этом в зону алгоритмической торговли попадают спекулянты/дей-трейдеры, скальперы и HFT-торговцы, то есть именно эти три категории представителей фондового рынка конкурируют за получение прибыли между собой.

По идее данная схема представляет собой «кормовую цепочку», т.е. для краткосрочных инвесторов источником денег случат инвесторы, краткосрочные инвесторы – для спекулянтов и дей-трейдеров и так далее. Это верно в случае, если рынок устроен правильно и на нем присутствуют в верных пропорциях все перечисленные группы торговцев.

Стабильный, устойчивый рынок всегда фрактален – рядом с более крупными участниками всегда есть более мелкие, которые работают и с меньшими объемами средств и на меньших временных промежутках (таймфреймах), но совершают большее количество сделок, так что их оборот, в целом, даже может превосходить обороты крупных инвесторов. В конце этой цепочки находятся HFT-трейдеры.

Таково положение при нормальном состоянии рынка, однако, на данный момент на отечественных биржах ситуация несколько иная и характеризуется преобладанием как раз высокочастотных торговцев, и сравнительно небольшим количеством, собственно, долгосрочных инвесторов.

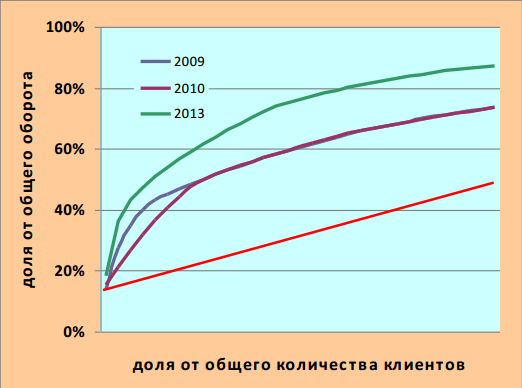

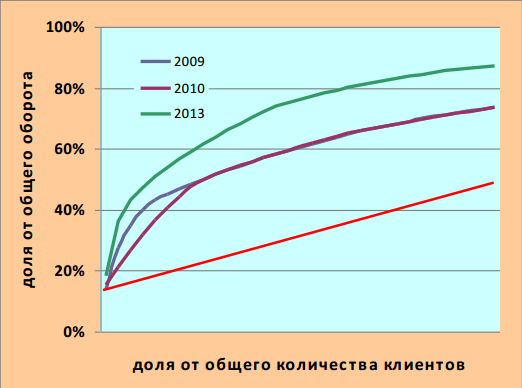

Данную схему подтверждают и цифры по алгоритмическим оборотам на Московской бирже. На фондовом рынке объемы алгоритмических торгов неуклонно растет на протяжении последних четырех лет: их доля за это время увеличилась в два раза.

* Данные за каждый год соответствуют октябрю т.е. каждый год представлен данными за октябрь

Если судить даже по нашим собственным данным – развитие алгоритмической торговли налицо. За три года (2010 — 2013) доля алгоритмического оборота клиентов выросла на 15%, а текущий алгоритмический оборот на срочном рынке составляет порядка 60%.

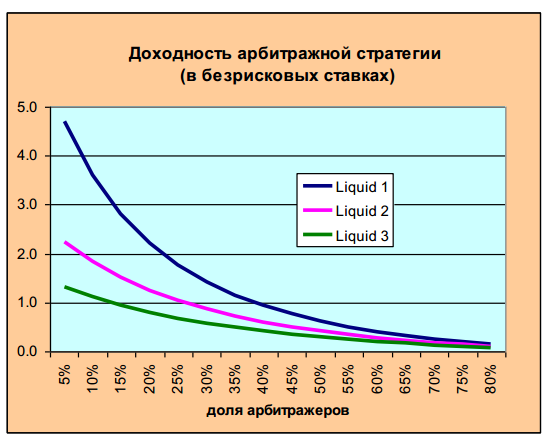

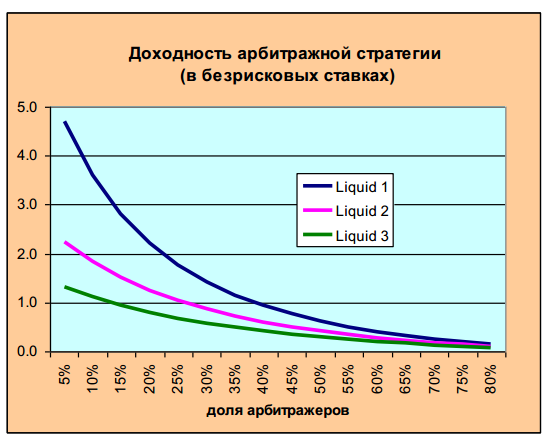

Такие объемы алгоритмической торговли приводят к снижению доходности торговых операций трейдеров, придерживающихся такого стиля работы на рынке. Чем больше торговцев использует роботов, совершающих большое количество операций, тем выше ликвидность рынка (т.н. мгновенная ликвидность). А чем больше роботов, действующих по сходным стратегиям, зарабатывает на текущих неэффективностях рынка, тем скорее эти его слабые места нивелируются, и общая доходность каждой конкретной стратегии понижается.

В целом, цикл развития HFT-торговли характеризуется следующей схемой:

Из всего вышеперечисленного следует что, мы еще вполне можем увидеть увеличение количества HFT-трейдеров на российском фондовом рынке, но этот рост не будет таким же существенным, как в прошлые годы, а на срочном рынке увеличение числа HFT-трейдеров уже в целом маловероятно.

Доходность является сложной функцией от самой стратегии трейдера, но также зависит и еще от нескольких базовых показателей:

Yildness= F(R, Fees, Liquidity, Bid – Ask, Size, Hurst, Leverage), где

Даже самая удачная скоростная алгоритмическая стратегия не может быть полностью реализована без высокой скорости исполнения транзакций. То есть быстродействие для HFT-трейдеров играет ключевую роль.

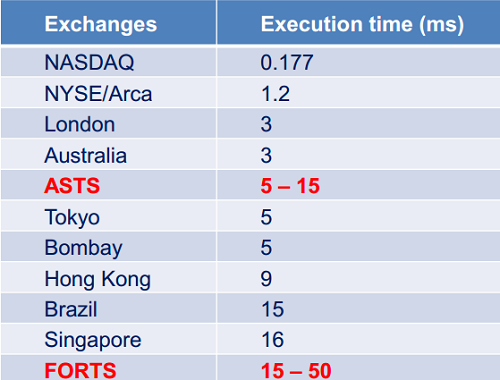

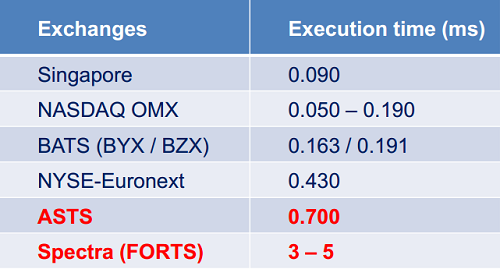

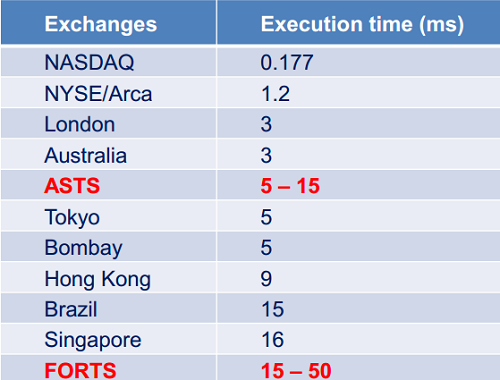

И здесь динамика вырисовывается вполне очевидная. Для начал взглянем на время исполнения ордеров (latency), которое существовало на зарубежных и отечественных биржевых площадках в 2010 году.

*ASTS – фондовый рынок ММВБ, а FORTS–РТС, которые позднее объединились в Московскую биржу.

Как видно, чемпионом по быстродействию был американский NASDAQ, которому все остальные значительно проигрывали.

Биржи все прошедшие годы инвестировали значительные средства в инфраструктуру, которая позволила бы снизить время обработки клиентских заявок. К примеру, затраты на обновление торговой системы Singapore Exchange в 2010-2011 гг., позволившие сократить скорость обработки ордера с 16 ms до 90 mks, составили $250 млн.

Всего биржами, телекоммуникационными компаниями, алгоритмическими хедж-фондами, корпоративными и частными алготрейдерами 2010 году на техническое перевооружение с целью увеличения скорости торгов во всем мире было истрачено более $ 2 млрд.

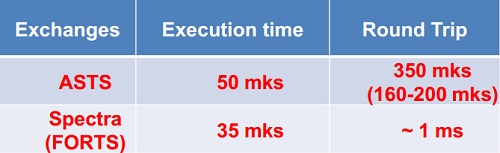

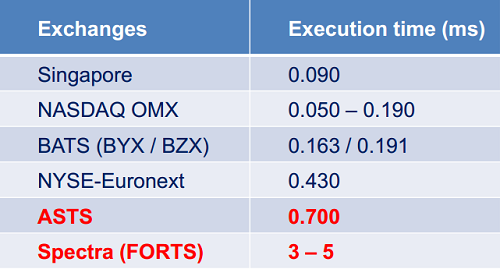

В результате, в 2013 году (данные на весну-лето) ситуация изменилась довольно существенным образом:

NASDAQ уступил лидерство Сингапуру, а российские площадки значительно улучшили свои показатели, но опять отстали от своих зарубежных коллег.

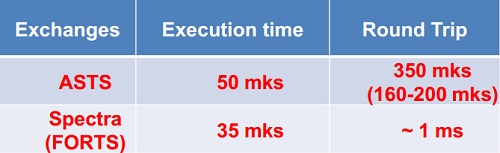

Развитие торговых систем Московской биржи продолжается довольно быстрыми темпами, и уже в декабре этого года время исполнения заявок удалось довести до 50 микросекунд на ASTS и 35 в системе Spectra (Forts).

Как мы видим, биржи много внимания уделяют алгоритмическим торговцам и создают им наилучшие условия для работы. Но чтобы им самим выиграть в гонке друг у друга, таким трейдерам, конечно, и самим необходимо тратиться на железо, хостинг, высокоскоростной доступ на биржу, покупку информации, постоянно работать над оптимизацией кода, а также искать новые рынки и инструменты, усиливать блоки управления рисками, создавать и использовать модели будущего изменения цены. Ну и разумеется, осваивать новые рынки и инструменты, на которых еще нет достаточной доли алгоритмической торговли.

P. S. Текст подготовлен на записи доклада, сделанного председателем правления ITinvest Владимиром Твардовским на II Российской конференции по алгоритмической торговле 7 декабря 2013 года.

Высокочастотный трейдинг

Начнем с того, что определимся с тем, кто вообще такие высокоскоростные торговцы (HFT-трейдеры- от HightFrequenceyTrading) и каково их место в экосистеме фондового рынка. На любой бирже встречаются несколько типов торговцев:

- Прежде всего – это инвесторы, которые совершают долгосрочные операции – покупают акции тех или иных предприятиях, основываясь на глубоком анализе их деятельности, и чья цель может вовсе не заключаться в продаже этих бумаг. Существует и отдельный подвид – так называемые краткосрочные инвесторы, «длительность» сделок которых лежит в диапазоне от недели до месяца.

- Спекулянты и дей-трейдеры, которые совершают операции с ценными бумагами именно для того, чтобы заработать на разнице цен между покупкой/ продажей и короткой продажей/откупом. Их сделки носят среднесрочный характер.

- Скальперы– это тип торговцев, которые совершают множество сделок в течение небольшого временного промежутка от нескольких секунд до пары минут. Прибыль от каждой такой операции, как правило, не очень большая, так что доход складывается из множества транзакций.

- Собственно, HFT-трейдеры, которые создают торговых роботов, действующих по определенным алгоритмам.

При этом в зону алгоритмической торговли попадают спекулянты/дей-трейдеры, скальперы и HFT-торговцы, то есть именно эти три категории представителей фондового рынка конкурируют за получение прибыли между собой.

По идее данная схема представляет собой «кормовую цепочку», т.е. для краткосрочных инвесторов источником денег случат инвесторы, краткосрочные инвесторы – для спекулянтов и дей-трейдеров и так далее. Это верно в случае, если рынок устроен правильно и на нем присутствуют в верных пропорциях все перечисленные группы торговцев.

Стабильный, устойчивый рынок всегда фрактален – рядом с более крупными участниками всегда есть более мелкие, которые работают и с меньшими объемами средств и на меньших временных промежутках (таймфреймах), но совершают большее количество сделок, так что их оборот, в целом, даже может превосходить обороты крупных инвесторов. В конце этой цепочки находятся HFT-трейдеры.

Текущая ситуация

Таково положение при нормальном состоянии рынка, однако, на данный момент на отечественных биржах ситуация несколько иная и характеризуется преобладанием как раз высокочастотных торговцев, и сравнительно небольшим количеством, собственно, долгосрочных инвесторов.

Данную схему подтверждают и цифры по алгоритмическим оборотам на Московской бирже. На фондовом рынке объемы алгоритмических торгов неуклонно растет на протяжении последних четырех лет: их доля за это время увеличилась в два раза.

* Данные за каждый год соответствуют октябрю т.е. каждый год представлен данными за октябрь

Если судить даже по нашим собственным данным – развитие алгоритмической торговли налицо. За три года (2010 — 2013) доля алгоритмического оборота клиентов выросла на 15%, а текущий алгоритмический оборот на срочном рынке составляет порядка 60%.

К чему это ведет?

Такие объемы алгоритмической торговли приводят к снижению доходности торговых операций трейдеров, придерживающихся такого стиля работы на рынке. Чем больше торговцев использует роботов, совершающих большое количество операций, тем выше ликвидность рынка (т.н. мгновенная ликвидность). А чем больше роботов, действующих по сходным стратегиям, зарабатывает на текущих неэффективностях рынка, тем скорее эти его слабые места нивелируются, и общая доходность каждой конкретной стратегии понижается.

В целом, цикл развития HFT-торговли характеризуется следующей схемой:

- Увеличилось число HFT-трейдеров.

- Это привело к росту мгновенной ликвидности и эффективности рынка.

- Мгновенная ликвидность повлекла снижение доходности операций HFT-торговцев.

- Как результат – выросли их расходы, которые вообще имеют тенденцию только расти, и становиться многим просто не по карману. В результате некоторые торговцы уходят с рынка или переориентируют свои стратегии. А общее число HFT-трейдеров сокращается. Сейчас мы как раз находимся в этой точке.

- Все это приводит к снижению ликвидности и эффективности рынка, которая вызывает увеличение числа HFT-трейдеров, и все начинается заново.

Из всего вышеперечисленного следует что, мы еще вполне можем увидеть увеличение количества HFT-трейдеров на российском фондовом рынке, но этот рост не будет таким же существенным, как в прошлые годы, а на срочном рынке увеличение числа HFT-трейдеров уже в целом маловероятно.

Доходность

Доходность является сложной функцией от самой стратегии трейдера, но также зависит и еще от нескольких базовых показателей:

Yildness= F(R, Fees, Liquidity, Bid – Ask, Size, Hurst, Leverage), где

- R – безрисковая ставка, действующая на рынке. Чем больше эта ставка, тем доходность будет выше.

- Fees – размер комиссии брокера и биржи. От этого показателя, как и от безрисковой ставки, доходность зависит обратным образом..

- Liquidity – ликвидность. С одной стороны – чем она выше, тем доходность ниже. С другой стороны – при низкой ликвидности рассчитывать на высокую доходность также не приходится. Это значит, что HFT-трейдерам нужно находить золотую середину и не бросаться на чересчур ликвидные, или наоборот крайне непопулярные бумаги и биржевые инструменты.

- Bid/Askспред – цена продажи финансового инструмента, а Ask–цена продажи.

- Size – размер торгового лота.

- Hurst – показатель фрактальности рынка Херста.

- Leverage – брокерское плечо, которое трейдер может получить для реализации своей стратегии.

Быстродействие

Даже самая удачная скоростная алгоритмическая стратегия не может быть полностью реализована без высокой скорости исполнения транзакций. То есть быстродействие для HFT-трейдеров играет ключевую роль.

И здесь динамика вырисовывается вполне очевидная. Для начал взглянем на время исполнения ордеров (latency), которое существовало на зарубежных и отечественных биржевых площадках в 2010 году.

*ASTS – фондовый рынок ММВБ, а FORTS–РТС, которые позднее объединились в Московскую биржу.

Как видно, чемпионом по быстродействию был американский NASDAQ, которому все остальные значительно проигрывали.

Биржи все прошедшие годы инвестировали значительные средства в инфраструктуру, которая позволила бы снизить время обработки клиентских заявок. К примеру, затраты на обновление торговой системы Singapore Exchange в 2010-2011 гг., позволившие сократить скорость обработки ордера с 16 ms до 90 mks, составили $250 млн.

Всего биржами, телекоммуникационными компаниями, алгоритмическими хедж-фондами, корпоративными и частными алготрейдерами 2010 году на техническое перевооружение с целью увеличения скорости торгов во всем мире было истрачено более $ 2 млрд.

В результате, в 2013 году (данные на весну-лето) ситуация изменилась довольно существенным образом:

NASDAQ уступил лидерство Сингапуру, а российские площадки значительно улучшили свои показатели, но опять отстали от своих зарубежных коллег.

Развитие торговых систем Московской биржи продолжается довольно быстрыми темпами, и уже в декабре этого года время исполнения заявок удалось довести до 50 микросекунд на ASTS и 35 в системе Spectra (Forts).

Выводы

Как мы видим, биржи много внимания уделяют алгоритмическим торговцам и создают им наилучшие условия для работы. Но чтобы им самим выиграть в гонке друг у друга, таким трейдерам, конечно, и самим необходимо тратиться на железо, хостинг, высокоскоростной доступ на биржу, покупку информации, постоянно работать над оптимизацией кода, а также искать новые рынки и инструменты, усиливать блоки управления рисками, создавать и использовать модели будущего изменения цены. Ну и разумеется, осваивать новые рынки и инструменты, на которых еще нет достаточной доли алгоритмической торговли.

P. S. Текст подготовлен на записи доклада, сделанного председателем правления ITinvest Владимиром Твардовским на II Российской конференции по алгоритмической торговле 7 декабря 2013 года.