В ходе митапа состоялись выступления трех спикеров: основателя и CEO блокчейн-платформы Waves Александра Иванова, CTO тех-хаба KL10CH Владимира Маслякова и начальника управления инновационной деятельностью НИУ ВШЭ, участника Blockchain Community Марины Гуревой. По окончании серии презентаций, в рамках митапа прошел круглый стол, к которому, помимо трех вышеперечисленных спикеров, присоединился основатель платформы BankEx Игорь Хмель и эксперт по стратегическим технологиям Microsoft Константин Гольдштейн.

Митап организован сообществом Russian Fintech, а именно:

— Александр Иванов (основатель и CEO Waves Platform),

— Владимир Масляков (CTO тех-хаба «Ключ»),

— Дмитрий Фаллер,

— Виталий Цигулев (CEO коммуникационного агентства Digital Finance),

— Наталья Косьянова (event- и медиаменеджер тех-хаба «Ключ»),

— Федор Пширков (управляющий партнер в Datalogia)

Полное видео с мероприятия:

Все фото можно посмотреть здесь.

Мероприятие открылось выступлением Владимира Маслякова на тему «Эволюция денег: от ракушек до биткойнов». В начале своей презентации спикер выделил тезисы, приведенные английским экономистом Уильямом Стенли Джевонсом, который сформулировал 3 основные функции денег:

- Хранение ценности,

- Средство обмена,

- Средство учета.

Сам Масляков вывел собственные тезисы, основанные на концепции Джевонса:

- Ценность — свойство денег сохранять капитал,

- Переносимость / конвертируемость — возможность обмена денег на товар или другие деньги,

- Надежность / стабильность — насколько сильна флуктуация цены, от которой зависит то, насколько легко использовать данную единицу в качестве системы расчетов.

Спикер представил гостям мероприятия трехмерную шкалу, на которой были отображены системы расчетов, свойственные разным эпохам и цивилизациям: от бартерного обмена домашнего скота и использования ракушек как средства валюты до долларов США и криптовалют.

Владимир рассказал о появлении первых бумажных купюр хуэйцзи в Китае в 12 веке в эпоху империи Сун. Валюту можно было конвертировать в шелк, золото и серебро. Тогда выяснилось, что при первых колебаниях курсов люди выходили из этой денежной системы и начинали использовать бронзовые монеты. Государство в свою очередь при помощи законодательства попыталось впервые принудить людей к использованию бумажных банкнот и уплате налогов.

В 18 веке шотландский экономист Адам Смит предложил теорию «невидимая рука рынка». Смит полагал, что отсутствие регуляции денег ведет к замене ими золота и серебра. В этом случае тот, кто выпускает деньги без ограничений, способен расширять свою сферу влияния по мере увеличения объема эмиссии денежной массы и ее распространения.

В 19 веке в Западной Европе сформировался «золотой стандарт». В связи с тем, что золото сложно добыть и подделать, этот металл стал центральным элементом обмена.

После окончания наполеоновских войн в Великобритании в 19 веке появились первые бумажные деньги, подкрепленные золотом. Центробанк Англии взял под контроль процесс выпуска банкнот и ввел на законодательном уровне понятие «законное платёжное средство» — Legal tender.

Ближе к концу Второй Мировой войны на смену «золотому стандарту» пришла Бреттон-Вудская система или «золотообменный стандарт». В результате Доллар США стал центральной мировой валютой. 1 унция золота могла быть конвертирована в 35 долларов. Все остальные валюты мира были привязаны к доллару.

Система развалилась за 30 лет из-за разных темпов развития европейских стран. Валюты экономических лидеров, например, Германии, подверглись ревальвации. В 70-х годах с развитием автопрома произошел резкий скачок цен на нефть, и стало очевидно, что привязка мировых валют к доллару работает неэффективно.

В качестве фактора, определяющего стоимость денег, Владимир Масляков выделил веру. Таким образом, по мнению спикера, внутренние свойства денег переросли во внешние.

В 20-м веке государства забрали контроль над эмиссией. Чтобы стимулировать обращение денег в качестве средства обмена, появился принцип оплаты за хранение — демерредж.

С развитием интернета стали появляться цифровые валюты, среди которых E-gold, Liberty Reserve и Биткойн. По мнению Маслякова, функция переносимости у биткойна выше чем у золота. Однако спикер сослался на большую уязвимость биткойна как относительно молодой технологии в сравнении с надежным и проверенным тысячелетиями золотом. Владимир привел расчеты, согласно которым потенциал по оборачиваемости биткойна по сравнению с долларом в 3-4 раза недооценен. В сфере криптовалют существует компромисс между удобством обмена и надежностью как средства сохранения денег.

Владимир продемонстрировал текст переписки с Reddit, участники которой ссылались на риски биткойна в связи с непониманием принципа формирования стоимости валюты и инструментов ее контроля. При этом участники признавались, что процессы эмиссии и контроля долларов также отнюдь не прозрачны.

В конце своего выступления Масляков привел цитату Бенжамина Франклина, который выделял обменную функцию денег как основную. От себя спикер добавил, что в эпоху развития цифровых технологий важной становится также информационная функция денег.

Серию выступлений продолжил основатель блокчейн-платформы Waves Александр Иванов. Он подчеркнул главный тезис митапа RusFinTech — «Money is numbers», означающий, что современные деньги — это информация. Презентация Иванова «Краудфандинг VS Венчур» была посвящена сравнению краудфандинга на блокчейне и венчурного финансирования как инструментов привлечения средств для развития проектов.

Выступление основателя Waves началось с рейтинга крупнейших краудфандинговых кампаний, в котором разработанная под его руководством платформа занимает 7-е место. К июню этого года проект платформы Waves привлек с помощью коллективного инвестирования около 16 миллионов долларов.

По мнению Александра, венчурная модель берет свое начало в США, где рынок венчурных инвестиций держится на единорогах — проектах, чья капитализация превысила 1 миллиард долларов при отсутствии четко выраженных показателей эффективности. С учетом особенностей российской экономики для проектов, стремящихся привлечь финансирование, гораздо доступнее инструменты коллективного инвестирования. Однако краудфандинговые кампании, например, на площадке Kickstarter, сводятся скорее к коллективной поддержке проектов, нежели к коллективному инвестированию. Вкладываясь в проект, пользователи не вправе рассчитывать на прибыль, а значит, такой способ привлечения финансирования подходит для ограниченного количества проектов.

Поэтому логическим продолжением краудфандинга становится краудинвестинг, модель которого подразумевает для соинвесторов перспективы заработка в случае успеха проекта. Однако для модели коллективного привлечения инвестиций становится необходимым правовое регулирование, которое в России еще не создано, а значит, для такой концепции нет сформированной законодательной базы.

Функционал разработанной командой Иванова платформы Waves дает проектам возможность выпускать токены — криптографические аналоги ценных бумаг. Заинтересованные в успехе стартапа краудинвесторы могут оказать поддержку на этапе тестирования, дать обратную связь о продукте, а также помочь в его продвижении за счет рекомендаций своим знакомым. Благодаря созданному вокруг проекта комьюнити, 1 доллар, поднятый за счет краудинвестинга, равен, по мнению Александра, 3 долларам, полученным благодаря привлечению венчурных инвестиций.

При таком подходе блокчейн предоставляет естественную распределенную среду для выпуска цифровых токенов без наличия единого административного центра. Токен может быть продан, обменен или передан по желанию владельца. Регулятивные ограничения при этом отсутствуют, так как токен — это цифровая единица.

Процесс эмиссии токенов называется Initial Coin Offering или ICO. На выпущенные токены появляется спрос, обусловленный перспективами проекта и ограниченностью выпуска криптографических аналогов ценных бумаг. Привязка токена к проекту создает в случае успешного развития стартапа инвестиционный потенциал.

По мнению Александра, данная модель создает новый класс финансовых инструментов, объединяющих в себе: цифровой продукт, долю в компании и ваучер. Последнее из перечисленных свойств токена позволяет привязать его к продукции, выпускаемой стартапом.

В качестве примера краудинвестинга на блокчейне Иванов привел кампанию по сбору средств на запуск социальной сети. Способом монетизации проекта может быть, например, реклама и платный функционал. Стоимость токена данной социальной сети будет расти по мере увеличения количества ее пользователей. При этом основатели не теряют контроль над своим проектом, так как токены привязаны сугубо к стоимости продуктов, выпущенных стартапом.

С 3-й заключительной презентацией, посвященной теме «Текущее состояние криптоэкономики», выступила директор управления информационной деятельности НИУ ВШЭ Марина Гурева. В начале своего выступления Марина рассказала о блокчейн-школе, которая проводится на базе ВШЭ каждый вторник и четверг при поддержке платежного сервиса QIWI и блокчейн-платформы Waves, а также анонсировала хакатон по блокчейну, запланированный 11-13 ноября.

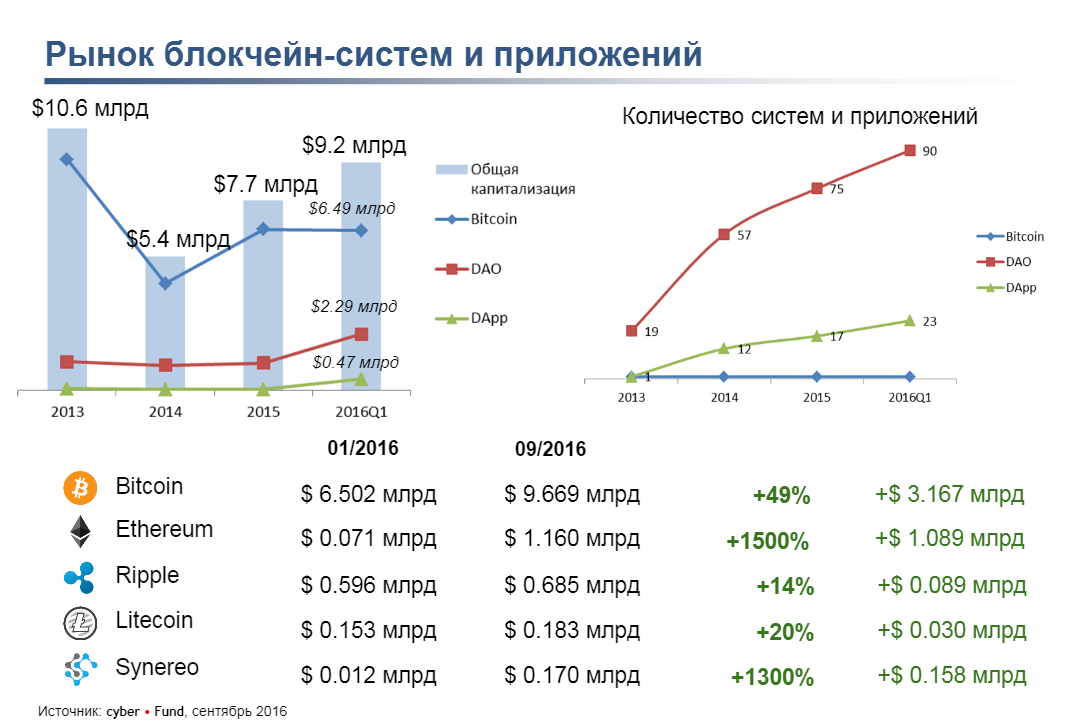

По словам Марины, криптовлюты — это еще зарождающийся, но уже привлекательный рынок. Топ-3 рынка блокчейн-систем составляют Bitcoin, Ethereum и Ripple.

В ходе своего выступления Марина привела данные, иллюстрирующие современную криптовалютную инфраструктуру.

К основным трендам криптоэкономики Гурева отнесла рост объема транзакций с биткойнами и увеличение количества банкоматов, обрабатывающих операции с криптовалютами. По словам спикера, биткойн все чаще используется в развивающихся странах в качестве инструмента хранения средств, а также в качестве инфраструктуры для микро-платежей.

Развивающийся в качестве открытой платформы для блокчейн-приложений проект Ethereum,

- Блокчейн-систему по выпуску деривативов BitShares, основанную на технологии Graphene II,

- Работающую на основе технологии блокчейн социальную сеть Steemit, участники которой могут получать вознаграждение в криптовалюте за генерацию контента,

- Русскоязычный аналог и форк Steemit — проект «Голос», созданный для пользователей, проживающих на территории постсоветского пространства.

Гурева назвала «радужными» перспективы развития блокчейна. По ее мнению, активнее исследовать данную технологию будут страны, уже занимающие лидирующие позиции в финансовой сфере. В России технологией блокчейн интересуется Центробанк, а также ряд финансовых организаций для создания закрытых частных блокчейн-систем.

По окончании серии выступлений гостей митапа ожидал круглый стол, посвященный теме «Сервисы на базе блокчейн-технологий». Помимо выступавших ранее спикеров к дискуссионному продолжению мероприятия подключились: основатель платформы BankEx Игорь Хмель и эксперт по стратегическим технологиям Microsoft Константин Гольдштейн.

В рамках круглого стола эксперты ответили на ряд вопросов аудитории. Самые интересные тезисы прошедшей дискуссии мы публикуем ниже.

Основной риск — отношение к блокчейну и криптовалютам как к законченной production-системе, которая должна работать всегда в любых ситуациях. Все только зарождается, это экспериментальная система.

Существует риск в перегреве рынка, в завышенных ожиданиях.

Нет законодательства и непонятно, каким оно будет. Существуют локальные риски, технология не обкатана и это естественно. Если у технологии есть потенциал, все будет развиваться.

Блокчейн — это база данных, которая потенциально будет интегрирована с тем же Интернетом вещей. Именно эта интеграция / взаимодействие — по-прежнему слабая сторона с точки зрения безопасности.

Ситуация с DAO: 160 миллионов долларов инвестиций, при этом неотлаженная система и много хайпа. В результате очень много людей сейчас со скепсисом относятся к смарт-контрактам и криптовалютам.

В России крипто-технологии однозначно будут развиваться. Есть спрос. Мы находимся в начале пути, а в будущем развитие блокчейн-платформ будет только стабилизироваться.

Мы с огромной скоростью движемся в сторону экономики нематериальных активов.

В первом митапе RusFinTech приняли участие около 250 человек.