Продолжаем разбираться в многослойной инфраструктуре платежного ландшафта. Первая часть была посвящена системам моментальных платежей, платежным платформам, онлайн-банкингу, сервисам по приему платежей и мобильной революции.

Сегодня в переводе — онлайн-платформы (Google, Apple, Facebook, Amazon + Baidu, Alibaba, Tencent), кошельки, криптовалюты и новые сервисы. Let's start!

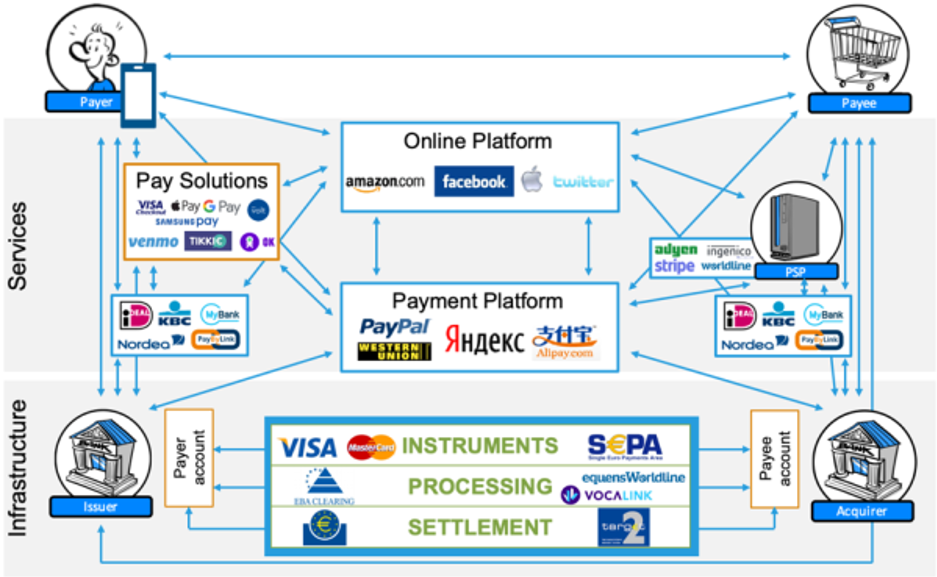

Эта часть про взлет онлайн-платформ (GAFA — Google, Apple, Facebook, Amazon и BAT — Baidu, Alibaba, Tencent) в части социального взаимодействия и коммерции. Занимая все большую часть в каждом аспекте жизни потребителя, эти платформы предлагают свои специальные платежные решения, уже интегрированные в соответствующие платформы, как показано на рисунке 7.

Глобализация обеспечивает потребителям возможность платить за пределами своих географических границ. Онлайн-платформы предлагают услуги, которые упрощают подключение к платежным системам за пределами региона покупателя (например, Alipay предлагает свой электронный кошелек некитайским клиентам, чтобы упростить финансовые операции на китайских рынках).

Присутствие в каждом аспекте повседневной жизни потребителя обеспечивает большой поток данных, позволяя создавать сложные платежные решения под потребности клиента за пределами обычного процесса покупки. Предоставление платежных услуг своим клиентам, в свою очередь, дает платформе больший доступ к данным покупателей и расширяет ее возможности по предоставлению новых дополнительных услуг.

Рисунок 7 — Какую позицию займут онлайн-платформы в финансовой системе и как она повлияет на роль и актуальность традиционных платежных организаций

Ранее в область 7 входили кошельки, цель которых — упрощать оформление покупок. Недавно на рынке появились новые платежные решения, и у кошельков появились новые грани: они предлагают услуги для дальнейшей поддержки покупателей, не связанные с платежами.

Поначалу рост P2P-платежей был относительно медленным. Потребители не очень хотели платить за этот тип услуг, сравнивая его с платежами через ОБЭП или платежные платформы, которые считаются практически бесплатными. Однако популярность P2P-платежей растет, поскольку поставщики услуг сокращают собственные комиссии. Такой эффект достигается за счет того, что в качестве маркетингового хода поставщики берут на себя транзакционные издержки и тем самым стимулируют переход пользователей на новую платформу.

На пути к прибыльной бизнес-модели поставщики услуг стремятся переместить свои бесплатные B2C-решения в область C2B, предлагая платные услуги для бизнес-клиентов. Одним из примеров является американское решение P2P-платежей Venmo (принадлежит PayPal), которое начало свою работу с поглощения операционных издержек для создания базы пользователей. Теперь компания получает доход с покупок в утвержденных онлайн-магазинах, с которых взимается комиссия.

PSD2 позволяет потребителям инициировать платеж из лицензированного стороннего приложения. Такая модель развивается в кошельковом направлении, где в одном приложении покупатель может платить с разных счетов. Однако отсутствие стандартизации интерфейсов PSD2 между банками на европейском (и часто национальном) уровне замедляет работу поставщиков услуг, желающих предложить такие «кошельковые» решения для платежных счетов, поскольку оно увеличивает стоимость, сложность и время внедрения для обеспечения высокого охвата. В попытках компенсировать все эти сложности появляются различные поставщики технических услуг, которые заботятся о возможности такого подключения.

Последние разработки в области кошельков выражаются в слиянии платежей с услугами, не связанными с ними, такими, как хранение карт лояльности и дисконтных карт в приложении (например, OK и Reward Cards). Это еще больше упрощает опыт потребителя за пределами платежей. Такие разработки в сфере неплатежных услуг раскрываются в 9-й области.

Рисунок 8 — Платежные решения выходят за рамки карточных платежей при упрощении процессов

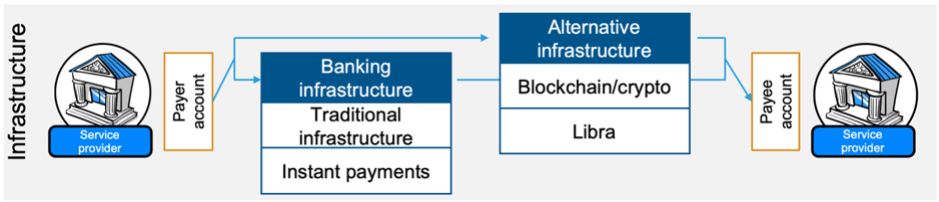

Эволюция платежного ландшафта, описанная в областях №2–7, всегда рассматривала традиционную инфраструктуру из области 1 как основу для инноваций. В настоящее время сама платежная инфраструктура является объектом инноваций, сталкивающимся с потенциальными угрозами. Пока традиционные игроки дают жизнь новым инфраструктурным инициативам, таким как мгновенные платежи, и изучают возможности, которые технологии вроде блокчейна могут привнести в финансовую систему, нетрадиционные игроки также изучают развитие инфраструктуры, которое может сильно повлиять на привычную финансовую систему.

Нетрадиционные игроки представляют альтернативы существующей платежной инфраструктуре, создавая систему, в которой поставщики услуг обмениваются ценной информацией от лица плательщика и получателя через различные платежные инфраструктуры (как показано на рисунке 9). Все это происходит по нескольким причинам: например, чтобы уменьшить зависимость от традиционных финансовых игроков, извлечь выгоды из существующих функциональных возможностей и увеличить скорость инноваций.

Рисунок 9 — Инфраструктура управляется «поставщиками услуг» в области плательщика и получателя (в отличии от традиционных эмитентов и эквайеров)

Альтернативная платежная инфраструктура, основанная на блокчейне и криптовалюте, существует уже несколько лет. Иногда она оказывается полезной (например, при недавней гиперинфляции национальной валюты Венесуэлы), но всеобщее принятие ее в качестве платежного механизма для повседневных целей пока продвигается медленно. В качестве свежего примера можно взять консорциум Libra, альтернативную платежную инфраструктуру, которая в настоящее время находится под пристальным вниманием правительств и центральных банков в связи с ее разрушительным потенциалом для традиционной финансовой системы (наряду с проблемами безопасности и управления). В то же время регулирующие органы также разрабатывают собственные проекты в области альтернативных инфраструктур. Так, в ответ на введение Libra национальный банк Китая ускоряет разработку цифрового юаня (DECP). DECP предлагает «контролируемую» анонимность и функциональность для замены бумажных денег. Мнения о жизнеспособности альтернативных платежных инфраструктур и спросе на них разнятся, и, как ожидается, в ближайшем будущем мы увидим реальный потенциал таких инфраструктур.

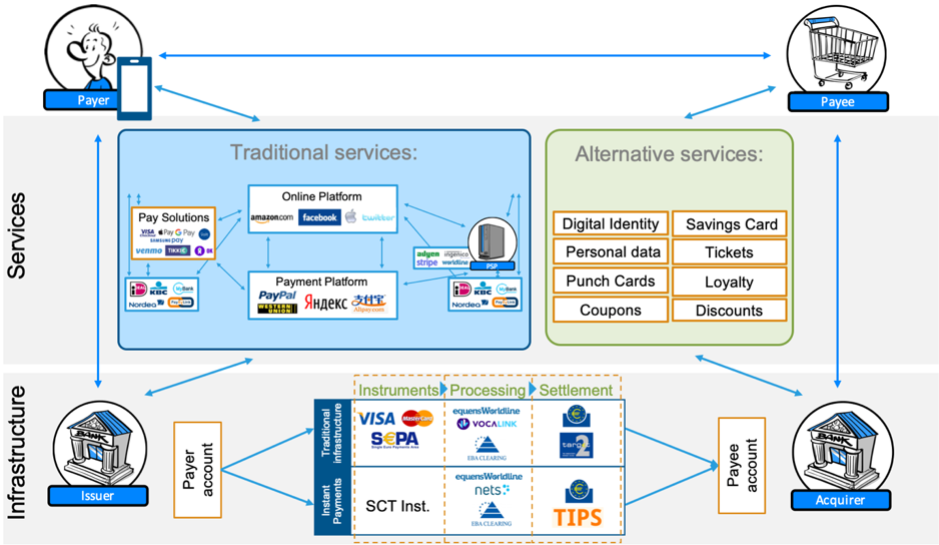

Традиционная платежная инфраструктура — это основа множества платежных услуг. Но в конце концов все это разнообразие сводится к традиционному платежу наподобие SCT или платежу по карте.

В поисках новых бизнес-моделей финансовые организации нашли новые применения своей платежной инфраструктуре. Их взаимосвязанная сеть надежных и регулируемых организаций, специализирующихся на обмене структурированными данными, оказывается полезной для различных видов услуг помимо платежей.

Примерами того, как существующая платежная инфраструктура может использоваться для иных приложений и услуг, являются передача личных данных для регистрации или входа в систему через сторонние приложения (например, схемы BankID), а также комбинирование платежей с другими потоками данных, например, электронное выставление счетов или схемы лояльности и скидок. Другие альтернативные услуги включают сервисы кредитования, предлагаемые как покупателям (например, Payu), так и компаниям (например, PayPal). Используя историю платежных операций покупателей и продавцов для профилирования и скоринга, игроки вроде Amazon и Paypal могут предоставлять услуги мгновенного кредитования для облегчения платежных операций.

Ускоряя эти процессы, PSD2 упрощает доступ к платежной инфраструктуре для нефинансовых учреждений и обеспечивает свободную интеграцию платежных систем с альтернативными сервисами.

Рисунок 10 — Появление альтернативных сервисов вдобавок к существующим сервисам и инфраструктуре

Интеграция платежных сервисов с альтернативными структурами и источниками данных является результатом развития взаимосвязей в цифровом мире. Несмотря на то, что эту технологию вряд ли можно назвать новой, размещение сервисов финансовых систем через API приобрело большую популярность в последние годы. Автоматизированный доступ к данным и услугам в режиме реального времени значительно улучшил продукты и услуги как финансовых, так и нефинансовых игроков.

PSD2 является ключевым фактором развития нескольких из описанных областей. Последние годы для PSD2 прошли в дискуссиях о технологических стандартах и привели к отсрочке внедрения нормативных технических стандартов. Ключевой темой PSD2 является «строгая аутентификация клиентов» (SCA — «Strong Customer Authentication»), которая влияет на различные покупательские сценарии. Следующее десятилетие покажет, будет ли реализован инновационный потенциал PSD2.

Финансовая система в Европе все еще сильно зависит от традиционных карточных схем и находится под растущим давлением со стороны технологических гигантов (GAFA и BAT), пытающихся расширить свое влияние. Глобальный платежный ландшафт действительно претерпевает трансформацию. Крупные технологические достижения, нормативные реформы и всё новые инициативы, исходящие, в частности, от глобальных цифровых платформ, привели к значительным изменениям. Эти события оказывают существенное давление на банки и сервисы по приему платежей, вынуждая их принять ответные меры.

Напоследок одно интересное недавнее событие, за развитием которого стоит следить –— запуск PEPSI (пан-европейская инициатива платежных систем). PEPSI — это инициатива, направленная на разработку общеевропейского решения для розничных платежей, которая сможет конкурировать с карточными схемами и технологическими гигантами. Она поддерживается двадцатью крупнейшими европейскими банками, а также ЕЦБ. В будущем эта инициатива может стать важным событием, которое повлияет на дальнейшее развитие платежного ландшафта. Тем не менее важным фактором успеха станет то, захотят ли вовлеченные игроки организованно и сообща подойти к созданию общеевропейской альтернативы для внутренних (карточных) схем платежей по всей Европе.

Сегодня в переводе — онлайн-платформы (Google, Apple, Facebook, Amazon + Baidu, Alibaba, Tencent), кошельки, криптовалюты и новые сервисы. Let's start!

Область №6: Онлайн-континенты

Эта часть про взлет онлайн-платформ (GAFA — Google, Apple, Facebook, Amazon и BAT — Baidu, Alibaba, Tencent) в части социального взаимодействия и коммерции. Занимая все большую часть в каждом аспекте жизни потребителя, эти платформы предлагают свои специальные платежные решения, уже интегрированные в соответствующие платформы, как показано на рисунке 7.

Глобализация обеспечивает потребителям возможность платить за пределами своих географических границ. Онлайн-платформы предлагают услуги, которые упрощают подключение к платежным системам за пределами региона покупателя (например, Alipay предлагает свой электронный кошелек некитайским клиентам, чтобы упростить финансовые операции на китайских рынках).

Присутствие в каждом аспекте повседневной жизни потребителя обеспечивает большой поток данных, позволяя создавать сложные платежные решения под потребности клиента за пределами обычного процесса покупки. Предоставление платежных услуг своим клиентам, в свою очередь, дает платформе больший доступ к данным покупателей и расширяет ее возможности по предоставлению новых дополнительных услуг.

Рисунок 7 — Какую позицию займут онлайн-платформы в финансовой системе и как она повлияет на роль и актуальность традиционных платежных организаций

Область №7: Платежные решения (кошельки)

Ранее в область 7 входили кошельки, цель которых — упрощать оформление покупок. Недавно на рынке появились новые платежные решения, и у кошельков появились новые грани: они предлагают услуги для дальнейшей поддержки покупателей, не связанные с платежами.

Поначалу рост P2P-платежей был относительно медленным. Потребители не очень хотели платить за этот тип услуг, сравнивая его с платежами через ОБЭП или платежные платформы, которые считаются практически бесплатными. Однако популярность P2P-платежей растет, поскольку поставщики услуг сокращают собственные комиссии. Такой эффект достигается за счет того, что в качестве маркетингового хода поставщики берут на себя транзакционные издержки и тем самым стимулируют переход пользователей на новую платформу.

На пути к прибыльной бизнес-модели поставщики услуг стремятся переместить свои бесплатные B2C-решения в область C2B, предлагая платные услуги для бизнес-клиентов. Одним из примеров является американское решение P2P-платежей Venmo (принадлежит PayPal), которое начало свою работу с поглощения операционных издержек для создания базы пользователей. Теперь компания получает доход с покупок в утвержденных онлайн-магазинах, с которых взимается комиссия.

PSD2 позволяет потребителям инициировать платеж из лицензированного стороннего приложения. Такая модель развивается в кошельковом направлении, где в одном приложении покупатель может платить с разных счетов. Однако отсутствие стандартизации интерфейсов PSD2 между банками на европейском (и часто национальном) уровне замедляет работу поставщиков услуг, желающих предложить такие «кошельковые» решения для платежных счетов, поскольку оно увеличивает стоимость, сложность и время внедрения для обеспечения высокого охвата. В попытках компенсировать все эти сложности появляются различные поставщики технических услуг, которые заботятся о возможности такого подключения.

Последние разработки в области кошельков выражаются в слиянии платежей с услугами, не связанными с ними, такими, как хранение карт лояльности и дисконтных карт в приложении (например, OK и Reward Cards). Это еще больше упрощает опыт потребителя за пределами платежей. Такие разработки в сфере неплатежных услуг раскрываются в 9-й области.

Рисунок 8 — Платежные решения выходят за рамки карточных платежей при упрощении процессов

Область 8: Альтернативная инфраструктура платежных операций

Эволюция платежного ландшафта, описанная в областях №2–7, всегда рассматривала традиционную инфраструктуру из области 1 как основу для инноваций. В настоящее время сама платежная инфраструктура является объектом инноваций, сталкивающимся с потенциальными угрозами. Пока традиционные игроки дают жизнь новым инфраструктурным инициативам, таким как мгновенные платежи, и изучают возможности, которые технологии вроде блокчейна могут привнести в финансовую систему, нетрадиционные игроки также изучают развитие инфраструктуры, которое может сильно повлиять на привычную финансовую систему.

Нетрадиционные игроки представляют альтернативы существующей платежной инфраструктуре, создавая систему, в которой поставщики услуг обмениваются ценной информацией от лица плательщика и получателя через различные платежные инфраструктуры (как показано на рисунке 9). Все это происходит по нескольким причинам: например, чтобы уменьшить зависимость от традиционных финансовых игроков, извлечь выгоды из существующих функциональных возможностей и увеличить скорость инноваций.

Рисунок 9 — Инфраструктура управляется «поставщиками услуг» в области плательщика и получателя (в отличии от традиционных эмитентов и эквайеров)

Альтернативная платежная инфраструктура, основанная на блокчейне и криптовалюте, существует уже несколько лет. Иногда она оказывается полезной (например, при недавней гиперинфляции национальной валюты Венесуэлы), но всеобщее принятие ее в качестве платежного механизма для повседневных целей пока продвигается медленно. В качестве свежего примера можно взять консорциум Libra, альтернативную платежную инфраструктуру, которая в настоящее время находится под пристальным вниманием правительств и центральных банков в связи с ее разрушительным потенциалом для традиционной финансовой системы (наряду с проблемами безопасности и управления). В то же время регулирующие органы также разрабатывают собственные проекты в области альтернативных инфраструктур. Так, в ответ на введение Libra национальный банк Китая ускоряет разработку цифрового юаня (DECP). DECP предлагает «контролируемую» анонимность и функциональность для замены бумажных денег. Мнения о жизнеспособности альтернативных платежных инфраструктур и спросе на них разнятся, и, как ожидается, в ближайшем будущем мы увидим реальный потенциал таких инфраструктур.

Область 9: Альтернативные сервисы

Традиционная платежная инфраструктура — это основа множества платежных услуг. Но в конце концов все это разнообразие сводится к традиционному платежу наподобие SCT или платежу по карте.

В поисках новых бизнес-моделей финансовые организации нашли новые применения своей платежной инфраструктуре. Их взаимосвязанная сеть надежных и регулируемых организаций, специализирующихся на обмене структурированными данными, оказывается полезной для различных видов услуг помимо платежей.

Примерами того, как существующая платежная инфраструктура может использоваться для иных приложений и услуг, являются передача личных данных для регистрации или входа в систему через сторонние приложения (например, схемы BankID), а также комбинирование платежей с другими потоками данных, например, электронное выставление счетов или схемы лояльности и скидок. Другие альтернативные услуги включают сервисы кредитования, предлагаемые как покупателям (например, Payu), так и компаниям (например, PayPal). Используя историю платежных операций покупателей и продавцов для профилирования и скоринга, игроки вроде Amazon и Paypal могут предоставлять услуги мгновенного кредитования для облегчения платежных операций.

Ускоряя эти процессы, PSD2 упрощает доступ к платежной инфраструктуре для нефинансовых учреждений и обеспечивает свободную интеграцию платежных систем с альтернативными сервисами.

Рисунок 10 — Появление альтернативных сервисов вдобавок к существующим сервисам и инфраструктуре

Взгляд в будущее

Интеграция платежных сервисов с альтернативными структурами и источниками данных является результатом развития взаимосвязей в цифровом мире. Несмотря на то, что эту технологию вряд ли можно назвать новой, размещение сервисов финансовых систем через API приобрело большую популярность в последние годы. Автоматизированный доступ к данным и услугам в режиме реального времени значительно улучшил продукты и услуги как финансовых, так и нефинансовых игроков.

PSD2 является ключевым фактором развития нескольких из описанных областей. Последние годы для PSD2 прошли в дискуссиях о технологических стандартах и привели к отсрочке внедрения нормативных технических стандартов. Ключевой темой PSD2 является «строгая аутентификация клиентов» (SCA — «Strong Customer Authentication»), которая влияет на различные покупательские сценарии. Следующее десятилетие покажет, будет ли реализован инновационный потенциал PSD2.

Финансовая система в Европе все еще сильно зависит от традиционных карточных схем и находится под растущим давлением со стороны технологических гигантов (GAFA и BAT), пытающихся расширить свое влияние. Глобальный платежный ландшафт действительно претерпевает трансформацию. Крупные технологические достижения, нормативные реформы и всё новые инициативы, исходящие, в частности, от глобальных цифровых платформ, привели к значительным изменениям. Эти события оказывают существенное давление на банки и сервисы по приему платежей, вынуждая их принять ответные меры.

Напоследок одно интересное недавнее событие, за развитием которого стоит следить –— запуск PEPSI (пан-европейская инициатива платежных систем). PEPSI — это инициатива, направленная на разработку общеевропейского решения для розничных платежей, которая сможет конкурировать с карточными схемами и технологическими гигантами. Она поддерживается двадцатью крупнейшими европейскими банками, а также ЕЦБ. В будущем эта инициатива может стать важным событием, которое повлияет на дальнейшее развитие платежного ландшафта. Тем не менее важным фактором успеха станет то, захотят ли вовлеченные игроки организованно и сообща подойти к созданию общеевропейской альтернативы для внутренних (карточных) схем платежей по всей Европе.