Кризисное время в экономике стоит рассматривать двояко. С одной стороны, это период потерь и обесценивания ряда активов, с другой — отличная перспектива заработать на волатильности. В частности, на волатильности рубля — колебаниях валютных пар рубль/евро и рубль/доллар. Безусловно, это рисковые операции и чем сильнее колебания, тем ниже стабильность рынка и выше риск. Такие операции касаются широкого круга держателей денег: это и банки, и компании, закрывающие сделки в валюте, и простые граждане, желающие заработать на колебаниях курса валют. Однако совершать валютные операции с выгодой или хотя бы без потерь не так просто, как кажется на первый взгляд: приходится учитывать факторы рынка и политической сферы, быть знакомым хотя бы с общей теорией и иметь доступ к торгам на бирже. Предлагаем вам познакомиться с основами формирования валютного курса и узнать о правилах игры, принятых на валютной бирже.

Справедливость в современном мире принимает порой самые причудливые формы. На валютном рынке мерилом справедливости, пожалуй, выступает привычный уже во всём мире бигмак. Индекс бигмака был придуман и введён журналом «The Economist» для неформальной оценки валютного курса на основе теории паритета покупательной способности: в долгосрочной перспективе валютные курсы должны быть установлены таким образом, чтобы цены на одинаковый набор товаров в любых двух странах были равны. Например, бигмак в США стоит в 2015 году 4,79$, а в России — 107 рублей (1,57$ на момент создания статьи). То есть рубль недооценён на 62% и курс доллара должен быть (1 — 0,62)*68,15 = 25,90 р. Получается, курс сильно не совпадает с валютным паритетом. Что-то пошло не так?

На курс национальной валюты по отношению к валютам других стран сегодня оказывает влияние множество факторов, некоторые из которых лежат вне сферы экономики: это и политическая обстановка, и геополитическая ситуация, и какие-то позитивные или негативные события внутри стран-участниц валютного обмена. После того, как был отменён золотовалютный стандарт, цена валюты перестала быть привязана к этому драгоценному металлу и установился режим свободно плавающих валютных курсов, когда котировки формируются на основе спроса и предложения, то есть спекулятивно.

Многие из нас привыкли к тому, что слово «спекуляция» несёт в себе негативный оттенок и даже ассоциируется с правонарушением. Однако в экономической теории спекуляция — любая операция, нацеленная на извлечение прибыли за счёт изменения стоимости покупки и продажи актива (ценных бумаг, валюты, металлов, антиквариата и проч.). То есть выгода приобретается на за счёт приобретения какого-то материально ценного товара, а за счёт торговли как таковой.

За последний календарный год в каждом отделении банка можно было дважды наблюдать очереди из обычных граждан, желающих обменять валюту — проще говоря, купить стремительно растущие доллары и евро, чтобы по окончании роста продать их и купить рубли, тем самым разбогатев. Собственно говоря, это и есть упрощённая модель трейдинга — торговец по своей инициативе на основе анализа данных совершает сделки по купле и продаже валюты с целью заработать. Так почему почти никого из стоящих в очереди нельзя назвать успешным трейдером?

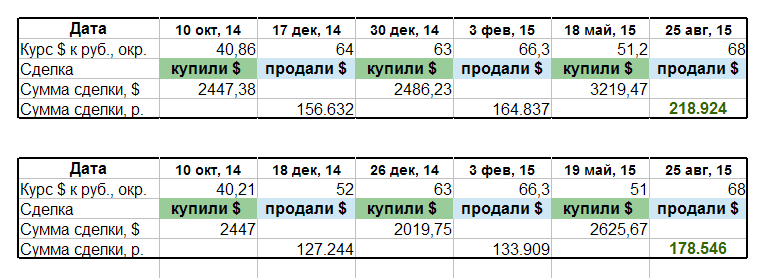

Давайте попробуем побыть сами себе трейдерами, обратимся к годовой истории курса доллара и поиграем на рынке. Предположим, двое любителей со стартовым капиталом в 100 000 рублей у каждого решили подзаработать на колебаниях курса пары рубль/доллар. Начали они 10 октября 2014 года, уловив привлекательную тенденцию укрепления доллара. Закончили они на пиковом значении 25 августа 2015 года, но сделки иногда совершали с разницей в пару дней. Все наши виртуальные действия занесём в табличку.

В первую таблицу сведём две стратегии, которые были реализованы клиентами топового коммерческого банка.

При первом раскладе мы заработали 218 924 рубля, при втором — 178 546 рублей. Если вы — «трейдер» из очереди, то ваш доход практически всегда случаен, так как основан не на профессиональной аналитике, а на новостях и курсах банков.

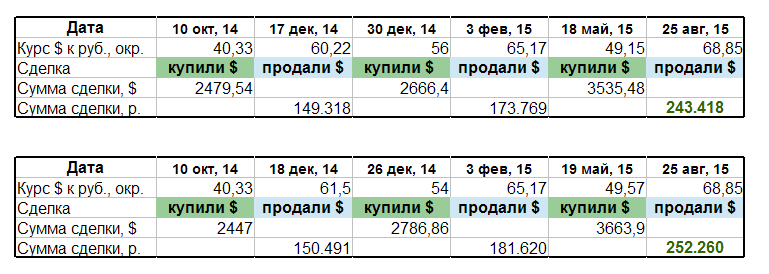

Во второй паре таблиц смоделирована ситуация совершения валютных операций брокером на Московской бирже.

Если бы наши виртуальные лица совершали свои валютные операции через брокера, то в первом случае сумма увеличилась бы до 243 418 рублей (больше на 24 494 руб. по сравнению с коммерческим банком), а во втором — до 252 260 рублей (больше на 73 714 руб.по сравнению с коммерческим банком). При этом комиссия брокера составила бы всего 0,034% от оборота за день (около 35 рублей). Функция брокера в этом случае — предоставление возможности совершения операций на бирже по котировкам, приближенным к ставкам Центробанка, без коммерческой маржи. Брокер зарабатывает на комиссии с оборота и не имеет доступа к деньгам своих клиентов.

Почему происходит такая потеря денег в случае с коммерческим банком? Обмен валюты — дело для банка выгодное, в основном за счёт разницы между ценой покупки и продажи. Это та же спекулятивная модель, которая по сути не подразумевает никакого мошенничества — только законная прибыль. Курс, по которому банки обменивают доллары и евро превышает официальный курс ЦБ РФ в среднем на 2%, а в периоды курсовой нестабильности, как в декабре 2014 года, разница может достигать 5% и более! Даже при установлении специальных условий на основе долгосрочных доверительных отношений между банком и клиентом, финансовое учреждение, как правило, обеспечивает себе довольно высокую маржу на обменных операциях.

Вот как это происходит. Рассмотрим ещё одну ситуацию, разовую. Предположим, что у клиента в наличии 20 000$ и он решил 17 сентября 2015 года обменять их на рубли для покупки автомобиля. Если бы он провёл операцию через брокера (например, БКС) на Московской бирже, то получил бы 1 309 554 рублей, а в одном из коммерческих банков — 1 290 000 рублей, на 19 554 рубля меньше, а это где-то 500 литров бензина. Дело в том, что цена покупки у БКС — 65,4777 р./$, а у банка — 64,50. Банку выгоднее устанавливать цену покупки валюты ниже курса ЦБ РФ, а цену продажи — выше, так он обеспечивает себе маржу, так как сам покупает и продаёт валюту на бирже как раз по брокерской цене. Кроме того, коммерческие банки покупают валюту по цене TOM (tomorrow) и рассчитываются за неё завтра. Банки гонятся не только за доходностью, но и стремятся снизить риск, поэтому розничный обменный курс формируется в том числе исходя из прогноза подорожания валюты.

Так почему бы самому и не совершать разовые или постоянные валютные операции с максимальной выгодой?

Биржа не стремится к получению сверхприбылей, её предназначение — определять валютный курс, стоимость иностранных валют по отношению к национальной (рублю). В России важную роль в валютном обмене играет Московская биржа. Торги ведутся рядом иностранных валют, в том числе долларом США (USD), евро (EUR), китайским юанем (CNY), британским фунтом (GBP), гонконгским долларом (HKD) и проч. Московская биржа — это площадка, на которой происходит обмен валюты с участием всех банков России, которые должны выходить на биржу с целью обслуживания заявок своих клиентов на куплю или продажу валюты, а также других юридических лиц и участников, имеющих право участвовать в торгах.

Также на бирже рассчитывается стоимость бивалютной корзины. Единицей торгов является инструмент, который может быть обозначен, например, как USDRUR_TOD. Это сочетание читается как «торгуется доллар к рублю с исполнением сделки сегодня (TODay)». Однако ключевой считается цена TOM (TOMorrow), которая лежит в основе определения официального курса валюты. Цена TOM формируется как средневзвешенное значение в ходе торгов исходя из спроса и предложения. Таким образом формируется значение пары доллар/рубль, которое используется Центральным Банком РФ для определения официального курса американской валюты.

Наша история с двумя стратегиями доморощенных трейдеров касалась небольших сумм. Очевидно, что при больших объёмах такой «любительский» оборот валюты становится затруднительным и высокорисковым. На помощь желающим заработать на валютных операциях приходит профессиональный участник валютного рынка — брокер — компания (например, БКС), предоставляющей прямой доступ физических лиц и организаций к валютной секции Московской биржи, где доллары или евро можно приобретать по тому самому курсу, на основе которого формируется официальный курс Центробанка РФ.

Объединенная российская биржа открыла широкий доступ к торгам на валютном рынке в феврале 2012 года. Впервые в современной российской истории к биржевым валютным торгам были допущены не только аккредитованные банки, но и инвестиционные компании и их клиенты – физические и юридические лица. Сегодня с помощью профессиональных участников, таких, как БКС Брокер, можно покупать и продавать валюту на межбанковском биржевом рынке через специальную программу, открыв индивидуальный брокерский счёт. Фактически можно постоянно совершать валютные операции не выходя из дома и не оплачивая курс, установленный коммерческим банком. Причём регистрация, открытие счёта и установка программного обеспечения для клиентов БКС Брокер бесплатны. Средняя брокерская комиссия составляет 0,013% от оборота. Еще 0,0015% от суммы сделки в качестве комиссии берет биржа. В результате клиент брокерской системы, совершая сделки с валютой на Московской бирже, платит в качестве комиссионных лишь мизерную часть процента от оборота.

Почему выгодно получить доступ к торгам на бирже, а не работать с каким-нибудь привычным коммерческим банком?

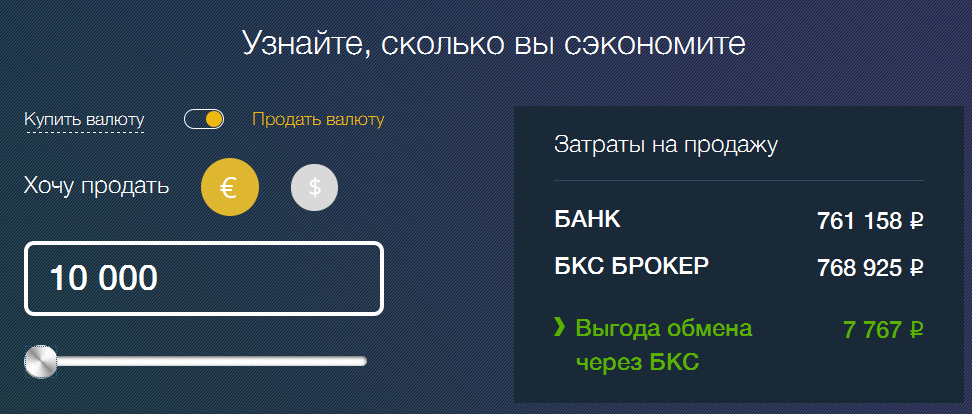

Каждый из нас может выступить экспертом в экономике и вправе управлять своими деньгами по своему усмотрению. Однако не всё так просто: день успешного трейдера начинается с построения сложных графиков и расчёта точек выгоды и риска, выработки стратегии. Это отнюдь не дилетантский подход, а кропотливый труд аналитика, экономиста и математика, помноженный на меняющийся коэффициент удачи. На протяжении многих лет мы собирали знания и вкладывали их в наши специализированные программы для клиентов, желающих заработать на резких и не очень изменениях курса валют. Предлагаем попробовать себя в деле и вам. Начать можно с калькулятора (доступен по клику на картинку), на котором вы сможете прикинуть свою выгоду.

P.S.: Мы открыли свой блог, поскольку точно знаем — нам есть, чем поделиться с подписчиками. В скором времени мы продолжим погружение в биржевую реальность и поговорим о ценных бумагах, биржевых индексах, методах анализа фондового рынка, рисковых и безопасных стратегиях и программном обеспечении, позволяющим удобно совершать операции на бирже, не выходя из дома.

Законы валютного курса

Справедливость в современном мире принимает порой самые причудливые формы. На валютном рынке мерилом справедливости, пожалуй, выступает привычный уже во всём мире бигмак. Индекс бигмака был придуман и введён журналом «The Economist» для неформальной оценки валютного курса на основе теории паритета покупательной способности: в долгосрочной перспективе валютные курсы должны быть установлены таким образом, чтобы цены на одинаковый набор товаров в любых двух странах были равны. Например, бигмак в США стоит в 2015 году 4,79$, а в России — 107 рублей (1,57$ на момент создания статьи). То есть рубль недооценён на 62% и курс доллара должен быть (1 — 0,62)*68,15 = 25,90 р. Получается, курс сильно не совпадает с валютным паритетом. Что-то пошло не так?

На курс национальной валюты по отношению к валютам других стран сегодня оказывает влияние множество факторов, некоторые из которых лежат вне сферы экономики: это и политическая обстановка, и геополитическая ситуация, и какие-то позитивные или негативные события внутри стран-участниц валютного обмена. После того, как был отменён золотовалютный стандарт, цена валюты перестала быть привязана к этому драгоценному металлу и установился режим свободно плавающих валютных курсов, когда котировки формируются на основе спроса и предложения, то есть спекулятивно.

Многие из нас привыкли к тому, что слово «спекуляция» несёт в себе негативный оттенок и даже ассоциируется с правонарушением. Однако в экономической теории спекуляция — любая операция, нацеленная на извлечение прибыли за счёт изменения стоимости покупки и продажи актива (ценных бумаг, валюты, металлов, антиквариата и проч.). То есть выгода приобретается на за счёт приобретения какого-то материально ценного товара, а за счёт торговли как таковой.

Заложники вероятности и жадности банков

За последний календарный год в каждом отделении банка можно было дважды наблюдать очереди из обычных граждан, желающих обменять валюту — проще говоря, купить стремительно растущие доллары и евро, чтобы по окончании роста продать их и купить рубли, тем самым разбогатев. Собственно говоря, это и есть упрощённая модель трейдинга — торговец по своей инициативе на основе анализа данных совершает сделки по купле и продаже валюты с целью заработать. Так почему почти никого из стоящих в очереди нельзя назвать успешным трейдером?

Давайте попробуем побыть сами себе трейдерами, обратимся к годовой истории курса доллара и поиграем на рынке. Предположим, двое любителей со стартовым капиталом в 100 000 рублей у каждого решили подзаработать на колебаниях курса пары рубль/доллар. Начали они 10 октября 2014 года, уловив привлекательную тенденцию укрепления доллара. Закончили они на пиковом значении 25 августа 2015 года, но сделки иногда совершали с разницей в пару дней. Все наши виртуальные действия занесём в табличку.

В первую таблицу сведём две стратегии, которые были реализованы клиентами топового коммерческого банка.

При первом раскладе мы заработали 218 924 рубля, при втором — 178 546 рублей. Если вы — «трейдер» из очереди, то ваш доход практически всегда случаен, так как основан не на профессиональной аналитике, а на новостях и курсах банков.

Во второй паре таблиц смоделирована ситуация совершения валютных операций брокером на Московской бирже.

Если бы наши виртуальные лица совершали свои валютные операции через брокера, то в первом случае сумма увеличилась бы до 243 418 рублей (больше на 24 494 руб. по сравнению с коммерческим банком), а во втором — до 252 260 рублей (больше на 73 714 руб.по сравнению с коммерческим банком). При этом комиссия брокера составила бы всего 0,034% от оборота за день (около 35 рублей). Функция брокера в этом случае — предоставление возможности совершения операций на бирже по котировкам, приближенным к ставкам Центробанка, без коммерческой маржи. Брокер зарабатывает на комиссии с оборота и не имеет доступа к деньгам своих клиентов.

Почему происходит такая потеря денег в случае с коммерческим банком? Обмен валюты — дело для банка выгодное, в основном за счёт разницы между ценой покупки и продажи. Это та же спекулятивная модель, которая по сути не подразумевает никакого мошенничества — только законная прибыль. Курс, по которому банки обменивают доллары и евро превышает официальный курс ЦБ РФ в среднем на 2%, а в периоды курсовой нестабильности, как в декабре 2014 года, разница может достигать 5% и более! Даже при установлении специальных условий на основе долгосрочных доверительных отношений между банком и клиентом, финансовое учреждение, как правило, обеспечивает себе довольно высокую маржу на обменных операциях.

Вот как это происходит. Рассмотрим ещё одну ситуацию, разовую. Предположим, что у клиента в наличии 20 000$ и он решил 17 сентября 2015 года обменять их на рубли для покупки автомобиля. Если бы он провёл операцию через брокера (например, БКС) на Московской бирже, то получил бы 1 309 554 рублей, а в одном из коммерческих банков — 1 290 000 рублей, на 19 554 рубля меньше, а это где-то 500 литров бензина. Дело в том, что цена покупки у БКС — 65,4777 р./$, а у банка — 64,50. Банку выгоднее устанавливать цену покупки валюты ниже курса ЦБ РФ, а цену продажи — выше, так он обеспечивает себе маржу, так как сам покупает и продаёт валюту на бирже как раз по брокерской цене. Кроме того, коммерческие банки покупают валюту по цене TOM (tomorrow) и рассчитываются за неё завтра. Банки гонятся не только за доходностью, но и стремятся снизить риск, поэтому розничный обменный курс формируется в том числе исходя из прогноза подорожания валюты.

Так почему бы самому и не совершать разовые или постоянные валютные операции с максимальной выгодой?

Биржа или банк?

Биржа не стремится к получению сверхприбылей, её предназначение — определять валютный курс, стоимость иностранных валют по отношению к национальной (рублю). В России важную роль в валютном обмене играет Московская биржа. Торги ведутся рядом иностранных валют, в том числе долларом США (USD), евро (EUR), китайским юанем (CNY), британским фунтом (GBP), гонконгским долларом (HKD) и проч. Московская биржа — это площадка, на которой происходит обмен валюты с участием всех банков России, которые должны выходить на биржу с целью обслуживания заявок своих клиентов на куплю или продажу валюты, а также других юридических лиц и участников, имеющих право участвовать в торгах.

Также на бирже рассчитывается стоимость бивалютной корзины. Единицей торгов является инструмент, который может быть обозначен, например, как USDRUR_TOD. Это сочетание читается как «торгуется доллар к рублю с исполнением сделки сегодня (TODay)». Однако ключевой считается цена TOM (TOMorrow), которая лежит в основе определения официального курса валюты. Цена TOM формируется как средневзвешенное значение в ходе торгов исходя из спроса и предложения. Таким образом формируется значение пары доллар/рубль, которое используется Центральным Банком РФ для определения официального курса американской валюты.

Наша история с двумя стратегиями доморощенных трейдеров касалась небольших сумм. Очевидно, что при больших объёмах такой «любительский» оборот валюты становится затруднительным и высокорисковым. На помощь желающим заработать на валютных операциях приходит профессиональный участник валютного рынка — брокер — компания (например, БКС), предоставляющей прямой доступ физических лиц и организаций к валютной секции Московской биржи, где доллары или евро можно приобретать по тому самому курсу, на основе которого формируется официальный курс Центробанка РФ.

Объединенная российская биржа открыла широкий доступ к торгам на валютном рынке в феврале 2012 года. Впервые в современной российской истории к биржевым валютным торгам были допущены не только аккредитованные банки, но и инвестиционные компании и их клиенты – физические и юридические лица. Сегодня с помощью профессиональных участников, таких, как БКС Брокер, можно покупать и продавать валюту на межбанковском биржевом рынке через специальную программу, открыв индивидуальный брокерский счёт. Фактически можно постоянно совершать валютные операции не выходя из дома и не оплачивая курс, установленный коммерческим банком. Причём регистрация, открытие счёта и установка программного обеспечения для клиентов БКС Брокер бесплатны. Средняя брокерская комиссия составляет 0,013% от оборота. Еще 0,0015% от суммы сделки в качестве комиссии берет биржа. В результате клиент брокерской системы, совершая сделки с валютой на Московской бирже, платит в качестве комиссионных лишь мизерную часть процента от оборота.

Почему выгодно получить доступ к торгам на бирже, а не работать с каким-нибудь привычным коммерческим банком?

- Комиссия от оборота сделок значительно ниже — при большом обороте экономия может составить десятки тысяч долларов в год.

- Можно совершать валютные операции в любое удобное время, не отходя от компьютера. Так клиент получает возможность использовать самые выгодные моменты обмена в реальном времени.

- Полученный доход можно сохранять на банковском счёте.

- Также полученный на валютных операциях доход можно реинвестировать в акции или драгоценные металлы — а шаг к профессиональному трейдингу, более рисковым, но и более доходным сделкам.

- Предприниматели могут застраховать свою валютную выручку от неожиданного изменения курса валют и тем самым сохранить сбалансированный бюджет компании. Такая потребность связана с тем, что зачастую расчёты по заключенным сделкам с зарубежными контрагентами происходят с некоторым лагом от фактического момента заключения сделки.

- С точки зрения безопасности покупка валюты на бирже – один из самых надёжных вариантов. Все сделки, проведенные в рамках валютной секции ММВБ, обязательно регистрируются на бирже, а торговый процесс детально регулируется правилами биржи, которые в свою очередь согласуются с ЦБ РФ.

Каждый из нас может выступить экспертом в экономике и вправе управлять своими деньгами по своему усмотрению. Однако не всё так просто: день успешного трейдера начинается с построения сложных графиков и расчёта точек выгоды и риска, выработки стратегии. Это отнюдь не дилетантский подход, а кропотливый труд аналитика, экономиста и математика, помноженный на меняющийся коэффициент удачи. На протяжении многих лет мы собирали знания и вкладывали их в наши специализированные программы для клиентов, желающих заработать на резких и не очень изменениях курса валют. Предлагаем попробовать себя в деле и вам. Начать можно с калькулятора (доступен по клику на картинку), на котором вы сможете прикинуть свою выгоду.

P.S.: Мы открыли свой блог, поскольку точно знаем — нам есть, чем поделиться с подписчиками. В скором времени мы продолжим погружение в биржевую реальность и поговорим о ценных бумагах, биржевых индексах, методах анализа фондового рынка, рисковых и безопасных стратегиях и программном обеспечении, позволяющим удобно совершать операции на бирже, не выходя из дома.

Disclaimer

ООО «Компания БКС». Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 154-04434-100000, выдана ФСФР 10.01.2001 (без ограничения срока действия).

НРА присвоило ООО «Компания БКС» индивидуальный рейтинг уровня ААА (максимальная надежность). Подтвержден 12.04.2013. Доступно на www.ra-national.ru

Вывод рублей комиссией не облагается. Комиссия за вывод средств в валюте составляет 0,0708% (для сумм до 300 млн в рублевом эквиваленте), 0,0295% (для сумм от 300 млн до 1 млрд в рублевом эквиваленте), 0,01416% (для сумм свыше 1 млрд в рублевом эквиваленте). При выводе средств на счета во все банки (за исключением ОАО «БКС Банк») клиентом дополнительно к вышеуказанному тарифу оплачивается вывод иностранной валюты по тарифам ОАО «БКС Банк»: 15 долларов США (для долларов США) или 30 евро (для евро). Услуги оказывает ОАО «БКС Банк», Генеральная лицензия ЦБ РФ № 101 от 15.12.2014 г.

Средневзвешенный показатель тарифной сетки «БКС – Валютный старт». Для сумм в размере менее 3 млн рублей комиссия составляет 0,034%, от 3 млн до 5 млн рублей – 0,028%, от 5 млн до 10 млн рублей – 0,022%, от 10 млн до 25 млн рублей – 0,0055%, от 25 млн до 50 млн рублей – 0,0045%, от 50 млн до 100 млн рублей – 0,0035%, от 100 млн рублей до 200 млн рублей – 0, 0025%, свыше 200 млн рублей – 0,002% (НДС не включен).

НРА присвоило ООО «Компания БКС» индивидуальный рейтинг уровня ААА (максимальная надежность). Подтвержден 12.04.2013. Доступно на www.ra-national.ru

Вывод рублей комиссией не облагается. Комиссия за вывод средств в валюте составляет 0,0708% (для сумм до 300 млн в рублевом эквиваленте), 0,0295% (для сумм от 300 млн до 1 млрд в рублевом эквиваленте), 0,01416% (для сумм свыше 1 млрд в рублевом эквиваленте). При выводе средств на счета во все банки (за исключением ОАО «БКС Банк») клиентом дополнительно к вышеуказанному тарифу оплачивается вывод иностранной валюты по тарифам ОАО «БКС Банк»: 15 долларов США (для долларов США) или 30 евро (для евро). Услуги оказывает ОАО «БКС Банк», Генеральная лицензия ЦБ РФ № 101 от 15.12.2014 г.

Средневзвешенный показатель тарифной сетки «БКС – Валютный старт». Для сумм в размере менее 3 млн рублей комиссия составляет 0,034%, от 3 млн до 5 млн рублей – 0,028%, от 5 млн до 10 млн рублей – 0,022%, от 10 млн до 25 млн рублей – 0,0055%, от 25 млн до 50 млн рублей – 0,0045%, от 50 млн до 100 млн рублей – 0,0035%, от 100 млн рублей до 200 млн рублей – 0, 0025%, свыше 200 млн рублей – 0,002% (НДС не включен).