В офисах банка есть «Кракен» — стандартное место для обслуживания клиентов, большой угловой стол, который занимает много места. Оказалось, что он используется гораздо реже стандартных маленьких столиков, за которыми клиенты обслуживаются чаще. Это неожиданное открытие появилось после того, как мы протестировали технологию Visual Mining в одном из офисов. Под катом расскажем о Visual Mining для построения цифровой карты и сбора бизнес-метрик, и некоторых других неожиданных открытиях. Подробностей технологии будет не так много, мы расскажем больше о процессах.

Об авторе.

Иван Иванов

Начальник управления цифровизации внутренних процессов

Visual Mining: зачем нужны визуализации

Visual Mining (VM) — это технология извлечения данных из изображения или видео. VM-аналитика позволяет анализировать поток данных и выявлять метрики, недоступные в рамках стандартной аналитики. Покажем на примере (немного забегая вперед).

В офисах банка есть «Кракен» — стандартное место для обслуживания клиентов, большой угловой стол. Рядом с ним чуть меньший, но он все равно занимает много места. И с помощью аналитики мы увидели, что «Кракен» используется гораздо реже стандартных маленьких столиков, за которыми обслуживаются гораздо больше и чаще.

Так работает технология Visual Mining — она может показать то, что мы сами не ожидаем, выявить «серые зоны». Ведь интуитивно неочевидно, что малый Кракен мало используется. Да, можно провести аналитику в офисе проведя гембу, но у нас несколько сотен офисов разных форматов и страшно представить сколько нужно человеко-часов на это. Поэтому собрать единую картину возможно, только применяя цифровые технологии — взглянув на карту передвижений можно увидеть, что это так, даже если в голове такой гипотезы и не было.

Поэтому нас и заинтересовала эта технология.

«Нужно больше метрик»

Но прежде чем пускать технологию в прод, нужно понять её зону применения.

Можно ли с помощью VM выяснить, сколько времени проходит с момента входа до момента первого контакта, как часто посещают офис в рабочие часы, какие часы самые загруженные и какие сотрудники, какие локации востребованы у клиентов?

Можно ли собрать данные и визуализировать их в виде графиков, дашбордов действий клиентов и сотрудников?

Можно ли с помощью нее купировать негативные сценарии, например, точно зная в какое время приходит больше клиентов и хватает ли сотрудников?

Можно ли улучшать опыт в офисе, например, добавить новые зоны, уменьшить пустующие и перестроить те, где создаются очереди, изучив «график» нагруженности локаций в офисе в течение дня?

Можно ли с помощью этой технологии выявлять аномалии в поведении клиентов или сотрудников?

Опять же, забегая вперед, скажем, что можно. Например, с помощью VM мы нашли перегруженную зону — это стол, который стоит на пути в офисе из одной локации в другую. Оказалось, что там открываются сразу две двери, которые мешают и проходу и нахождению клиента в этой точке.

Первая дверь — в кассу, она постоянно открывается и люди пытаются пройти между зоной обслуживания и кассой.

Вторая — принтер, где постоянный поток людей.

И это всё одна локация, где клиенту приходится перемещаться вокруг стола, чтобы пропускать других. Хорошая причина подумать над перестройкой офисов в соответствии с путями сотрудников и клиентов.

Заранее ответы мы, конечно, не знали, поэтому решили провести пилотирование технологии. В Альфа-Банке есть такая хорошая практика, когда новые и полезные вещи тестируются в реальных условиях, например, в офисах, а потом масштабируются на всех. Таким образом за два прошлых года в разных подразделениях и офисах Альфа-Банка внедрили несколько десятков новшеств. Несколько примеров.

сканер в виде приложения на телефоне, которые распознает документы, и загружает данные клиента сразу в базу банка;

чат-бот, который выполняет большую часть работы за рекрутера;

голосовые тренажеры для сотрудников колл-центра с живыми диалогами и разными сценариями разговоров.

Если делать такие инновации внутренними силами, то, как вы понимаете, это будет очень долго. Например, за несколько недель собрать команду под приложение, прописать требования, разработать, протестировать и выйти в прод явно не получится. А вот за несколько недель найти стартап, у которого уже есть такое решение, предложить им сотрудничество с банком, поддержку и испытания их реальной базе — вполне. Инновации запускаются по системе Fast Track. Это процесс, который:

Начинается с запроса бизнеса на суперпродукт или сервис.

Продолжается скаутингом — поиском компаний, которые могут помочь его реализовать на практике. Подходящие компании ищем с помощью профессиональных скаутов. Только в 2023 году с их помощью провели более 34 скаутингов, а еще 23 исследования технологических use cases, отсмотрели в рамках этих «поисковых работ» около 200 стартапов. Процесс отбора идет по большому списку критериев, основные из которых: наличие технологий, бэклог развития, реализованные проекты, возможность масштабирования. А еще регулярно мониторим заявки на сотрудничество от стартапов, которые можно оставить на лендинге — иногда подходящее решение бизнес-задачи находит нас само.

Приглашаем стартапы «к себе» — тестируем их сервисы и технологии по специальному процессу быстрого запуска пилотов fast track. Только в 2023 году запустили с партнерами 38 пилотов новых для банков технологических решений.

Самые успешные быстро запускаем в работу и масштабируем. В среднем каждое третье пропилотирование решение выходит в пром.

Всё проходит быстро, велосипед не переизобретаем, время на разработку не тратим, если на рынке кто-то уже сделал это классно.

Но зачем это стартапу? Чтобы презентовать свой продукт и «вклиниться» в процессы корпорации, требуется пройти большой и долгий путь: питчи, инкубаторы, презентации и так далее. Это занимает месяцы. Мы же приходим к стартапу с уже готовым планом реализации и готовым заказчиком, которому уже презентовали гипотезы и показали полезность технологий, и сразу предлагаем «запустить» свое решение внутри банка — стать партнером. Этот большой и тяжелый этап стартапу не нужно проходить.

То есть долгий-долгий этап «продажи» уже пройден — всё уже «сделано за вас».

Банку же это выгодно тем, что он не тратит время на разработку решений. А поскольку видеоаналитика требует достаточных размеров серверов и оборудования, то закрывается вопрос с материальными ресурсами. Если говорить про сроки, то начали этот пилот в начале лета, а в конце июня заключили договор.

Тестовое видео, контур и очень популярный столик

Хотим уточнить, что мы решили не использовать только Visual Mining, а скомбинировать две технологии:

Первая — аналитика видеопотока с помощью нейросетей, превращение этих данных в цифры и логи.

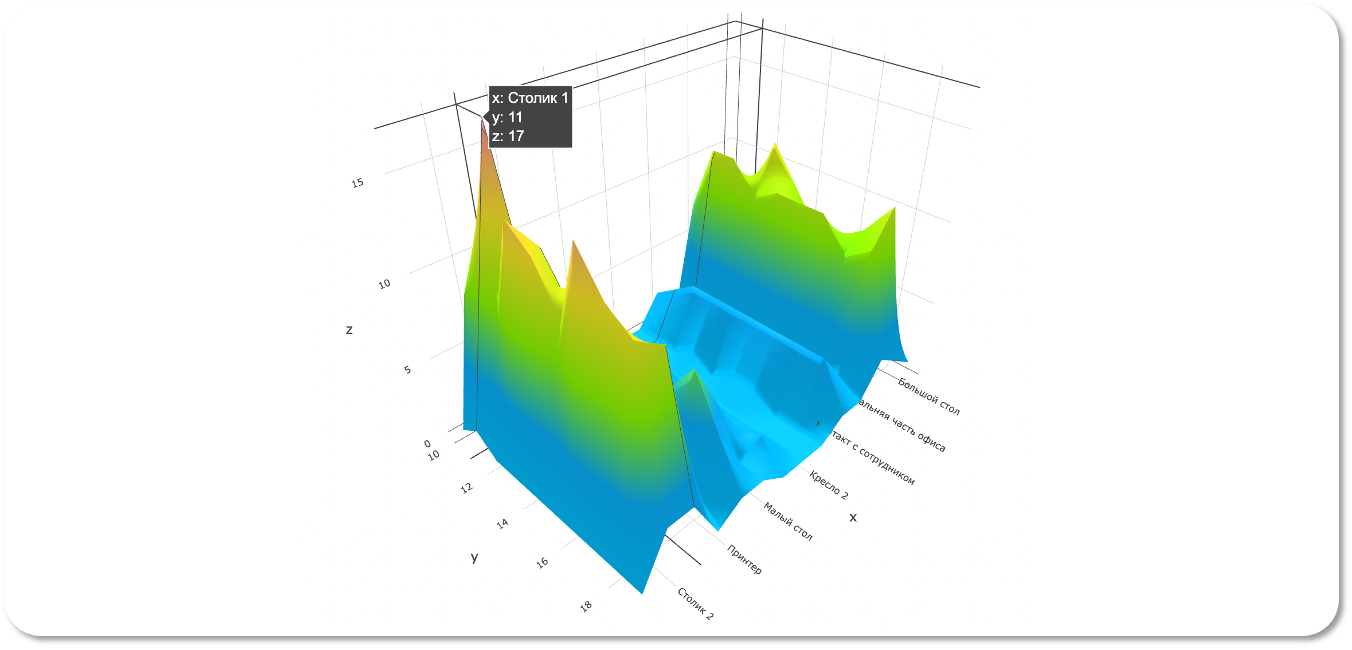

Вторая — с помощью Process Mining (PM, технология, позволяющая детально понять суть процессов компании) проанализировать эти цифры, превратить в дашборды, сделать аналитику самого процесса, выстроить цифровую карту, выявить некие метрики, которые лежат в «серой зоне» для бизнеса, поэтому их невозможно никак иначе собрать, поскольку они не отображаются ни в одной из систем.

Другими словами, нам нужно научить нейросеть распознавать объекты и события на видео, собрать данные и наложить данные на инструментальную аналитику, процессный анализ, чтобы получить визуализации.

Мало кто на рынке так комбинирует технологии, но мы довольно быстро нашли нужный нам стартап (который также называем «вендором», потому что он нам «поставляет» технологии). Партнером стала компания Промиз Софт (платформа Promease), это один из лидеров рынка.

В рамках презентации для нас они показывали возможность проведения в том числе подобной аналитики и пример пилота для другого клиента, где они выявляли по видео несовершенства в клиентском пути. Ниже — пример работы платформы Promease.

Дальше — сам пилот. Есть два пути.

Установить решение в контур и пилотировать в контуре банка.

Пилотирования за контуром, что гораздо быстрее и меньше согласований.

Мы выбрали второй путь, поскольку смогли обезличить конфиденциальные данные.

Далее согласовали с департаментом безопасности использование отрезка видео из офиса Олимпийский в Москве за конкретный период времени с одной камеры. На стороне банка соответствующим ПО перевели видеопоток в цифровые логи и уже в таком виде передали вендору.

Вендор загрузил данные в свою платформу Promease, выстроил цифровую (тепловую) карту, карту процесса с метриками и сформировал различные дашборды и бизнес-аналитику. При этом видео остаётся у нас, и мы всегда можем перейти от карты к реальным кадрам источника.

Чтобы вендор смог что-то с моделью сделать, сначала мы сняли тестовое видео с нужной нам камеры, где показали примеры передвижения сотрудников по офису, рассказали, где и какое оборудование расставлено, чтобы вендор смог провести соответствующую разметку на картинке.

Другими словами — отдали вендору тестовое видео, чтобы он обучил нейронную сеть понимать, что будет происходить на реальном видео.

В рамках пилота мы собирали не все метрики, которые можно собирать, это же пилот. Но и по тем, что есть, увидели особенности локации.

Перспективы Visual Mining

Одна из целей нашего исследования — подтвердить гипотезу о том, что с помощью видеоаналитики можно проводить проверку аномальных сценариев. И у нас получилось. Не считая примеров выше, мы, например, увидели, что не клиент банка часто подходит к кофемашине. Кто это был? Оказалось, что это не клиент банка и не сотрудник, а сотрудник, которая проходила и следила за порядком. Опять же, даже внимательный отдельный сотрудник в процессе гембы вряд ли смог бы выявить эту аномалию.

Мы провели пилот, собрали данные, а что дальше? Как использовать подобную аналитику? Изучая дашборды, можно добавлять или уменьшать число сотрудников, увеличивать скорость обслуживания и скорость реакции на клиента.

Можно выявлять слишком долгое ожидание клиентов у стола без присутствия сотрудника.

А если провести интеграции с внутренними системами, например, SFA, там где проходят банковские операции, с данными из электронной системы управления очередью, голосовой аналитикой, VOC и так далее, то можно получить взгляд 360 градусов на клиента. Тогда появляется «супервозможность» соотнести клиентский путь по конкретному продукту. Например, представим, что 6 вечера пришел клиент с вопросом по кредитным картам, его обслуживали час, а клиент с таким же вопросом, который пришел на час раньше был обслужен быстрее в 10 раз. Аномалия. А почему так?

Мы берем VM-аналитику, «склеиваем» все данные о клиенте и ищем причины аномалии: изучаем VOC, изучаем голосовые данные, данные транзакций, метрики видеоаналитики по поведению всех присутствующих в офисе, а если недостаточно — то смотрим конкретный отрезок видео и понимаем, что было не так. И понимаем, что клиент задавал еще десяток дополнительных вопросов, потом оформил кредит наличными и совершил звонок на 10 минут у кофемашины.

Итоги

У технологии есть перспектива развития с точки зрения интеграции с данными из внутренних систем, которая позволит построить реальный CJM клиента в офисе в различных разрезах.

Но, главное, всё, что мы рассказываем, было бы невозможно без двух факторов — отлаженных и быстрых процессов запуска пилотов и стартапов. Над этим проектом мы начали работы в июле, а завершили в конце августа. А всего за 2023 год мы провели 23 исследования трендов, просмотрели 200 стартапов, провели 34 скаутинга и 38 пилотов. Банку интересны технологичные решения, мы изучаем рынок, готовы пилотироваться, заключать долгосрочные партнерства, помогать проверять ваши решения на живой базе с нашей поддержкой и ресурсами, готовы развивать и масштабировать.

Естественно, мы не можем уследить абсолютно за всеми новшествами, и если у вас есть что-то интересное и вы заинтересованы в сотрудничестве с Альфа-Банком, предложите готовый к запуску сервис. Всё, что нужно — отправить заявку на пилотирование. Приглашаем все стартапы, у которых есть готовый к внедрению финтех-продукт или технология для крупного сетевого банка и его клиентов. Все заявки внимательно отсматриваем и если какое-то из направлений бизнеса Альфа-Банка заинтересовалось -- организуем встречу. Вы получаете возможность протестировать ваш продукт вместе с крупным коммерческим банком и перспективу взаимовыгодного партнерства.