Это третья часть рассказа про опционы, где мы поговорим про биномиальную модель, риск-нейтральную меру и разберёмся, как рассчитать цену опциона.

Если вы пропустили наш подробный рассказ про опционы, вот ссылки на предыдущие части:

— Что такое опционы и кому это нужно. Ликбез для гика, ч. 6

— Опционы: пут-колл парити, броуновское движение. Ликбез для гика, ч. 7

Данный пост основан на расшифровке моих видеолекций «Одношаговая биномиальная модель» и «Расчет опциона», созданных в рамках курса Finmath for Fintech.

Одношаговая биномиальная модель. Можно ли считать цену опциона как математическое ожидание дисконтируемой выплаты? Что может пойти не так?

Следующее понятие, которое необходимо обсудить, — риск-нейтральная мера. Это понятие в общем виде требует не-школьной математики, поэтому, как и ранее, мы не будем что-то доказывать в общем виде. Вместо этого начнем с очень простого примера (даже может показаться, что он слишком простой и вообще не имеет никакого отношения к реальным моделям для нашей темы). На этом примере мы увидим, как работают термины, а все результаты, которые мы получим, будут верны и в более общем случае.

Мы рассматриваем биномиальную модель с дискретным временем. У нас есть два момента времени, в которых наблюдается рынок: t0 и t1, есть некий рисковый актив, т.е. он содержит в себе риск. Его цена в момент t0 равна 50. И есть два варианта развития события в будущем (поэтому модель и называется биномиальной): цена может увеличиться до 100 или упасть до 25. Это наш рисковый актив, в котором есть некоторая неопределенность. Также нам в нашей модели нужен некоторый безрисковый актив, аналог банковского счета в надёжном банке. Предположим, у нас риск-нейтральная ставка 20% и, значит, деньги, положенные в момент времени t0 на депозит в количестве 50 в момент времени t1 дадут выплату 60.

В нашей модели есть некоторые вероятности. Обозначим их: p — вероятность того, что актив увеличится в цене, и вероятность того, что актив в цене уменьшится: 1-p.

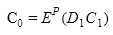

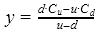

Если бы мы работали с активом, в котором нет никакой неопределенности, то цена такого актива в момент времени t0 была бы просто дисконтированной выплатой в момент t1, как это есть для безрискового актива. Но у нас есть два варианта с некоторой неопределенностью. Логично выглядит предположение о том, что, используя эти вероятности, мы бы могли просчитать математическое ожидание от дисконтированной выплаты какого-то производного продукта. Если мы рассмотрим колл-опцион на такой риск базовый актив, то его цена, наверное, будет равна математическому ожиданию дисконтированной выплаты в момент времени t1:

Это наше предположение.

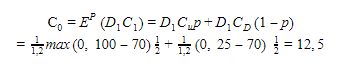

Тут D1 — коэффициент дисконтирования из момента t1 в момент t0. Посчитаем, чему будет равно записанное выше выражение. Для определенности давайте скажем, что страйк этого опциона K равен 70. Тогда у нас есть все данные, чтобы посчитать мат. ожидание.

Проверим, работает ли наше предположение. Мы сделаем так: составим некоторый портфель из опциона, базового актива в момент t0 и рассмотрим его выплату в момент t1. Составим портфель следующим образом. Мы продаем 15 колл-опционов и покупаем 6 штук базового актива. Берем в долг 125 единиц денег. Такие вот магические цифры, чуть попозже мы увидим, откуда они берутся, как их можно посчитать, но пока это просто выбранные константы. В момент времени t0 изменение нашего баланса будет выглядеть следующим образом:

Мы получаем прибыль за 15 опционов: +15С0; платим за шесть единиц базового актива по цене 50: -6*50; получаем: +125 денег.

Далее следует момент времени t1 и два возможных варианта: когда цена актива (S1) стала 25 и когда цена актива стала 100. В первом случае, когда цена стала 25 при страйке 70, опцион ничего не стоит. Когда цена стала 100, и мы продали 15 опционов, нам нужно заплатить премию -15*(100-70). Приобретенные шесть единиц базового актива у нас на балансе, мы можем их продать и получить деньги по текущему курсу 6*25 или 6*100 соответственно тому, какая цена реализовалась. Наш долг увеличивается согласно процентной ставке, и мы получаем выплату, в обоих случаях одинаковую, которая не зависит от цены актива: -150. Теперь сложим все числа, которые у нас получились на момент времени t1. Как видим, в обеих колонках получаем ноль. Это связано с тем, что изначально цифры были специально подобраны.

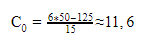

В момент времени t1 независимо от того, какой сценарий реализуется, портфель, составленный таким образом, стоит ноль. Следовательно, в момент времени t0 он тоже должен стоить столько же — ноль. Мы опять используем условие отсутствие арбитража на рынке.

Приравняв эту сумму к нулю, мы получаем цену опциона:

Мы видим, что результат 11,6 не совпадает с тем, что получили ранее: 12,5. Этот, казалось бы, интуитивно верный результат не сработал. Составив специальный портфель, мы увидели, что, если бы цена на колл-опцион была 12,5, это бы как раз и означало наличие арбитража на рынке. То есть при такой цене на колл-опцион можно было бы зарабатывать деньги без риска. Давайте разберемся, почему же так получилось.

Одношаговая биномиальная модель. Расчет опциона. Риск-нейтральные вероятности

Чтобы проанализировать полученный результат, давайте немного обобщим модель и будем работать уже не с фиксированными числами, а с какими-то параметрами. Обозначим текущий курс рискового актива как S, введем параметр d и параметр u. У нас к моменту времени цена t1 рискового актива может пойти либо вниз в d раз, либо вверх в u относительно текущего уровня. Цена безрискового актива по-прежнему определяется некоторым дискаунт-фактором.

Заметим, что по построению параметры модели заданы так, что d<D1-1<u (см. рис. 4).

По поводу составления портфеля следует заметить, что мы сразу можем поделить весь портфель на номинал нашей позиции в опционах. Это, возможно, даст нам дробные номиналы в каких-то других позициях, но мы разрешаем себе с этим работать в рамках нашего математического анализа. Мы будем работать с любыми действительными числами — как с положительными, так и с отрицательными. В рамках практики рынка отрицательные позиции соответствуют short selling, и могут быть определенные ограничения на такие позиции, но мы этим в нашем тоже анализе пренебрегаем.

Так как мы можем поделить все на номинал нашей позиции в опционах, то мы просто будем рассматривать один опцион. И для составления портфеля остается только два параметра: размеры позиций в рисковом и безрисковом активах.

Купим какое-то количество x базового актива S и возьмем в долг какое-то количество денег, такое, чтобы получить выплату ровно y. Мы его дисконтируем на момент t0 и получаем D1y. Мы берем в долг D1y, а выплатить в момент t1 нам нужно будет y. Т.е. для баланса это будет сумма -y.

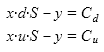

В случае с базовым активом мы покупаем на сумму — xS. У нас возможны два случая: когда цена пошла вниз S1=d*S и когда цена пошла вверх S1=u*S. Соответственно, наша позиция будет стоить x*d*S или x*u*S. И мы продаем один колл-опцион, в начальный момент времени мы за него получаем премию C0. В момент времени t1 мы обязаны сделать выплату по этому опциону, так как взяли на себя это обязательство: -Cd и -Cu соответственно.

Выплата в момент времени t1 определяется также еще одним параметром — страйком опциона, это некоторое заданное число. Как и в прошлый раз, мы бы хотели построить портфель таким образом, чтобы в обоих случаях, вне зависимости от того, какая цена базового актива реализовалась, в конце портфель бы стоил ровно ноль. Давайте посмотрим, можем ли мы это сделать. Перепишем данные в виде системы из двух уравнений:

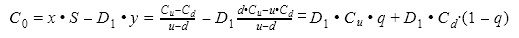

Эта система из двух уравнений с двумя неизвестными имеет решение. Вычтем одно уравнение из другого, чтобы сразу получить значение x.

Подставляя значение x, можно найти y.

По построению этих уравнений такие значения x и y дают нам в обоих возможных вариантах цену портфеля, равной нулю. Рассуждая точно так же, как и в прошлый раз, портфель на expiry в момент времени t1 стоит ровно ноль, независимо от того, какая цена базового актива реализуется на рынке. Следовательно, этот портфель должен стоить ноль и в момент t0, по условию отсутствия арбитража. Таким образом, мы получаем уравнение для цены колл-опциона в начальный момент времени. Запишем выражение для цены колл-опциона C0 в момент времени t0, используя наше решение.

Где q — новый параметр, который выражается через известные нам коэффициенты:

По построению, так как мы задали параметры u, d и дискаунт-фактор D1-1 так, как показано на рис. 4, то значение q лежит в диапазоне от нуля до единицы. То есть в диапазонах, доступных для значений вероятности.

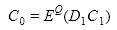

В слагаемом с Cu мы используем q, а для выплаты Cd при движении вниз мы используем (1-q). То есть формулу можно переписать как вычисление математического ожидания, но используя уже не вероятность p, которая соответствует реальной вероятности того, что произойдет на рынке, а некоторую синтетическую вероятность, которая определяется формулой для q. Иначе говоря, мы получили математическое ожидание дисконтированной выплаты, но используя уже некоторые другие вероятности. Это и является вычислением математического ожидания в риск-нейтральной мере.

Вероятность, которую мы получили, это некоторая синтетическая вероятность, которая отличается от реальных вероятностей, которую мы могли бы наблюдать в реальной жизни, но вычисление математического ожидания от дисконтированной выплаты опциона в этой вероятностной мере дает нам правильный ответ для цены опциона.

Такой подход работает и в более сложных моделях, с непрерывным временем и более приближенным к реальности распределением вероятностей. В таких моделях так же, при условии отсутствия арбитража, можно доказать существование риск-нейтральной вероятностной меры, которая позволяет считать цены инструментов как мат. ожидание в этой мере.

На первый взгляд может показаться: то, что «вероятности» в этой синтетической риск-нейтральной мере никак не связаны с реальными вероятностями возможных исходов, должно сделать их непригодными для практического использования. Но на самом деле это не является препятствием для того, чтобы мат. ожидание, вычисленное в этой синтетической вероятностной мере, имело практическое значение. Нужно только что бы по наблюдаемым на рынке ценам можно было рассчитать нужные риск-нейтральные вероятности. Тогда разные участники рынка смогут прийти к одним и тем же результатам, при этом их оценка реальных вероятностей разных событий может различаться.

Многошаговая биномиальная модель

Подход, описанный здесь для рассуждения про риск-нейтральные вероятности, стал популярен благодаря статье Cox, J. C.; Ross, S. A.; Rubinstein, M. (1979). «Option pricing: A simplified approach». Такой подход помогает решить сразу несколько важных проблем.

Во-первых, после публикаций статей Блэка, Шоульца и Мертона в 1973 году появилось успешная, быстро и широко принятая теория прайсинга опционов. Эту теорию нужно было преподавать в университетах. В том числе MBA-студентам и студентам экономических факультетов. Но разделы математики, которые используются для рассуждений, в общем виде в стандартную программу не входят. Даже сегодня и даже для студентов технических специальностей. А преподавать как-то нужно. Ведь MBA-программа — это не только красивый диплом для студентов, но и дополнительный заработок для преподавателей математики.

Во-вторых, на одном шаге с двумя исходами статья не заканчивается. Если сложить много таких маленьких шагов, то получается многошаговая модель с полезными свойствами. Ее можно использовать для реализации вычислительного алгоритма.

Если у нас есть фиксированный отрезок времени до expiry опциона, то можно попробовать построить математическую модель, в которой мы разделим этот отрезок на N отрезков, и сказать, что на каждом шаге возможно два исхода. Тогда мы получим решетку возможным исходов (см. рис.6). Тут, как и раньше, голубыми цветом нарисованы возможные значения рискового актива, малиновым цветом нарисован рост безрискового актива. Для рискового актива для каждого значения спота есть два варианта развития ситуации на следующем шаге по времени. Линии между голубыми точками показывают, как они связаны друг с другом.

Далее можно математически проанализировать предельный случай при N → ∞. Что и было сделано авторами статьи. Если правильно выбрать параметры u и d, то в пределе решётка будет приближаться к логнормальному распределению. Т.е. в пределе получаем модель Блэка-Шоульца.

Математический анализ такого предельного случая рассматривать не будем, просто приведём некоторую визуализацию. На рис. 7 и 8 нарисованы решетки при больших значениях N. В отличии от рис. 6 нарисованы только точки, показывающие возможные значения, линий между ними нет, чтобы можно было разглядеть детали.

Все статьи этой серии:

Стоимость денег, типы процентов, дисконтирование и форвардные ставки. Ликбез для гика, ч. 1

Облигации: купонные и бескупонные, расчет доходности. Ликбез для гика, ч. 2

Облигации: оценка рисков и примеры использования. Ликбез для гика, ч. 3

Как банки берут друг у друга в долг. Плавающие ставки, процентные свопы. Ликбез для гика, ч. 4

Опционы: пут-колл парити, броуновское движение. Ликбез для гика, ч. 7