Этой весной, Питер Тиль (Peter Thiel), один из основателей PayPal и первый инвестор FaceBook, провел курс в Стенфорде — «Стартап». Перед началом Тиль заявил: «Если я сделаю свою работу правильно, это будет последний предмет, который вам придется изучать».

Один из студентов лекции записывал и выложил транскипт. В данном хабратопике Astropilot переводит восьмое занятие. Форматирование 9e9names.

Занятие 1: Вызов будущего

Занятие 2: Снова как в 1999?

Занятие 3: Системы ценностей

Занятие 4: Преимущество последнего хода

Занятие 5: Механика мафии

Занятие 6: Закон Тиля

Занятие 7: Следуйте за деньгами

Занятие 8: Презентация идеи (питч)

Занятие 9: Все готово, а придут ли они?

Занятие 10: После Web 2.0

Занятие 11: Секреты

Занятие 12: Война и мир

Занятие 13: Вы — не лотерейный билет

Занятие 14: Экология как мировоззрение

Занятие 15: Назад в будущее

Занятие 16: Разбираясь в себе

Занятие 17: Глубокие мысли

Занятие 18: Основатель — жертва или бог

Занятие 19: Стагнация или сингулярность?

Урок 8. Презентация идеи (питч)

I. Контекст и цели презентации

Когда вы думаете о своей презентации, то один из наиболее важных аспектов, о которых нужно помнить, — это огромное количество уже существующих презентаций. Венчурные инвесторы выслушивают только некоторые из них. К тому же, этот процесс их расстраивает, потому что это очень малоэффективное занятие – только небольшая часть первоначальных презентаций доходит до последующего рассмотрения документов, и еще меньше – до заключения сделки. Поэтому если вы хотите, чтобы инвесторы вас выслушали, то вам нужно заставить себя слушать – пробиться к ним через информационный шум. Чтобы это сделать, вы должны «взломать» мозг инвестора.

Если подходить концептуально, то подготовка и проведение презентации – это просто. Вот есть вы, такой умный. У вас есть отличная идея, и вы рассказываете о ней людям, у которых есть деньги. Эти люди мыслят рационально, они отдают вам свои деньги.

На самом деле, все гораздо сложнее. Что вам нужно сделать – это убедить рационально мыслящего, умного человека обменять свой капитал на ваш клочок бумаги (он называется акционерный сертификат), который на самом деле является не более чем обещанием, что что-то может стать чем-то ценным позже, но, на основе статистических данных, возможно, таковым не станет. Оказывается, это непросто.

Дело в том, что человеческие существа в основной массе склонны мыслить в краткосрочной перспективе. Венчурные инвесторы – не исключение. Это любопытно, потому что вы могли бы подумать, что они это в себе преодолели, поскольку умение думать на долгосрочную перспективу — это естественная основа венчурного капитала. Но люди есть люди. Венчурные инвесторы – это просто мешки с мясом, с точно такими же мыслительными склонностями, как у всех остальных людей. Они тоже представляют собой рациональные системы, зараженные вирусами эмоций (к тому же, они страдают от зудящей потребности в благосостояния и привилегиях и всех связанных с ними побочных эффектов). Вам нужно обращаться к обоим полушариям их мозга. Вы должны убедить инвесторов, что ваше предложение экономически обосновано, а затем, используя их низменное мышление, убедить их эмоциональную часть заключить с вами сделку, преодолев такой предрассудок мышления, как концентрация мысли на краткосрочной перспективе, который сопротивляется сделке. Вы также должны представить это в развлекательной манере. В день они прослушивают по несколько таких презентаций (в основном, никуда не годных) и этот процесс навевает скуку. Развеселите их и помогите себе. В технологической тусовке для этого хватит и одной шутки.

Прежде, чем проводить презентацию, у вас в голове должна сформироваться четкая цель. Чего вы хотите достичь? Сначала это кажется очевидным. Самый банальный ответ: вы хотите денег. Много денег, по максимальным расценкам, и они должны начать поступать к вам как можно скорее. Но это не совсем правильно. Для вас было бы лучше, если бы вы рассмотрели массу нюансов процесса привлечения инвестиций.

Во-первых, вам нужно привлечь правильный объем инвестиций. Маленькой компании лучше не привлекать капитал в размере 100 миллионов долларов, даже если крупному венчурному фонду поздней стадии вдруг очень захочется выписать вам чек. Привлечение слишком крупного капитала станет вашим персональным кошмаром. Спланируйте свои производственные издержки на период продолжительностью 1 год, умножьте эту цифру на 1,5 и просите эту сумму в первом приближении.

Во-вторых, более высокие расценки не всегда в ваших интересах. Завышенные расценки будут удерживать венчурные компании от инвестирования в ваш проект. И они перечислят вам все виды проблем, касающиеся компенсаций и финансовой отдачи в будущем, ожидаемой вашими сотрудниками и инвесторами. Будьте готовы получить объективно хорошее предложение, даже если на эмоциональном уровне оно вам не нравится. С другой стороны, в действительности низкие расценках также очевидно плохи, так как они означают, что либо вашу цену сбили, либо с вашей идеей что-то не так.

Вашей второстепенной целью должно быть удержание контроля над своей компанией. Это очень важно. Есть вещи, которые вы не сможете легко изменить, как только установлены правила. Вы не сможете взять и поменять ваши ключевые ценности. Вы не сможете избавиться от соучредителей, если только вы не готовы потом расплатиться за это с лихвой. Но сложнее всего заменить своих инвесторов; как только они начали с вами работать, вы уже от них не отделаетесь. Поэтому выбирать надо с умом. Хорошенько подумайте об этом, составляя список тех инвесторов, которым вы хотите показать свою презентацию. Если вы хотите сохранить контроль над проектом за собой, то вам лучше избегать некоторых фирм, которые известны как «серийные убийцы», которые подменяют собой руководство компаний, в которые они инвестируют. Также обратите внимание на процедуру голосования, ее тоже потом сложно изменить.

II. Нужно знать свою аудиторию

Всегда важно понимать свою аудиторию. Если выражаться яснее, то очень успешных и сверхпроницательных венчурных инвесторов, которые могут увидеть отличную бизнес-идею даже несмотря на ужасную и плохо организованную презентацию, очень мало в природе. Если вам настолько повезло, что вы напали именно на такого инвестора, то не понадобятся никакие ухищрения или оптимизация презентации. Но такие инвесторы – это очень редкий и малочисленный вид, и даже у них бывают плохие дни, поэтому игра на публику – это всегда здравая стратегия. Вам нужно провести психоанализ ваших потенциальных инвесторов. Постарайтесь адекватно понять, как они относятся к настоящему и к будущему.

Поймите одну важную вещь: как и все люди, венчурные инвесторы по-разному ведут себя в разное время суток. Бывает полезно провести презентацию как можно раньше утром. Это небесполезное замечание. Можете пренебречь им на свой риск. Проводилось исследование, касавшееся решений, которые выносились израильскими судьями по поводу условно-досрочного освобождения заключенных. Исследование показало, что у заключенных, решение по которым принималось в первой половине дня, было на 2/3 больше шансов быть освобожденными. В течение дня эти шансы уменьшались. После обеда наблюдался короткий всплеск, вероятно, потому, что судьи хорошо отдохнули. Под конец дня у заключенных практически не было шансов на положительное решение об освобождении. Как и обычные люди, инвесторы принимают все худшие решения, когда устают. Во второй половине дня их единственное желание – пойти домой. Конечно, неприятно вставать рано, чтобы провести презентацию для инвесторов, но вы обязаны это сделать. Будьте настойчивы в своей просьбе провести презентацию как можно раньше в течение дня.

Еще один нюанс: важно не предоставлять слишком много выбора. В противоположность восхвалению добродетели выбора в литературе по микроэкономике, эмпирические исследования показывают, что люди, в общем-то не очень рады, когда выбора слишком много. Наличие слишком большого количества альтернатив приводит к развитию «синдрома шопоголика» и к затруднениям в принятии решений. К концу дня у инвестора накапливается множество возможностей выбора. Поэтому вдобавок к тому, что вам нужно прорваться к инвестору пораньше (до того, как накопится много вариантов), вы должны позаботиться о том, чтобы ваше предложение было простым. Когда вы излагаете свою просьбу, не выдавайте им весь набор различных опций или пакетов вашего финансирования или способов вашей оптимизации. Это загрузит их и вызовет когнитивный диссонанс, что заставит их почувствовать себя несчастными. Так что излагайте все просто.

И наконец, не дайте предпринимательскому оптимизму ослепить себя. Ваши мысли по умолчанию соблазнительны, но чрезмерно упрощены: вы думаете, что создали нечто прекрасное, а так как инвесторы обожают вкладывать деньги в прекрасные вещи, то они будут безумно счастливы профинансировать вашу прекрасную идею. Вы ошибаетесь. Тут очень легко обмануться. В конце концов, такая уж работа у инвесторов, просыпаться утром и размещать свой капитал. Все правильно, но есть одна интересная динамика – ни один из значительных инвесторов не нуждается в инвестировании в ваш проект. Вы не должны об этом забывать. Любой крупный инвестор, с которым вы говорите, уже заработал свое благосостояние и может предоставить внушительный список известных сделок в качестве доказательства. Вероятно, ваша компания не имеет для него существенного значения, но представляет собой весомый шанс получить дополнительную рабочую нагрузку и риск потерпеть неудачу. Поэтому вы увидите достаточно инертное отношение к сделке, поскольку в среднем большинство сделок не приводят к желаемому результату, а только отнимают время. Поэтому конструктивного подхода может быть недостаточно. Но, как мы видим, у венчурных инвесторов свои предпочтения и мотивы. Вопрос в том, как вы можете их использовать с прицелом на взаимную выгоду.

III Механика

А. Кто?

Тактически, первое, что нужно сделать – это найти того, кому действительно нужно инвестировать во что-то. Это может означать, что для прослушивания вашей первой презентации вам стоит найти старшего юриста или руководителя подразделения инвестиционной компании, а не ее старшего партнера. Такой подход противоречит расхожему мнению о том, что не стоит показывать презентацию младшим сотрудникам – «Не произносите речь перед тем, кто сам не выписывает чек». Это мнение ошибочно. Младшие сотрудники продемонстрируют по отношению к вам справедливое отношение, потому что им самим нужно заключить хорошую сделку, чтобы заработать себе имя. Если они не смогут найти перспективные сделки, они не станут старшими сотрудниками, а к этому они как раз и стремятся. Поэтому ищите таких людей, они гораздо более мотивированы, чем опытные инвесторы.

Впоследствии вам придется говорить и со старшими партнерами. Но вы не должны думать, что конструктивной аргументации будет достаточно. Логично изложенные выгоды вашего бизнеса могут убедить младших сотрудников принять вас всерьез, они и сами в этом заинтересованы. Но принимая во внимание мотивацию опытного инвестора (или ее отсутствие), конструктивные аргументы в пользу ценности вашего бизнеса будут восприниматься искаженно и выглядеть как слабые доводы. К счастью, венчурные инвесторы ужасно не любят проигрывать и подвержены влиянию конкуренции. Вы можете прочитать об этом в многочисленных книгах по психологии. Но что вам точно нужно знать, так это то, что инвесторы точно не захотят проигрывать своим конкурентам. Так что убедите их в том, что ваша компания будет приносить прибыль и заставьте их бояться упустить ее. Если вообще возможно, сделайте так, чтобы казалось, что ваша сделка превышает намеченную сумму подписки на акции. Это помогает преодолеть инертное отношение, разрушающее веру в любую сделку.

В. Как?

Существует общее заблуждение, что инвесторы настолько умны, что могут на лету понять любую бизнес-идею. Однако, по крайней мере, в начале вашей встречи они этого точно не смогут сделать. Несомненно, они могут быть потрясающими людьми с впечатляющим технологическим бэкграундом, но они к тому же очень занятые люди. Внимание, которое они уделяют любой презентации, имеет достаточно ограниченный объем, и это разумный подход. Первые презентации должны быть простыми. Инженеры, которые начинают с презентаций сложных продуктов и бизнес-моделей, быстро теряют свою аудиторию. Где это только возможно, думайте как инвесторы. Существуют предсказуемые вопросы, ответы на которые инвесторы захотят получить. [В конце лекции представлен список таких вопросов.] Заранее сделайте расчеты сами, чтобы им не пришлось этого делать. Представьте, что вы произносите речь перед умеренно развитыми в умственном отношении девятиклассниками, чье внимание можно удержать в течение очень короткого времени, и у которых нет ни глубоких знаний, ни интуиции, чтобы понять вашу бизнес-идею. В последующих итерациях вы можете немного увеличить сложность повествования. (Если все сложится хорошо, то вам нужно будет в любом случае несколько раз делать презентацию). Если нужно анализировать данные, анализируйте. Не полагайтесь на инвесторов в формулировании ключевых выводов. Они, конечно, могут их сделать и сами, но зачем рисковать?

Как только вам удастся увлечь инвесторов, вы можете рассчитывать на пристальное интеллектуальное внимание с их стороны. Опять же, инвесторы – это очень, очень умные люди, когда они заинтересованы, и вы должны быть готовы отвечать на очень подробные вопросы о вашем бизнесе. О многих из них вы никогда и не думали. Отвечайте на эти вопросы честно, а если не знаете ответа, может так же честно в этом признаться.

С. Когда?

Старайтесь делать презентации тогда, когда вам не нужны деньги. Это моменты, когда вы в наиболее сильной позиции. Краткосрочные финансовые трудности часто воспринимаются как признак слабости всей системы. Если все знают, что вы в отчаянном положении, то лучшее, что может случиться – это что вас заставят принять менее выгодные условия. В худшем случае сделки не будет вообще. Инвесторы не будут думать, что им сойдет с рук ваше убийство, если у вас денег в банке еще на полгода. В противном случае они будут безжалостны. В среднем период выделения финансирования занимает от 1 до 3 месяцев. Если у вас есть деньги только на это время, то вы целиком во власти инвесторов. Команда, которая делает презентацию своего стартапа с 15 миллионами долларов в банке, спустя 8 месяцев после их получения, действует с позиции силы. Поэтому не стесняйтесь привлекать новых инвесторов после того, как недавно получили финансирование от других. По крайней мере, ваши маркетинговые материалы не успеют устареть.

Если вы – СЕО стартапа, то делать презентации – ваша работа. Есть, конечно, романтическая иллюзия, что единственная значимая вещь – это сам продукт, и что вы можете целиком посвятить себя ему. Это ложь. На самом деле, половина вашей работы заключается в том, чтобы «продавать» компанию, потому что СЕО – это единственная фигура, которая действительно может эффективно проводить презентации (ни один инвестор не захочет слушать директора по продажам). Если вы СЕО, то вы – продавец. Каждый квартал, начиная с сегодняшнего момента и до скончания времен, Ларри Эллисон (Ларри Эллисон) будет делать презентации на Уолл Стрит и объяснять, почему люди должны покупать акции Oracle или, по крайней мере, не должны от них избавляться. Состояние Уоррена Баффета (Уоррен Баффет) приближается к 46 миллиардам долларов (по данным на 2012 г. – около 44 млрд. долларов – прим. перев.), и ему до сих пор приходится произносить речи, что он делает уже около полувека (по крайней мере, судя по его ежегодным письмам). Если люди с состоянием в десятки миллиардов долларов вынуждены это делать, то вы можете сделать вывод, что это касается и вас.

D. Краткая презентация стартапа для лифта («питч») – Классическая первая презентация

И вот настало время краткой презентации стартапа для лифта (презентация для лифта), что звучит слегка иронично, учитывая, что все дома на Сэнд Хилл Роуд максимум двухэтажные. Смысл такого названия, конечно же, в том, что рассказ о вашем детище нужно ужать в речь, которая занимает времени не больше, чем поездка в лифте. Стандартный формат – это построить аналогию на нескольких хорошо известных продуктах или сервисах, которые напоминает ваша идея: «Мы типа Instagram с элементами TaskRabbit и Craigslist.» Вы должны от него отказаться. Такой подход хорошо работает в Голливуде, где людям нравятся повторяющиеся гибридные идеи и где все обожают узнаваемость. В Кремниевой долине это работает хуже. Ваш рынок – совсем другой. Если ваш стартап просто построен по формуле x + y, то велика вероятность того, что вас можно просто скопировать. По крайней мере, это так выглядит. От этого большинство инвесторов тут же сбегут. Просто произнесите убедительную речь о том, что вы делаете и почему это важно. У проекта SpaceX была отличная презентация: «Стоимость запуска не снижалась десятилетиями. Мы снизили ее на 90%. Рынок – это XX миллиардов долларов.» (Сравните с этим: «Мы – гибрид NASA и Toyota!»)

У некоторых компаний презентация для лифта может быть такой же прямолинейной. «Мы вылечили рак поджелудочной железы у обезьян. Нам нужны деньги для второй фазы экспериментов. Если все пройдет удачно, то это рынок объемом 10 миллиардов долларов в год». Даже если ваша речь не настолько проста для восприятия, как эта, сделайте ее проще. Вот формула хорошей короткой презентации: проблема + решение = деньги. Запомните ее хорошенько, потому что инвесторы вездесущи, и никогда не знаешь, когда или где придется произносить речь. Не давите и не набрасывайтесь на них. Ни в коем случае не прерывайте их обед. Но если ситуация для общения благоприятная, то не упустите такую возможность.

Е. Другие способы

Еще один путь к инвестициям, которым вы можете воспользоваться, — это холодная презентация. Это очень простой путь: вы просто высылаете описание своего проекта на электронный адрес инвестора или звоните ему на основной рабочий номер телефона. Единственный недостаток такого пути – это почти нулевые шансы на успех. Вашу презентацию проигнорирую сразу после получения.

Вы в Стэнфорде. Вы должны суметь найти инвестора. Многие инвесторы пытались зайти в Стэнфорд, но смогли осилить только начало дороги. Вход для вас будет простым, а если вы не сможете этого сделать, то люди будут думать, что что-то там не сработало. Извлеките выгоду из своих связей из Стэнфорда; мир тесен. Найдите того, кто знает, с кем вам нужно поговорить, и получите его рекомендацию. По крайней мере, вы обойдете спам-фильтр.

Еще один альтернативный подход, который хорошо работает, это предварительная презентация. Если к ней подойти с умом, то вы получите положительный эффект. Это, в общем-то, пиар. TechCrunch публикует в день 20 историй. Пусть одна из них будет о вас. Если вы все сделаете правильно, инвесторы могут прийти к вам сами. И вам не придется изобретать агрессивную атакующую стратегию для запуска продукта. Найти нужный адрес электронной почты несложно. Вы обнаружите, что авторы в ТС достаточно дружелюбны и очень любят писать о маленьких компаниях. Такая «презентация наоборот» — это хорошее кунг-фу. Ну, или хорошая матанса. Для тех из вас, кто не знаком с сицилийским искусством рыбной ловли, поясню: этот метод включает заманивание небольшого косяка тунца в отдельные сетчатые карманы и потом насаживание рыбы на гарпуны. Это гораздо проще, чем ловить рыбу по одной, с помощью удочки и лески.

IV. Основная презентация

А. Настройка параметров

Если вам повезет, то все ваши старания приведут к проведению классической презентации в офисе инвестора. Действие обычно разворачивается со всеми формальностями театра Кабуки. Скорее всего, у вас будет презентация из 10-20 слайдов. Вас будут слушать от 1 до 5 партнеров. После 40 минут, когда презентация в PowerPoint прочитана просто слово в слово с экрана в темноте, и так как люди медленно генерируют альфа-волны (альфа – показатель эффективности инвестиционного портфеля, игра слов – прим. перев.), то потом будет секция вопросов и ответов, в которой партнеры притворяются заинтересованными, но, конечно, они были загипнотизированы бессмысленным цитированием презентации. Они просто спросят, отметить ли вам парковочный талон. И потом вы о них больше не услышите, потому что настоящей заинтересованности не было.

Чтобы избежать такого сценария, расскажите им историю – и сделайте это с самого начала, не опираясь на презентацию. Люди любят истории. Наш мозг настроен на то, чтобы реагировать на них. Нам проще вспоминать факты, когда они представлены в виде сюжета. Доказательством ценности такого подхода является Голливуд. Люди платят за истории большие деньги. Индустрия развлечений – это намного более крупная отрасль, чем венчурный капитал, потому что люди любят истории. Даже такая мусорная игра, как Mass Effect 3, продается миллионами копий, потому что люди любят истории. Поэтому вам тоже нужно постараться рассказать свою историю. Почему вы основали свою компанию? Чего вы хотите достичь? Затем просто нарастите «мясо» из фактов на этом скелете.

К счастью, структура хорошей истории уже давно известна. Аристотель открыл элементы совершенной презентации несколько тысяч лет назад. Он описал принципы логоса (смысловой составляющей презентации), этоса (характера, духа) и пафоса (воодушевления, эмоционального отклика). Логос – это аргументация, основанная на фактах и их рациональном объяснении. Этос – это аргументация, основанная на духе или характере – вашем характере. Это то, что добавляет вашей истории правдоподобности. И, наконец, пафос – это аргументация, основанная на эмоциях аудитории. Именно их вам и нужно использовать. Поэтому воспринимайте свою презентацию сквозь призму логоса, этоса и пафоса. Существует достаточно убедительное доказательство длительностью в три тысячи лет, что люди реагируют на презентации, в которых эти факторы использованы правильно.

В. Презентация как таковая – Механика и Практика

Предположительно, у вас есть веский довод, почему ваш проект заработает много денег – это рациональная часть вашей презентации, которая найдет отклик у инженеров.

Сначала самое главное: нужно, чтобы ваша презентация объясняла вашу идею. Даже не пытайтесь произносить речь без такого объяснения. Без презентации инвесторы не проявят никакого интереса вообще, так что сделайте ее. Презентация – это пропаганда в письменном виде. Вам придется рассылать ее по электронной почте многим людям, поэтому она должна чем-то выделяться. На самом деле, это НЕ ТА презентация, которую можно показывать на собрании с помощью проектора. Эта презентация помогает представить данные в виде рассказа, который люди прочитают сами. Все новомодные графические интерфейсы блокнота или PowerPoint не имеют значения. Они могут только помешать во время живой презентации. Что еще хуже, они будут только отвлекать аудиторию от того, что вы хотели показать в вашей презентации: информации, представленной в письменном виде и изложенной в продуманной и легко воспринимаемой форме.

Опять же, ваша презентация – это ваш аргумент в пользу вашей компании. Это не инструмент для создания анимированных презентаций: большинство слушателей приходят в ужас от того, что им нужно будет продираться через маркированный список на каждом слайде. Ваша презентация – это информативный публичный манифест. Вот один хитрый способ использовать естественные недостатки вашей жертвы: в какой-то момент младшему аналитику дадут задание проанализировать вашу компанию, поэтому вам нужно написать такой текст, который сможет стать основой плагиата для этого младшего аналитика. Хорошие, насыщенные информацией презентации уменьшают нагрузку на аналитиков. Облегчите им работу, и они сделают ее лучше. Помогите им представить ваш проект в выгодном свете.

Для живой презентации: по дефолту вы должны прийти на 10 минут раньше. Инвесторы, вероятно, прибудут на 10 минут позже, поэтому не волнуйтесь. Подключите проектор. В комнате станет темно, и людям придется бороться с естественным желанием уснуть. Появился первый слайд. Входит инвестор. Начинается обмен визитками. Так начинается инвестиционный эквивалент Батаанского марша смерти (Батаанский марш смерти). Слишком много людей намерены закончить это: вы подготовили все эти слайды и, черт побери, вы их все покажете. А инвесторы ведут свою собственную войну за то, чтобы не заснуть. Такая ситуация никому не приносит пользы и является излишней, если инвесторы и так уже прочитали вашу презентацию.

Ваш единственный шанс – это простая и содержательная презентация, которую вы должны закончить как можно быстрее. Инвесторы уже просмотрели ее до встречи, потому что не хотят терять время, и если презентация плоха, они сообщат вам о том, что у них возникли неотложные семейные обстоятельства и пришлют на встречу младшего сотрудника.

В то же самое время вы должны быть готовы говорить о своем проекте и ваша презентация должна быть открыта, в случае если какой-то инвестор-мазохист пожелает расшифровать пункты вашего списка на слайде. Постарайтесь завязать настоящую беседу как можно скорее. Это гораздо более эффективно для организации взаимодействия для обеих сторон. Также, одновременно осуществляются две презентации: одну вы проводите для инвестора, но если ваша компания вообще на что-то годна, то вторую презентацию инвестор проводит для вас. Будьте готовы к такой двусторонней динамике.

Иногда у вас должно быть две разные презентации: одна – это та, которую вы отправили инвесторам заранее, а вторая – та, которую вы показываете им в офисе. Возможно, в вашей мультимедийной презентации содержится что-то, что никак нельзя продемонстрировать другим способом; тогда покажите им это, а не рассказывайте об этом. Еще лучшее впечатление произведут прототипы, которыми инвесторы смогут воспользоваться или как-то еще с ними взаимодействовать. Люди любят играть с разными вещами. Так что полдела сделано, если вы сможете увлечь их игрой с тем, что вы предлагаете.

Помните, что инвесторы просматривают столько презентаций и так перегружены интеллектуально, что их способ анализировать данные в самом начале настроен негативно. Поэтому их цель – найти способ сказать нет. В таком случае вы должны быть идеальны. Если вы дадите им повод сказать нет, они это сделают.

Еще один фокус, о котором знают умные студенты-юристы, — это подчеркивание ключевых фраз. Профессора на самом деле никогда не читают полностью экзаменационные работы. В любом экзаменационном вопросе есть только 10-15 важных понятий. Вероятнее всего, профессор даже не будет смотреть, правильно ли вы использовали эти понятия в тексте своего ответа. Вы упростили процесс сдачи экзамена и получили пятерку. Венчурный капитализм не слишком отличается от экзамена на юридическом факультете. Если вы подчеркнете важные моменты, вы облегчите работу инвестору, а это уменьшит трение в процессе принятия решения, что и является основной целью всей этой затеи.

Еще одно замечание: не спрашивайте про соглашение о неразглашении. Никогда этого не делайте. На вас будут смотреть как на дилетанта. Если вы не уверены, что хотите поделиться подробной информацией о своей компании, то и не делитесь. Идите и найдите кого-нибудь другого.

C. Презентация

Гибни просмотрел две совершенно разные презентации для одной и той же компании, одна из них хорошая, а вторая традиционная (плохая), и объяснил разницу между ними. Обе эти презентации были показаны на лекции.

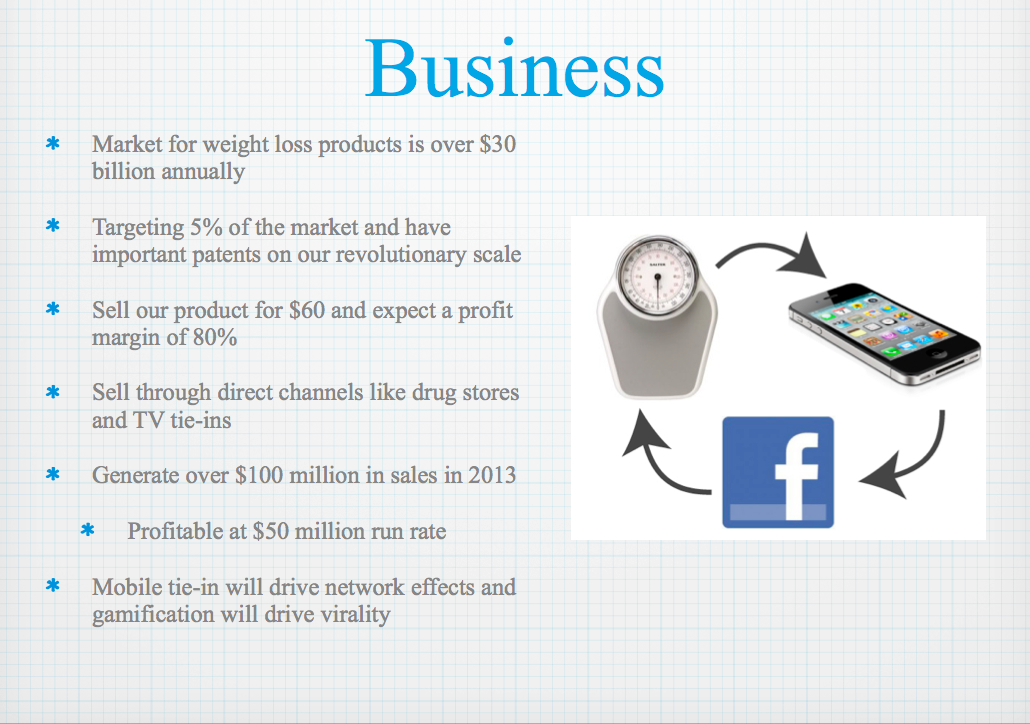

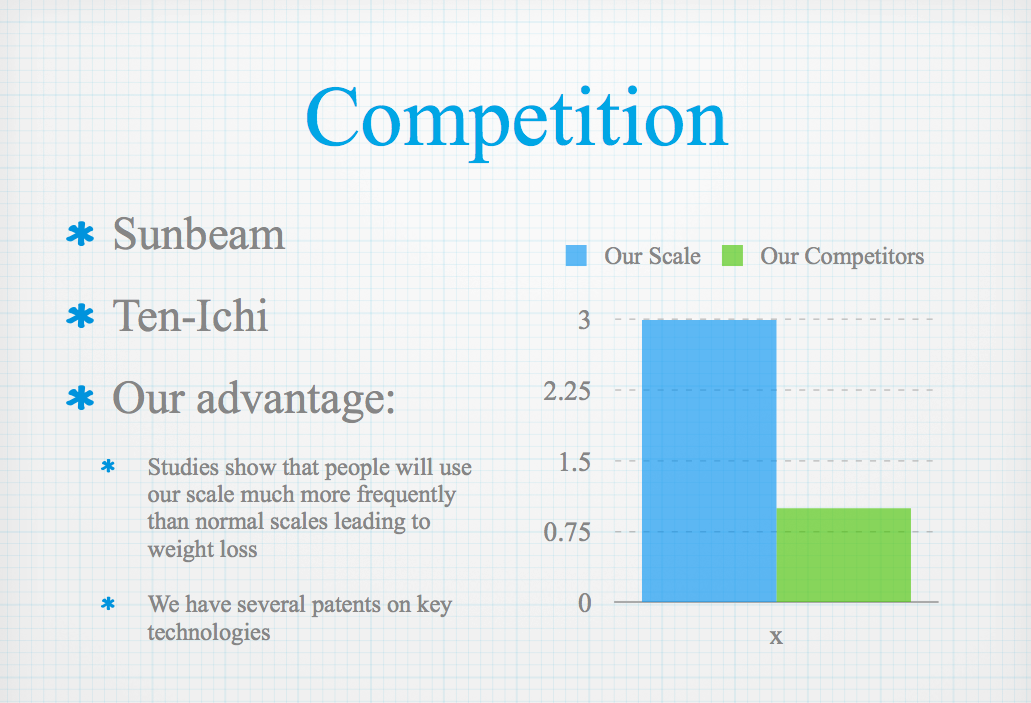

Плохая презентация может выглядеть так:

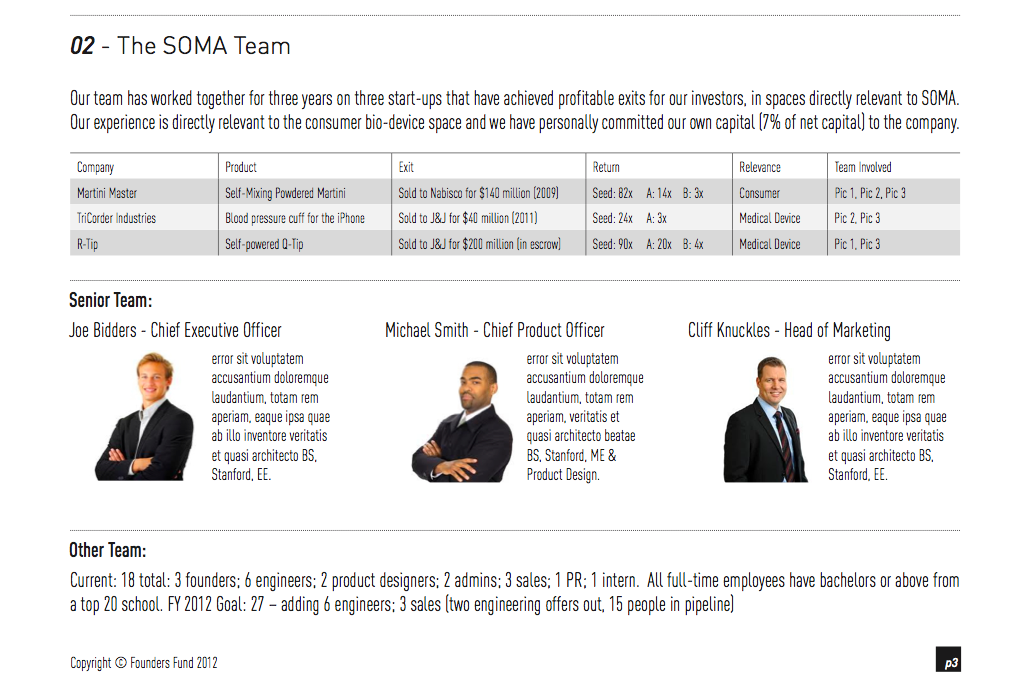

А вот хорошая презентация:

(Вы можете посмотреть хорошую презентацию полностью в формате PDF тут. Заметьте, что Гибни подчеркнул, что эта презентация не идеальна. Она, скорее, просто достаточно хороша, чтобы позволить тому, кто ее читает, составить общее представление об описанном в ней бизнесе).

D. Суть

И снова, естественная беседа гораздо лучше рассказа на основе слайдов. Поэтому постарайтесь как можно скорее отвлечься от них. Начните с общего видения – чего вы действительно хотите достичь. Объясните, почему вы – компания, а не просто продукт или какая-то идея. Потом расскажите подробнее о бизнес-идее. В чем она состоит? Чем она лучше остальных идей? Почему через некоторое время ее не заменит другая бизнес-идея? Выражайтесь ясно и кратко. Вашу речь потом обобщат при дальнейшем обсуждении внутри инвестиционного фонда. Поэтому вооружите тех, кто будет на вашей стороне, достаточным количеством боеприпасов, чтобы сражаться за вашу компанию против коллег. Инвесторы любят пробивать брешь в предполагаемых объектах инвестиций своих партнеров. Вам нужно предвидеть эти бреши и заделывать их загодя.

Команда очень важна. Это часть презентации, которая отражает ваш характер: почему ваша команда – это именно те люди, которые правильно подходят к решению поставленной задачи? Почему инвесторы должны доверять вам? Кто входит в вашу команду и какими навыками обладают эти люди? Может, вам кого-то не хватает? Как вы собираетесь привлечь и увлечь 20-го сотрудника? Также будьте готовы говорить о вашей схеме расчета вознаграждений. Наверное, вы слышали, что некоторые инвесторы очень требовательны в этом вопросе.

Затем дискуссия должна коснуться вашего рынка, а в особенности объема вашего «целевого» рынка и тех способов, которыми вы собираетесь его получить. Какую долю рынка вы планируете захватить? Как? Как вы оцениваете уровень конкуренции? Отвечайте честно. Если вы будете настаивать на отсутствии конкуренции, то это почти всегда ошибка. Инвесторы поймут, что вы думаете, что превосходите конкурентов (или собираетесь это сделать) – все же знают, что это презентация. Но если вы критично недооцениваете конкуренцию в вашей сфере, то сработают встроенные в инвесторов детекторы лжи.

В какой-то момент завяжется разговор о вашей бизнес-модели. Просто скажите что-нибудь умное по этому поводу. Для молодой компании это почти наверняка что-то выдуманное, так как она, скорее всего, изменится со временем. Но если у вас есть разумный ответ, то это доказывает, что вы думаете о том, как продукт превратится в бизнес. Подход «Если мы построим это, они сами придут» просто в корне не верен. То, что вы в состоянии обсуждать выручку, процесс продаж, привлечение клиентов и барьеры входа/выхода, продемонстрирует инвесторам, что вы не настолько наивны.

Вы также должны четко знать, чего хотите от инвесторов. Какой объем инвестиций вы хотите привлечь? Для чего вам это нужно? Каковы ваши среднемесячные затраты? Есть еще один вопрос, который всегда неохотно обсуждается, — это оценка стоимости компании, и это действительно интересует инвесторов. Вы должны обсудить оценку стоимости компании как можно раньше, возможно, не на первой презентации, но тогда точно на второй. Это как сигнал открыть ворота шлюза, поэтому нет смысла в многочисленных циклах инвестирования, если вы на несколько порядков ошибаетесь в оценке стоимости компании. И поэтому как инвесторы, так и предприниматели всегда с большой осторожностью приступают к обсуждению этого вопроса.

А еще вы должны рассказать историю вашего основания и получения синдицированого кредита. История основания компании важна как в количественном плане, так и в качественном (Вы уже раньше привлекали инвесторов? Они инвестируют в вашу компанию повторно? Если нет, то почему? Каков ваш личный вклад в компанию?) Синдицированный кредит, за которым стоят остальные участники текущего раунда, также важный аспект, так как помогает провести оценку качества сделки. С кем еще вы ведете переговоры?

Инвесторы, конечно, спросят вас: «Почему вы хотите работать именно с нами?» Здесь уже начинает действовать эмоциональный аспект, который очень важен. У вас должен быть специально заготовленный ответ. Но это не должно быть для вас новостью, это подобно подаче документов во все элитарные университеты. Почему вы рассматривали Йельский университет? По той же причине, что и Гарвард: это престижное учебное заведение. Но для членов приемной комиссии вы подготовили более развернутый ответ. Вам пришлось (и вы сделали это) рассказывать сказки о бесподобной пицце в Нью-Хэвен, или о том, как вы всегда мечтали работать с профессором Х факультета Y, а также об этом тайном объекте z. Йель, сказали вы, это единственное место, где вы можете быть счастливы. А потом, конечно же, вы умаслили Гарвард разговорами о том, как вы любите Бостон. На самом деле, это был просто сарказм. У вас должно быть по крайней мере несколько причин, почему вы хотите работать именно с данным инвестором и вы не должны стесняться об этом заявить.

Вообще, существует множество самых разнообразных советов и мелочей, которые стоит запомнить. Не представляйте информацию слишком оригинально. Это презентация, а не лекция по современному искусству. Обозначьте основные оси дискуссии. Не используйте таблицы или ссылки на Facebook, если только они не имеют прямого отношения к вашему проекту. Несмотря на то, что даже самые замшелые инвесторы понимают, что Facebook используют молодые люди, и он в каком-то смысле важен, никого из них не обманут не имеющие отношения к делу логотипы и картинки из клипарта.

Еще раз, все эти элементы должны быть частью убедительной истории. Инвесторы запомнят истории. Может быть более или менее сложно оформить вашу историю в достаточно убедительный драматический сюжет, но вы точно должны попробовать это сделать.

И наконец, постарайтесь подготовить информационный пакет для своих инвесторов. Почти никто этого не делает, и непонятно, почему. Если вы его не подготовите, то получите 1000 писем с запросами информации, которую вы должны были представить. Не заставляйте инвесторов копаться в почте в поисках какой-то информации, потому что, если они не будут копаться, то это плохо для вас, а если будут, то сделают это лениво и неэффективно. Не размещайте в своем информационном пакете файлы c цифрами в формате PDF, лучше используйте легко модифицируемые форматы. Пусть у инвесторов будет возможность проверить ваши предположения и поиграть с ними.

V. Жизнь после презентации

Что происходит после окончания презентации? Если инвесторы не впали в кому в темной комнате, и вы не наскучили им до смерти, то презентация состоялась.

Очень редко презентация завершается предложением. Хорошие инвесторы возьмут паузу продолжительностью от нескольких дней до нескольких месяцев для принятия решения. Это не плохо. Вашу компанию сложно понять, как и другие хорошие компании. Во многих случаях инвесторы в течение нескольких лет не обладают пониманием всех элементов портфельных компаний, которые они профинансировали, и в этом нет ничего ужасного: это означает, что компании превзошли пределы воображения одного человека. Если у вас настоящий живой бизнес, инвесторам нужно время, чтобы хорошенько разобраться в нем. Иногда, если на анализ бизнеса тратится много времени, то это хороший знак.

Вам нужно выбрать себе евангелиста среди инвесторов. Вам нужен чемпион, иначе ваша сделка обречена на провал.

Помните, презентация работает в обоих направлениях. Сейчас компании все дольше остаются частными, не привлекая инвестирование. Вы связываетесь с инвестором на очень длительный срок. Вот, например, Facebook уже 8 лет как является частной компанией. Брак в США в среднем длится 10 лет. Прежде, чем выбрать спутника жизни, вы проводите в раздумьях больше, чем 1 час. Поэтому к выбору инвестора также отнеситесь серьезно и потратьте на это время. Насколько инвестор умен? Честен ли он? Постарайтесь выяснить, какими сделками интересуется этот инвестор, есть ли у него нужный опыт. А может, он просто «пристреливается», чтобы потом посмотреть, в какой из всего списка проектов лучше инвестировать? Зачем вам быть чьим-то лотерейным билетом?

Как только вы заключите сделку, сразу выпускайте пресс-релиз. Процитируйте слова инвестора. Разместите свой логотип на его сайте. И немедленно начинайте думать о том, кто будет вашим следующим инвестором через полтора года.

VI. Вопросы от аудитории

Вопрос: Во время презентации, вы концентрируетесь на вашем первоначальном продукте или на общем видении?

Ответ: Founders Fund любит начинать с общего видения. Но многие люди сфокусированы на более узких вопросах, и вполне могут захотеть услышать сначала информацию о продукте.

Вопрос: Как можно судить об инвесторе без собственного опыта в стартапах или инвестировании?

Ответ: Следуйте своей интуиции. Оцените их интеллектуальную сторону, если таковая есть. Проведите тщательную проверку. Если вы видите, что какой-то инвестор внезапно размещает логотип Facebook на главной странице своего сайта, сообщает о формировании инвестиционного портфеля в 25 миллиардов долларов и публикует стандартные рассуждения об инвестировании в будущее, то идите дальше. С их стороны это нечестно. Но если вы найдете кого-то вроде Брэда Фелда (одного из учредителей известного бизнес-акселератора Techstars – прим. переводчика), который точно знает, о чем говорит, и который заключил несколько очень интересных сделок, вы можете себя чувствовать более свободно.

Вопрос: Каких инвесторов вы любите и не любите?

Ответ: Это узкий круг лиц, поэтому иногда у вас мало выбора. Если вы пытаетесь поднять 300 миллионов долларов при оценке компании в 6 миллиардов, существует не так уж много мест, куда вы можете обратиться. Правда в том, что большинство инвесторов никуда не годятся. Если оценивать объективно, то «нижние» 80% отрасли не заработали за последние 10 лет никаких денег вообще. Плюс этой ситуации в том, что те, кто заработали, действительно компетентны.

Вопрос: В какой момент во время презентации вы приступаете к обсуждению важных условий?

Ответ: Вы должны упомянуть ключевые термины или какие-то другие специфические моменты в самом начале своей речи. Если вы хотите контролировать все предприятие, сообщите об этом сразу же. Иногда это может разрушить всю дискуссию, и тогда никому не нужно будет терять время в дальнейших обсуждениях.

Многие условия вообще не имеют значения. Имеют значение экономика проекта и контроль, вот и обсудите эти вопросы прежде всего. Что касается всего остального, результаты обычно очень противоречивы. Если результат нулевой, то условия не имеют значения. Если результат очень успешный, то условия опять же не имеют значения. Условия имеют значение для результатов чуть лучше посредственных, а такие результаты достаточно редки в венчурном капитализме. Поэтому не теряйте времени или 80 тысяч долларов, консультируясь по поводу каких-то специфических условий с юридической фирмой WSGR (WSGR).

Вопрос: Если бы вы могли радикально изменить или вообще убрать какой-то элемент из процесса презентации, что бы это было?

Ответ: Самое худшее – это когда люди, которые еще не являются компанией, делают для вас презентацию. Инвесторы финансируют компании, а не создают и не формируют их за вас. Не устраивайте презентации, пока вы не компания. Никто не захочет слушать просто о какой-то идее или о продукте. Даже если инвесторам понравилась бы эта идея или продукт, они в буквальном смысле не могут инвестировать, потому что там не во что вкладывать деньги. Необходимо юридическое лицо, на чей счет можно перевести денежные средства.

Вопрос: Насколько важен стратегический совет инвестора?

Ответ: Примерно 80% добавленной стоимости составляет капитал, а 20% — консультирование. Суперангелы сейчас очень популярны. Они утверждают, что могут помочь вам построить ваш бизнес. Вы смотрите на их портфель, а в нем 150 проектов. Сколько времени или энергии они действительно смогут в среднем уделить одной компании? У обычных инвесторов в портфеле меньше компаний, а ограничения времени и энергии те же. Они могут создать добавленную стоимость, обеспечивая стратегическое консультирование, создавая синдикаты для финансирования и объясняя процессы, которые известны им, но в новинку для вас.

Но если рассуждать на уровне мифической модели-гибрида инвестора и консультанта из МакКинзи (международная консалтинговая компания, которая специализируется на стратегическом управлении — прим. перев.), который помогает вам строить ваш бизнес рука об руку с вами, то нет, этого не происходит для большинства портфельных компаний. Это невозможно даже математически. Те инвесторы, которые утверждают, что делают это для каждой из компаний, с которыми они работают, обманывают.

Вот что инвесторы точно захотят знать:

- Макроуровень

- Вы – компания или просто продукт/идея?

- Ваше видение компании

- Ваш продукт

- Что это

- Какую проблему он решает

- Почему он лучше остальных

- Почему в течение некоторого времени его не вытеснит какой-то другой продукт

- Команда

- Это часть презентации, которая отражает ваш характер. Вы должны объяснить, почему именно вы подходите для этой задачи и почему инвестор должен вам доверять.

- В вашей команде не хватает кого-нибудь?

- Как вы производите рекрутинг или как вы убедите присоединиться к вам двадцатого сотрудника?

- Какую систему компенсаций вы применяете?

- Бизнес

- Объем рынка, а именно, целевого рынка

- Какую долю рынка вы планируете захватить и каким образом

- Конкурентный анализ / ваши преимущества

- Бизнес-модель

- Как вы будете создавать доход?

- Процесс продаж

- Затраты на привлечение клиентов

- Прибыльность

- Препятствия для входа/выхода

- Желаемый объем финансирования

- Сколько вам нужно и на что вы потратите эти деньги?

- Каковы ваши среднемесячные затраты?

- Оценка стоимости компании

- История основания / синдицирования

- С кем еще вы ведете переговоры о финансировании? (это часть, связанная с эмоциональным откликом инвестора)

- Почему вы хотите работать именно с этим инвестором?

- Что, кроме денег, вам нужно от инвестора?

От переводчика:

Прошу ошибки перевода и орфографические слать в личку. Так же напомню, что данный текст — перевод, его содержание авторское, и авторское мнение может не совпадать с моим.

Еще раз повторю, что переводила Astropilot. Форматирование 9e9names. Все благодарности им.